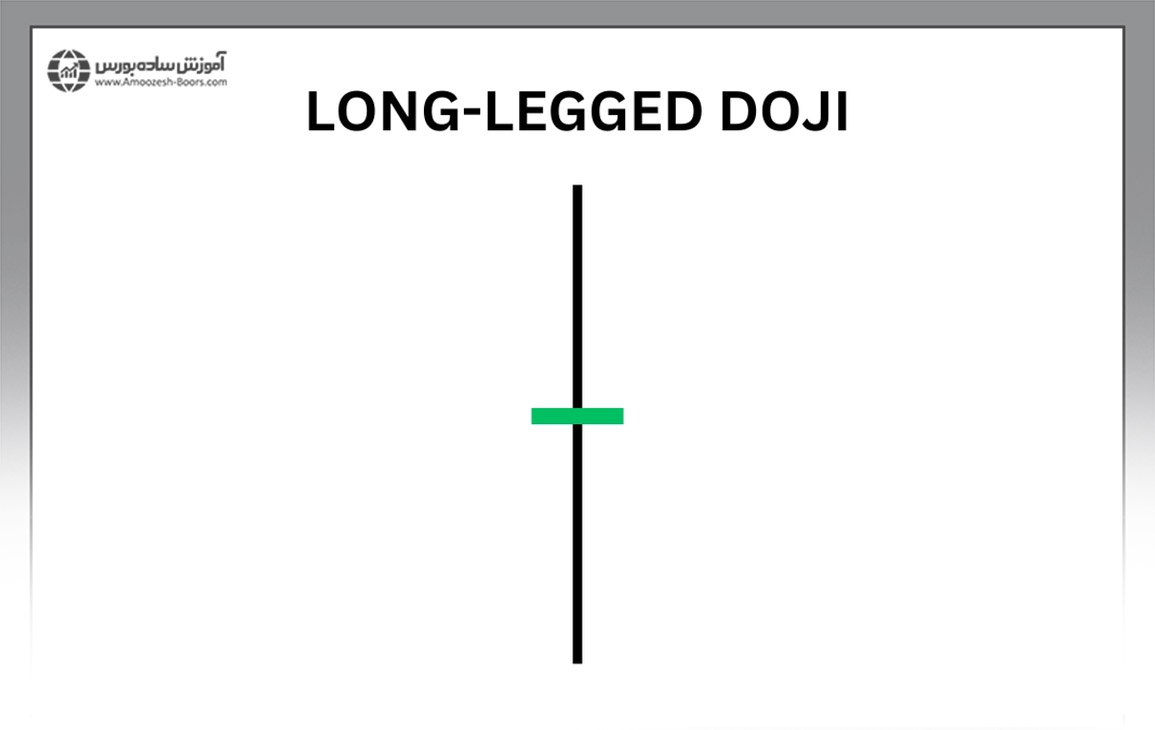

الگوی دوجی پایه بلند (Long-Legged Doji) یکی از انواع الگوهای شمعی ژاپنی و زیرمجموعه الگوی دوجیها است. در این کندل، سایههای بالا و پایین بسیار بلند بوده و قیمت باز شدن و بسته شدن بسیار به هم نزدیک یا برابر است. الگوی کندلی دوجی پایه بلند نشان از بی تصمیمی در بازار دارد. به عبارت دیگر:

با این حال، ظهور این الگو و تفسیر سایر نشانههای موجود در نمودار قیمت میتواند نشانهای زودهنگام از برگشت روند باشد.

برای شناسایی الگوی کندل استیک دوجی پایه بلند باید در مرحله اول به دنبال یک دوجی باشید؛ یعنی کندلی که قیمت آغازین و پایانی آن یکسان یا نزدیک به هم باشد. در مرحله دوم این کندل دوجی باید سایههای بالایی و پایینی بلندی داشته باشد؛ بلند بودن شَدوها بدین معنی است که ارتفاع آنها از میانگین ارتفاع سایر شَدوها بیشتر است.

علاوه بر این، لزومی ندارد که بدنه دقیقا در میانه کندل باشد.

علت تشکیل الگوی کندل استیک دوجی پایه بلند، برابر شدن نیروی عرضه تقاضا یا همان فشار خرید و فروش است. در یک روند صعودی قوی، تقاضا بیشتر از عرضه است یا به عبارتی فشار خرید بیشتر از فشار فروش است. به همین علت ما عمدتا شاهد کندلهای صعودی (که قیمت پایانی در آنها بیشتر از قیمت آغازین است)هستیم.

هنگامی که در این روند قوی صعودی، یک دوجی پایه بلند ظاهر میشود، هشداری صادر میشود که نشان میدهد، قدرت خریداران نسبت به قبل کمتر شده است؛ به عبارت دیگر، فشار خرید و فروش تقریبا با یکدیگر برابر شدهاند. در ابتدای تشکیل این کندل، همانند روند گذشته ما شاهد قیمت آغازین پایین هستیم. به تدریج قیمت بالاتر میرود اما قدرت خریداران به حدی نیست که کندل در همان قیمت بالا بسته شود.

در نتیجه با افزایش فشار فروش، قیمت یا در قیمت آغازین و یا در نزدیکیهای آن بسته میشود. بنابراین اگرچه کندل دوجی پایه بلند نشانهای از بی تصمیمی بازار است اما اگر در ناحیه مقاومتی شکل گرفته باشد، پتانسیل برگشت روند وجود خواهد داشت. منطق روندهای نزولی و شکلگیری کندل دوجی پایه بلند در آنها نیز به همین ترتیب است با این تفاوت که احتمال برگشت روند با ظهور این الگو در روندهای صعودی بیشتر است.

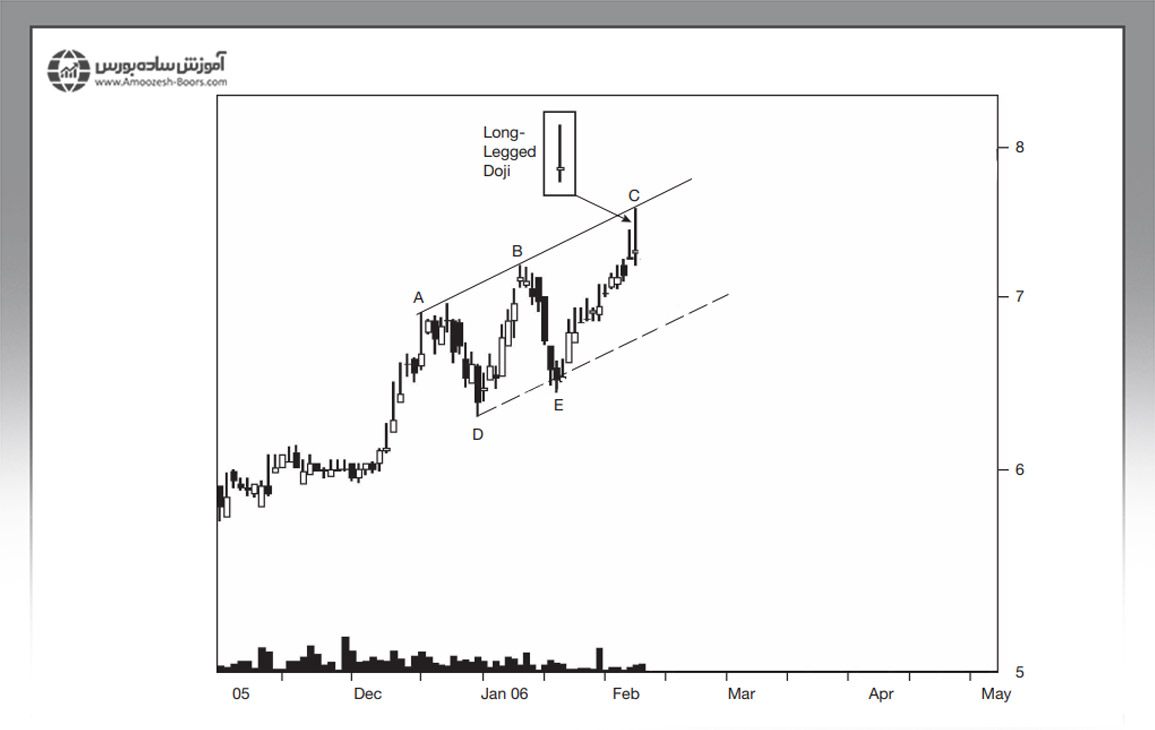

۱- در تصویر زیر، شکلگیری الگوی کندل استیک دوجی پایه بلند را در ابتدای اصلاح قیمت مشاهده میکنید. هرچند پس از شکلگیری الگو و ظهور کندل نزولی بعدی، اصلاح قیمت برای معاملهگران قابل تشخیص خواهد بود اما ظهور الگو در نزدیکیهای منطقه مقاومت، پتانسیل برگشت روند را ایجاد کرده است. معاملهگران میتوانند در یک یا دو کندل پس از الگو وارد معامله فروش (Short) شوند.

۲- در تصویر زیر قیمت، الگوی مستطیل را رو به پایین میشکند و پس از کاهش قیمت طی چند کندل بعدی، الگوی دوجی پایه بلند ظاهر میشود.

ظهور الگوی دوجی پایه بلند به خودی خود نشانهای از بی تصمیمی است اما هنگامی که در کندل بعدی قیمت، در نقطه پایینتری باز شده و سپس در یک حرکت پُر قدرت در قیمت بالاتری بسته میشود، از بی تصمیمی به برگشت قیمت تغییر میکند.

الگوی کندلی دوجی پایه بلند میتواند در تمام تایم فریمها ظاهر شود اما اعتبار آن در تایم فریمهای بلندمدت و ظهور پس از روندهای قوی صعودی یا نزولی بیشتر است.

الگوی دوجی پایه بلند، تنها یک الگوی کندل استیک است که در حالت عادی نشانی از بی تصمیمی بازار دارد، به همین علت بسیاری از تریدرها ظهور آن را دلیلی کافی برای ترید کردن نمیدانند. با این حال اگر قصد ترید با الگوی دوجی پایه بلند را دارید به نکات زیر دقت کنید.

۱- پس از تشکیل الگوی دوجی پایه بلند منتظر حرکت قیمت رو به بالا یا رو به پایین باشید. سپس با گرفتن سیگنال از سایر ابزارها در جهت قیمت وارد معامله شوید.

۲- گاهی پس از تشکیل الگوی دوجی پایه بلند، قیمت طی چند کندل بعدی تثبیت میشود. به عبارت دیگر، قیمت در یک محدوده خنثی همانند الگوی مستطیل با کندلهای نزدیک به هم رو به جلو حرکت میکند. در این حالت باید منتظر شکست قیمت از این ناحیه تثبیت به طرف بالا یا پایین باشید. سپس در صورت همراهی سایر سیگنالها وارد معامله شوید.

۳- اگر دوجی پایه بلند در نزدیکیهای منطقه حمایت و مقاومت اصلی شکل بگیرد، سیگنال معتبرتری برای تغییر روند است. به عنوان مثال، اگر قیمت در یک روند صعودی قوی در حال افزایش باشد و سپس در نزدیکیهای سطح مقاومت، یک دوجی پایه بلند تشکیل شود و در کندل بعدی نیز قیمت کاهش پیدا کند، پتانسیل برگشت روند و شروع حرکت نزولی افزایش مییابد.

در ابتدا باید به این نکته تاکید کنیم که تعیین اصولی حد سود و حد ضرر بر اساس چندین فاکتور مختلف صورت می گیرد. در تئوری، اگر به معامله خرید وارد شده اید، حد ضرر الگوی کندلی دوجی پایه بلند در زیر کندل یا زیر ناحیه تثبیتی که پس از شکل گرفته است، قرار داده میشود اما برای حد سود منطقه مشخصی وجود ندارد و شما باید با استفاده از استراتژی معاملاتی خود تیک پرافیت را تعیین کنید.

در واقعیت، این استراتژی معاملاتی است که هم استاپ لاس و هم تیک پرافیت را تعیین میکند. جهت آشنایی با یکی از بهترین استراتژیهای بازار فارکس که در آن این نقطه ورود، حد سود و حد ضرر بر اساس تحلیل بنیادی، تحلیل تکنیکال، مدیریت ریسک و روان شناسی تعیین میشوند به بخش استراتژی معاملاتی CTS مراجعه کنید.

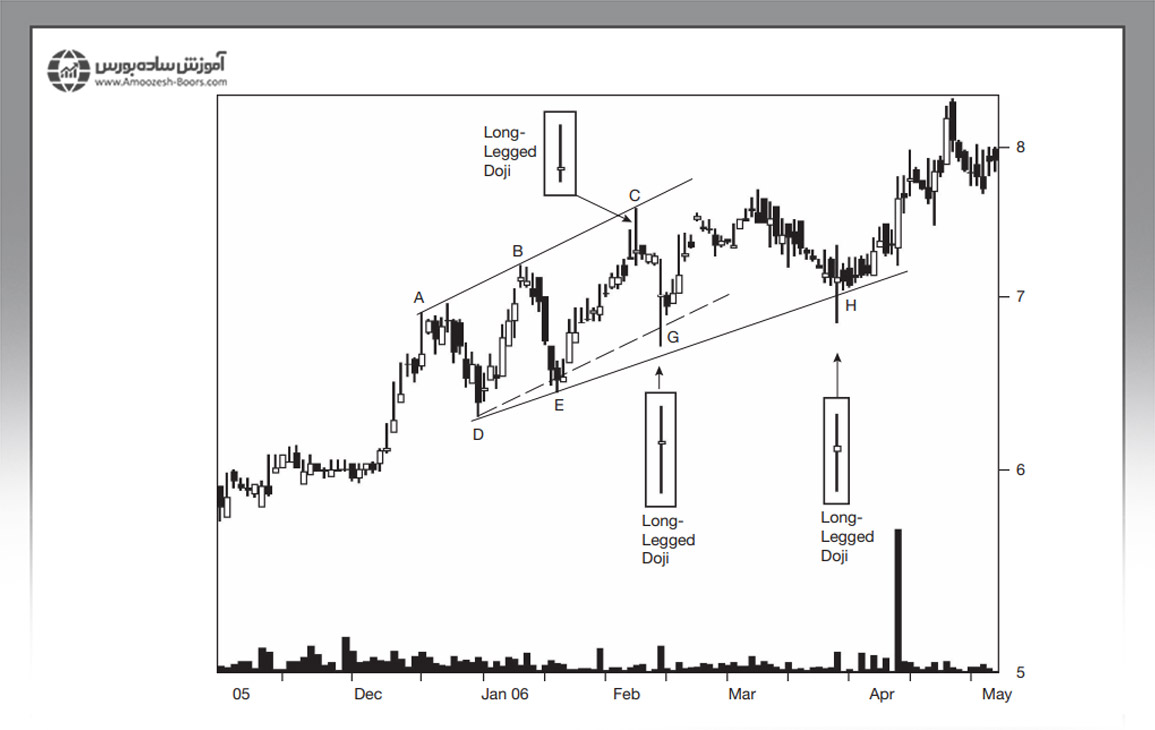

در نمودار زیر مثالی از ترید با الگوی دوجی پایه بلند را بررسی میکنیم. فرض کنید علی قصد دارد با روش خود در سهامی که نمودارش را مشاهده میکنید، معامله کند.

به نظر شما دلیل انصراف او از ترید کردن در این نقطه چیست؟

پس از اینکه قیمت از نقطه B کاهش پیدا کرده و به نقطه E میرسد، علی خط قبلیِ پایین کانال (خط چین) را پاک کرده و به جای آن نقطه D را به E وصل میکند تا خط پایینی کانال صعودی خود را با قیمتهای جدید ترسیم کرده باشد. اگر دقت کنید از آنجایی که این کانال صعودی است، کف کانال به تدریج در طول زمان بالاتر میرود. بنابراین، روزی که قیمت پس از نقطه C به کف کانال برخورد کند، سود کمتری برای علی به همراه خواهد داشت.

با رسیدن قیمت به خط روند در G، علی تصمیم به خرید سهام میگیرد اما دوباره پشیمان میشود. چون با اینکه قیمت به نزدیکیهای خط روند رسیده اما قیمت بسته شدن در طی کندل دوجی پایه بلندی که در این محدوده شکل گرفته، عقبرفت بسیار زیادی داشته است.

در نقطه H، علی دوباره پس از ظهور مجدد الگوی دوجی پایه بلند تصمیم به خرید سهام میگیرد و این بار آن را عملی میکند. نتیجهای که از این مثال بر میآید این است که ترید با الگوی دوجی پایه بلند به نحوه تحلیل تریدر از حرکت قیمت وابسته است و این الگو به خودی خود نقش چندانی در ورود به معاملات ندارد.

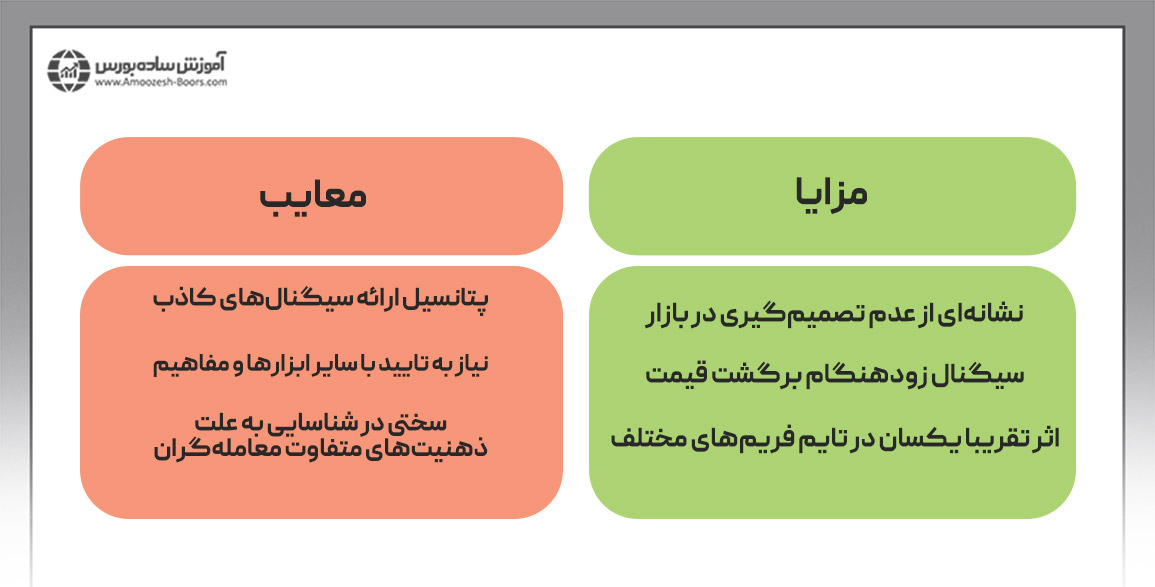

آشنایی با مزایا و معایب الگوی کندل استیک به شما در گرفتن تصمیمات معاملاتی بهتر کمک خواهد کرد.

مزایا

۱- ظهور الگوی دوجی پایه بلند که به معنای بی تصمیمی در بازار است میتواند به معاملهگران در تفسیر حرکت کنونی (برابری نیروی خرید و فروش) قیمت و پیشبینی جهت آن در آینده (به کمک ابزارهای دیگر) کمک کند.

۲- ظهور الگوی کندلی دوجی پایه بلند در روندهای پایدار و قوی و در محدوده نواحی حمایت و مقاومت، سیگنالی زودهنگام از پتانسیل برگشت قیمت ارائه میدهد.

۳- اثر الگوی دوجی پایه بلند در تمام تایم فریمها یکسان است به همین دلیل معاملهگران مختلفی که در بازههای زمانی متفاوت ترید میکنند، میتوانند از هشدارها و سیگنالهای آن استفاده کنند.

معایب

۱- همچون سایر الگوهای کندل استیک ژاپنی، الگوی دوجی پایه بلند پتانسیل بالایی در ارسال سیگنالهای کاذب دارد. این سیگنالهای کاذب میتوانند در نتیجه مواردی همچون رویدادهای خبری یا جهشهای ناگهانی قیمت به وجود بیایند.

۲- ترید کردن فقط با ظهور الگوی دوجی پایه بلند امکانپذیر نیست و معاملهگران باید حتما سایر ابزارها، اندیکاتورها و دیگر مفاهیم تحلیل تکنیکال یا پرایس اکشن را برای تایید جهت احتمالی قیمت در آینده، در نظر داشته باشند.

۳- از آنجایی که ذهنیت معاملهگران نقش مهمی در نحوه تفسیر آنها دارد، هر کس ممکن است طول و نسبت متفاوتی برای تشخیص الگوی کندلی دوجی پایه بلند در نظر بگیرد. این امر موجب تفاوت در تحلیل تریدرهای مختلف خواهد شد.

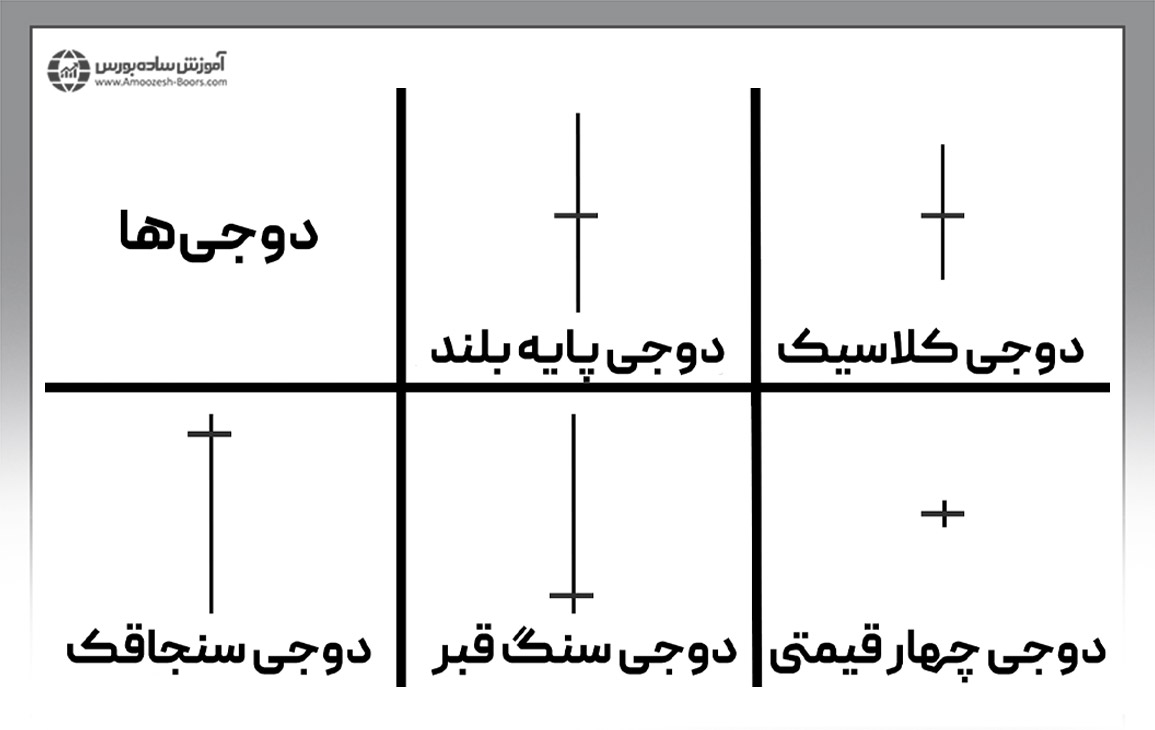

مقایسه دوجی پایه بلند در برابر سایر دوجیها به شما در شناسایی آن کمک شایانی خواهد کرد.

۱- الگوی کلاسیک دوجی دارای سایههایی نسبت یکسان و یکنواخت است اما الگوی دوجی پایه بلند سایههای بلندتری دارد که حاکی از نوسانات شدیدتر قیمت در آن و تغییر سنتیمنت معاملهگران است.

۲- در دوجی سنجاقک ، سایه پایینی بسیار بلند است و در دوجی سنگ قبر، سایه بالایی بسیار بلند است اما در دوجی پایه بلند هر دو سایه به صورت تقریبا برابری، بلند هستند که نشانی از برابری نیروی عرضه و تقاضا است.

۳- در دوجی چهار قیمتی، هر چهار قیمت بالا و پایین و باز و بسته شدن در یک سطح قرار گرفتهاند که نشانهای از عدم تحرک در بازار است. در طرف مقابل، در دوجی پایه بلند، تحرک وجود دارد اما نیروی بازار به شکل تقریبا برابر بین خریداران و فروشندگان تقسیم شده است.

در این مقاله به الگوی کندلی دوجی پایه بلند پرداخته و دانستیم قیمت باز و بسته شدن در این الگو یکسان یا نزدیک به یکدیگر بوده، علاوه بر این، کندل دارای سایههای بالایی و پایینی بسیار بلند است که نشان از حرکت گستردهی قیمت در طول یک دوره معاملاتی و تغییر احساسات معاملهگران داشته است. در اغلب موارد، ظهور این کندل، نشانهای از بی تصمیمی بازار برای خرید یا فروش است و ممکن است پس از آن، چندین کندل دوجی دیگر شکل گرفته و قیمت تثبیت شود. با این وجود اگر این الگو پس از روندهای قوی ظاهر شود، پتانسیل معکوس شدن جهت قیمت پس از آن، وجود خواهد داشت.

جهت آشنایی با سایر الگوهای شمعی ژاپنی از مقالات زیر استفاده کنید.

به طور کلی الگوی دوجی پایه بلند، سیگنال بیتصمیمی بازار یا برابری فشار خرید و فروش را نمایش میدهد اما در صورت ظهور در روندهای قوی و نزدیکی به مناطق حمایت/ مقاومت، سیگنال زودهنگامی از برگشت روند صادر میکند.

خیر. نمیتوان از الگوی دوجی پایه بلند یا هر الگوی دیگری به تنهایی برای ترید کردن استفاده کرد. در واقع، ترید کردن باید بر مبنای یک استراتژی معاملاتی موفق صورت بگیرد.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد