صندوقهای سرمایه گذاری مشترک (Mutual Funds) یکی از روشهای محبوب برای سرمایه گذاری در اوراق بهادار هستند. از آنجایی که این صندوقها امکان برخورداری از پرتفوی متنوعسازی شده و مدیریت حرفهای را فراهم میآورند، در کنار خرید مستقیم سهام و اوراق قرضه، میتوانند بازدهی مناسبی برای سرمایهگذار فراهم کنند. با این حال، همانند سرمایه گذاری روی هر نوع اوراق بهادار، خرید واحدهای یک صندوق سرمایه گذاری نیز با ریسکهایی همراه است. در ادامه با مفهوم صندوق سرمایه گذاری مشترک، مزایا، ریسکها و نحوه عملکرد این دسته از شرکتهای سرمایه گذاری آشنا خواهیم شد.

صندوق سرمایه گذاری مشترک، نوعی شرکت سرمایه گذاری است که عموما به عنوان یک صندوق با سرمایه متغیر یا صندوق نامحدود (Open-end Fund) شناخته میشود. این صندوقها وجوه حاصل از سرمایه گذاری تعداد زیادی از مشارکتکنندگان را جمعآوری کرده و بر اساس اهداف سرمایه گذاری مشخص، آنها را سرمایه گذاری میکنند.

صندوق سرمایه گذاری با فروش سهام خود به سرمایهگذاران، وجوه مورد نیاز را تامین مینماید. این وجوه برای خرید مجموعهای از سهام، اوراق قرضه، سایر اوراق بهادار یا داراییها، یا ترکیبی از این سرمایه گذاریها به کار میرود. هر سهم نشاندهنده بخشی از مالکیت صندوق است و به سرمایهگذار حقی متناسب بر اساس تعداد سهامهایی که در اختیار دارد، از درآمد و سود سرمایهای که صندوق از سرمایه گذاریهای خود به دست میآورد، اعطا میکند.

نوع سرمایه گذاریهایی که یک صندوق انجام میدهد، بر اساس اهداف آن و در مورد صندوقهای با مدیریت فعال، بر اساس سبک سرمایه گذاری و مهارت مدیر یا مدیران آن صندوق تعیین میشود. داراییهای یک صندوق سرمایه گذاری به عنوان «سرمایه گذاریهای زیربنایی» آن شناخته میشود و عملکرد این سرمایه گذاریها (پس از کسر کارمزد صندوق) بازده سرمایه گذاری صندوق را تعیین میکند.

تمام جزئیات مربوط به یک صندوق سرمایه گذاری، از جمله استراتژی سرمایه گذاری، ریسکپذیری، سابقه عملکرد، مدیریت و هزینهها، در امیدنامه (Prospectus) آن ذکر شده است. بنابراین توصیه میشود پیش از سرمایه گذاری در یک صندوق، امیدنامه آن را با دقت مطالعه نمایید.

یکی از مهمترین مزیت های سرمایه گذاری در صندوق های مشترک، ریسک کمتر نسبت به خرید و فروش مستقیم سهام (برای افراد مبتدی) است. با این وجود، مهمترین ایراد این صندوقها بازدهی کمتری است نسبت به خرید و فروش مستقیم سهام برای سرمایهگذاران حرفهای است.

به عنوان مثال، سهام شرکت انویدیا از ماه ژوئن ۲۰۲۳ تا ماه ژوئن ۲۰۲۴ حدود ۲۴۸٪ بازدهی داشته اما صندوق سرمایه گذاری مشترک شرکت فیدلتی (Fidelity Large Cap Growth Index Fund) در همین مدت حدود ۳۷٪ بازدهی داشته است. به همین دلیل لزوم کسب دانش تخصصیِ سرمایه گذاری در بورسهای جهانی برای ایرانیان ساکن خارج کشور اهمیت ویژهای مییابد. دوره جامع Master of Trading با هدف کسب سود سرمایهگذاران از انواع بورسهای جهانی تدارک دیده شده است. در این دوره، استاد هومن مقراضی که شخصا در بورسهای جهانی سرمایه گذاری میکنند، دانش مرتبط با تحلیل بنیادی سهام، اقتصاد کلان، تحلیل تکنیکال، مدیریت ریسک و معامله لایو در بازار را آموزش میدهند. بنابراین اگر به کسب سودهای بزرگ علاقه دارید، حتما از این دوره استفاده کنید.

با خرید واحدهای یک صندوق سرمایه گذاری مشترک، شما به بخشی از مالکان آن صندوق تبدیل شده و در سود آن سهیم میگردید. در نتیجه:

شما معمولا این اختیار را دارید که این وجوه توزیع شده را به صورت نقد دریافت کنید یا آنها را به صورت خودکار در همان صندوق، سرمایه گذاری مجدد نمایید تا تعداد واحدهای خود را افزایش دهید.

تمامی صندوقهای سرمایه گذاری مشترک دارای هزینههایی هستند. برخی از این هزینهها در زمانهای خاص و بر اساس اقداماتی که شما انجام میدهید، محاسبه میشوند و برخی دیگر به صورت مستمر دریافت میگردند. جزئیات مربوط به هزینههای هر صندوق در امیدنامه آن شرح داده شده است.

شرکتهای سرمایه گذاری معمولا دو ساختار اصلی دارند:

با وجود اینکه اکثر شرکتهای سرمایه گذاری، صندوقهای نامحدود هستند، یکی از ویژگیهای کلیدی و متمایزکننده صندوقهای مشترک این است که سرمایهگذاران میتوانند در هر زمانی سهام بخرند و بفروشند. این صندوقها برای پاسخگویی به تقاضای مشتریان خود، سهام جدید ایجاد میکنند و یا سهام را از سرمایهگذارانی که قصد فروش دارند، خریداری مینمایند. گاهی اوقات، صندوقهای مشترک آنقدر بزرگ میشوند که در برابر سرمایهگذاران جدید بسته میگردند. با این حال، حتی اگر یک صندوق مشترک بسته شود، همچنان یک صندوق نامحدود باقی میماند زیرا سهامداران فعلی میتوانند به خرید و فروش سهام صندوق ادامه دهند.

صندوقهای مشترک، ارزش هر سهم را که با عنوان خالص ارزش دارایی (NAV) شناخته میشود، تنها یک بار در روز، هنگام تعطیلی بازارهای سرمایه گذاری، محاسبه میکنند. تمام خرید و فروشهای آن روز با همان خالص ارزش دارایی ثبت میشوند. برای محاسبهی خالص ارزش دارایی، یک صندوق کل ارزش داراییهای سرمایه گذاری خود را جمع میکند، هزینهها و مخارج صندوق را کم میکند و سپس آن مبلغ را بر تعداد سهامی که در حال حاضر توسط سرمایهگذاران نگهداری میشود، تقسیم میکند.

از آنجایی که صندوقهای مشترک میتوانند در هر زمان سهام جدید منتشر کنند و سهامهای قدیمی را بازخرید نمایند، تعداد سهام و وجوه سرمایه گذاری شده در صندوق دائما در حال تغییر است. به همین دلیل:

همیشه به خاطر داشته باشید که سودی که در گذشته کسب شده، لزوما نشانی از بازده آینده نخواهد بود.

صندوقهای سرمایه گذاری محدود، عمدتا محبوبیت کمتری داشته و با صندوقهای سرمایه گذاری نامحدود در نحوه جمع آوری سرمایه تفاوت دارند. صندوقهای محدود تنها یک بار و در یک عرضه اولیه، مشابه با عرضه اولیه سهام یک شرکت، اقدام به جمع آوری سرمایه میکنند. پس از فروش سهام، صندوق سرمایه گذاری محدود از وجوه به دست آمده برای خرید یک سبد دارایی پایه استفاده میکند که هرگونه رشد بعدی در اندازه صندوق به بازده سرمایه گذاریهای آن بستگی دارد، نه به ورود سرمایه سرمایه گذاران جدید. سپس این صندوق مانند یک سهام عادی در بورس اوراق بهادار ثبت میشود و سهام آن در طول روز معامله میگردد.

قیمت صندوقهای سرمایه گذاری محدود در پاسخ به تقاضای سرمایه گذاران بالا و پایین میرود و ممکن است از ارزش خالص دارایی یا ارزش واقعی به ازای هر سهم از داراییهای پایه صندوق بالاتر یا پایینتر باشد.

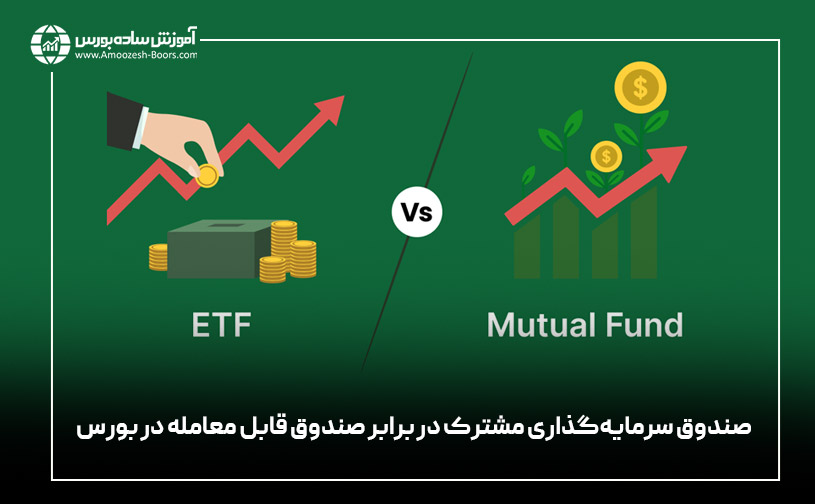

یکی از مهمترین تفاوتهای صندوقهای سرمایه گذاری مشترک با صندوقهای قابل معامله (ETF)، نحوهی معاملهی آنها است. سهام ETF مانند سهامهای عادی، در طول ساعات کاری بورس اوراق بهادار قابل معامله است، در حالی که سهام صندوقهای سرمایه گذاری مشترک تنها یک بار در روز، پس از تعطیلی بازار، معامله میشوند. این بدان معناست که ETFها را میتوان در هر زمانی در طول ساعات کاری بازار معامله کرد که مزایایی نظیر نقد شوندگی، انعطاف پذیری و قیمت گذاری لحظهای را به همراه دارد. این موضوع به شما اجازه میدهد از استراتژیهای متعددی که برای معامله سهام به کار میبرید، برای صندوقهای قابل معامله نیز به کار ببرید.

تفاوت قابل توجه دیگر، به قیمت گذاری و ارزش گذاری مربوط میشود. قیمتهای صندوقهای قابل معاملهای، بر اساس عرضه و تقاضا در طول روز نوسان خواهد داشت. در همین حال، قیمت صندوقهای سرمایه گذاری مشترک تنها در پایان هر روز معاملاتی، بر اساس خالص ارزش داراییهای سبد سهام زیربنا، تعیین میگردد. علاوه بر این، ETFها در مقایسه با صندوقهای سرمایه گذاری مشترک، عموما از مزایای مالیاتی خاصی برخوردارند و اغلب از نظر کارمزد به صرفهتر هستند.

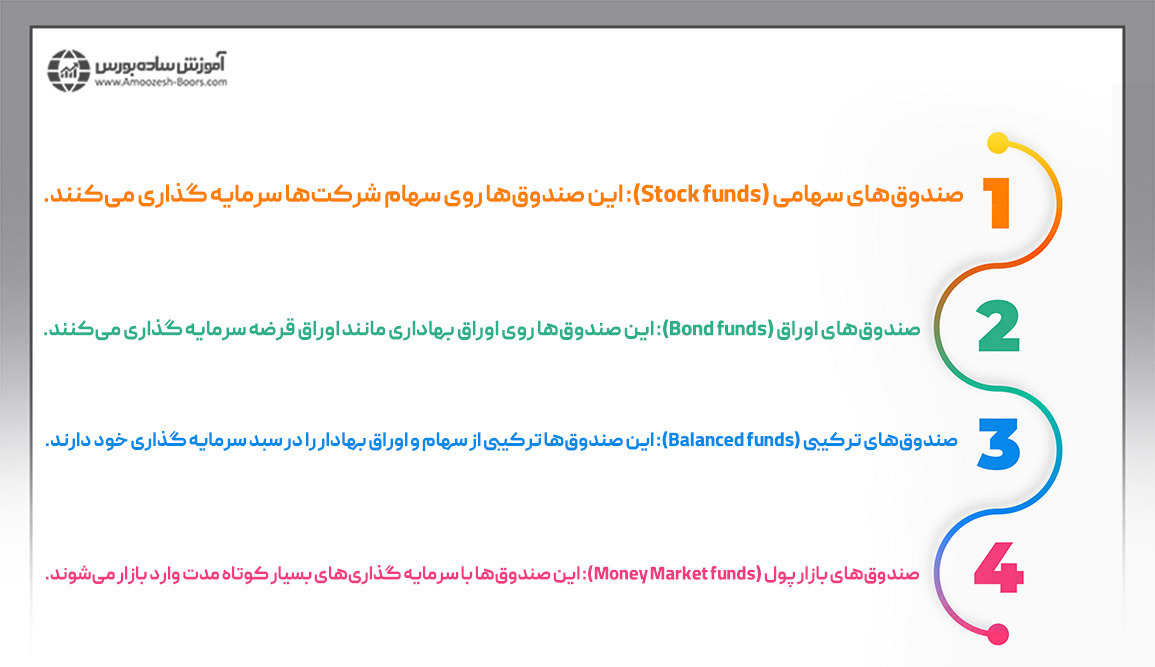

هزاران صندوق سرمایه گذاری مشترک تنها در چند دستهبندی اصلی قرار میگیرند که عبارتند از:

در هر یک از این دستهبندیهای اصلی، صندوقهایی با اهداف سرمایه گذاری متنوع وجود دارد. این اهداف، همان خواستهها و چشم اندازهایی هستند که صندوق به نیابت از سهامداران خود قصد دستیابی به آنها را دارد.

صندوقهای سرمایه گذاری سهامی را میتوان به چند گروه اصلی تقسیم کرد که عبارتند از:

تفاوت مهمی بین مالکیت یک اوراق قرضه خاص و مالکیت صندوقی که اوراق بهادار در اختیار دارد، وجود دارد. هنگامی که شما یک اوراق قرضه خریداری میکنید، نرخ بهره مشخص و بازگشت اصل سرمایه به شما وعده داده میشود. این مورد در مورد صندوق اوراق قرضه که شامل تعدادی اوراق با نرخها و سررسیدهای مختلف است، صادق نیست. مالکیت سهام در یک صندوق اوراق قرضه، حق دریافت بخشی از درآمد حاصل از بهره، سود سرمایه و اصل اوراق (در صورت نگهداری تا سررسید) را به شما میدهد.

صندوقهای اوراق قرضه بر حسب نوع ناشر اوراق میتوانند به انواع مختلفی دستهبندی شوند:

از میان دیگر انواع صندوقهای سرمایه گذاری مشترک میتوان به موارد زیر اشاره کرد:

در آمریکا، قوانین کمیسیون بورس و اوراق بهادار آمریکا صندوقهای سرمایه گذاری مشترک را ملزم میکند تا حداقل ۸۰ درصد از داراییهای خود را در نوع سرمایه گذاری که نامشان به آن اشاره دارد، سرمایه گذاری کنند. با این حال، این صندوقها همچنان مجاز هستند تا حداکثر ۲۰ درصد از داراییهای خود را به سایر انواع اوراق بهادار اختصاص دهند. این اوراق ممکن است از نظر شما پرریسک یا کمبازده باشند. سرمایهگذار باید گزارش سه ماهه اخیر حاوی داراییهای اصلی صندوق را بررسی کند تا ببیند مدیر صندوق تا چه حد به استراتژی شرح داده شده در امیدنامه پایبند است و آیا ممکن است در معرض ریسکهایی قرار بگیرید که آمادگی پذیرش آنها را ندارد یا خیر.

صندوقهای مشترک با مدیریت فعال از یک مدیر حرفهای سبد یا تیمی از مدیران بهره میبرند که مسئولیت انتخاب داراییهای بنیادی برای سبد را بر عهده دارند. یکی از دلایل انتخاب صندوق برای بسیاری از سرمایه گذاران، استفاده از مدیران حرفهای است. یک مدیر موفق، از تجربه، دانش و زمان کافی برای جستجو و پیگیری سرمایه گذاریها برخوردار است؛ ویژگیهایی که بسیاری از سرمایهگذاران فاقد آن هستند.

آنها با انتخاب سرمایه گذاریهایی که به اعتقادشان عملکرد برتر خواهند داشت، به دنبال تحقق این هدف هستند. در حالی که روشهای مختلفی برای سنجش عملکرد بازار وجود دارد، هر صندوق بر اساس استراتژی سرمایه گذاری اعلام شده و نوع داراییهایی که در آن سرمایه گذاری میکند، در برابر یک شاخص یا معیار مناسب بازار ارزیابی میشود.

برای مثال:

به همین ترتیب، صندوقهای اوراق قرضه عملکرد خود را در برابر یک استاندارد، مانند بازده اوراق قرضهی خزانهداری یا در برابر یک شاخص اوراق قرضهی گسترده که بازده اوراق قرضه متعددی را دنبال میکند، ارزیابی میکنند.

بازده صندوقهای با مدیریت فعال، ابتدا با هزینه استخدام مدیر حرفهای سبد و سپس با هزینه خرید و فروش داراییها در صندوق کاهش مییابد. برای مثال، فرض کنید کارمزد مدیریت و اداری یک صندوق با مدیریت فعال ۱.۵ درصد از کل داراییهای صندوق باشد و معیار آن بازدهی ۹ درصدی را ارائه دهد. برای شکست دادن این معیار، مدیر سبد باید یک سبد سرمایه گذاری ایجاد کند که بازدهی بیش از 10.5 درصد داشته باشد تا این هزینهها را جبران کند. در غیر این صورت، بازده صندوق از معیار خود عقب خواهد ماند.

تحقیقات نشان میدهند که اکثر صندوقهای دارای مدیریت فعال عمدتا موفق به شکست دادن بازار نمیشوند. در واقع، تعداد کمی از این صندوقها میتوانند در دورههای طولانی بازدهی بهتری نسبت به معیار خود ارائه دهند، حتی آنهایی که سابقه عملکرد چشمگیر در کوتاهمدت را در کارنامه دارند. به همین دلیل، بسیاری از افراد در صندوقهایی سرمایه گذاری میکنند که به دنبال شکست دادن بازار نیستند. این صندوقها، صندوقهای با مدیریت منفعل یا همان صندوقهای شاخصی نامیده میشوند.

صندوقهای سرمایه گذاری مشترک از نوع منفعل به جای تلاش برای شکست دادن معیارهای خود، به دنبال تکرار عملکرد آنها هستند. برای مثال، مدیر یک صندوق شاخصی که عملکرد S&P 500 را دنبال میکند، معمولا سبدی از سهام را خریداری میکند که شامل تمام سهام آن شاخص، با همان نسبتی است که در شاخص نشان داده شدهاند. اگر S&P 500 شرکتی را از فهرست خود حذف کند، این صندوق سهام آن شرکت را خواهد فروخت و در صورت اضافه شدن شرکت جدیدی به S&P 500، صندوق سهام آن شرکت را خریداری خواهد کرد. از آنجایی که صندوقهای شاخص نیازی به استخدام مدیران فعال ندارند و داراییهای آنها به دفعات کمتری معامله میشوند، به طور معمول هزینههای عملیاتی پایینتری نسبت به صندوقهای دارای مدیریت فعال دارند. با این حال، کارمزد این صندوقها بسته به نوع صندوق شاخص متفاوت است، به این معنی که بازده این صندوقها نیز متفاوت است.

برخی از صندوقهای شاخصی که با نامهایی مانند «صندوقهای شاخصی تقویتشده» (enhanced index funds) شناخته میشوند، ترکیبی از دو روش مدیریت فعال و منفعل دارند. مدیران این صندوقها عمدتا از شاخص معیار پیروی میکنند، ولی در عین حال انتخابهایی که ممکن است بر خلاف جهت حرکت شاخص معیار باشند نیز انجام میدهند تا بازدهی بیشتری کسب کنند. این رویکرد ترکیبی ممکن است در سالهای رکود همچنان بتواند بازدهی مثبت یا بازدهی کمی بهتر از شاخص معیار را به دست آورد. البته، همیشه این احتمال وجود دارد که این نوع صندوق ترکیبی عملکردی به خوبی شاخص معیار نداشته باشد. علاوه بر این، کارمزد این صندوقهای تقویتشده ممکن است از میانگین کارمزد صندوقهای شاخصی بیشتر باشد.

به هنگام سرمایه گذاری در صندوقهای مشترک، درک هزینههای مرتبط با آنها ضروری است، چراکه این هزینهها به طور قابل توجهی بر بازده سرمایه گذاری شما تاثیر میگذارند. در ادامه به برخی از هزینههای متداول صندوقهای مشترک اشاره شده است:

صندوقهای شاخصی نوعی از صندوقهای سرمایه گذاری مشترک هستند. هدف این صندوقها، بازتاب عملکرد یک شاخص یا معیار بازار است. برای مثال، یک صندوق اساندپی ۵۰۰ این شاخص را با نگه داشتن سهام ۵۰۰ شرکت موجود در آن، به همان نسبتها دنبال میکند. یکی از اهداف کلیدی صندوقهای شاخصی، کاهش هزینهها برای تقلید هرچه دقیقتر شاخص مورد نظر است.

در مقابل، صندوقهای سرمایه گذاری مشترک دارای مدیریت فعال سعی میکنند با انتخاب سهام و تغییر در نحوه تخصیص داراییها، بازدهی بیشتری نسبت به کل بازار کسب کنند. مدیر صندوق با اتکا به استراتژی سرمایه گذاری و تحقیقات خود، به دنبال دستیابی به بازدهی بالاتر از یک شاخص معیار است.

صندوقهای شاخصی بازدهی بازار را با هزینههای پایینتری ارائه میدهند، در حالی که صندوقهای سرمایه گذاری مشترک فعال با مدیریت ماهرانهای که اغلب با کارمزد بالاتری همراه است، هدف کسب بازدهی بالاتر را دنبال میکنند. سرمایه گذاران هنگام تصمیمگیری در مورد سرمایه گذاری روی صندوقهای شاخصی یا صندوقهای دارای مدیریت فعال، باید هزینهها، چشمانداز زمانی و میزان ریسک پذیری خود را در نظر بگیرند.

در این مبحث به صندوق سرمایه گذاری مشترک پرداختیم. این صندوقها در بازار سرمایه ایران در دسته صندوقهای سرمایه گذاری صدور و ابطالی قرار میگیرند و همچون بورسهای خارجی دارای انواع مختلفی همچون صندوق سهامی، صندوق بخشی، صندوق شاخصی، صندوق در صندوق و ... هستند. نکته پایانی که باید دوباره بر آن تاکید کنیم این است که در صورت یادگیری نحوه سرمایه گذاری در بورس، بازدهی حاصل از خرید و فروش سهام بسیار بیشتر از خرید واحدهای این صندوقها خواهد بود.

جهت آشنایی با سایر موضوعات مربوط به صندوق سرمایه گذاری در بازار سرمایه ایران و بورسهای خارجی از مقالات زیر استفاده کنید.

خیر. تمامی سرمایه گذاریها، شامل خرید انواع اوراق بهادار، سهام، اوراق قرضه و واحدهای صندوقهای سرمایه گذاری، با درجات مختلفی از ریسک همراه هستند. میزان واقعی ریسک یک صندوق سرمایه گذاری مشترک به استراتژی سرمایه گذاری آن، داراییهای تحت مدیریت و صلاحیت مدیر آن بستگی دارد.

بله. صندوقهای سرمایه گذاری مشترک عموما از نقدشوندگی بالایی برخوردارند، به این معنی که شما میتوانید سهام خود را در هر روز کاری بازخرید کنید. با این حال، لازم است از هرگونه کارمزد یا جریمه احتمالی مرتبط با برداشتهای زودهنگام که برخی از صندوقها برای جلوگیری از معاملات مکرر افراد اعمال میکنند، آگاه باشید.

میتوانید از طریق کارگزاریها، بانکها یا مستقیما از طریق خود شرکتهای صندوق سرمایه گذاری، واحدهای این نوع صندوق را خریداری کنید. البته برخی صندوقها حداقل مبلغ قابل سرمایه گذاری نسبتا بالایی دارند که شاید برای همه افراد قابل فراهم کردن نباشد.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد