صندوق اهرمی، یکی از انواع صندوقهای سرمایه گذاری در بورس است که از طریق به کارگیری اهرم مالی، سود بیشتری نصیب سهامداران میکند. ماهیت اهرم همچون یک شمشیر دولبه است که در روندهای صعودی موجب سود بیشتر سرمایهگذار شده اما در روندهای نزولی موجب ضرر بیشتر سرمایهگذار نسبت به حالت عادی میشود. بنابراین صندوقهای اهرمی برای افرادی که سطح ریسکپذیری بالایی دارند، مناسب است.

صندوقهای اهرمی بورس در دو نوع «صدور و ابطالی» و «قابل معامله در بورس» (یا عادی و ممتاز) وجود دارند که نوع اول برای افراد کم ریسک و نوع دوم برای افراد پرریسک مناسب است. در ادامه به شرح جزئیات صندوقهای اهرمی و میزان بازدهی سهامداران در هر دو نوع خواهیم پرداخت.

لیست صندوقهای اهرمی بورس عبارتند از:

صندوق اهرمی دارای دو نوع واحد عادی و ممتاز است.

۱- واحد عادی؛ عملکرد واحدهای عادی صندوق اهرمی مشابه صندوق درآمد ثابت است که سودی تقریبا مشابه با سپردههای بانکی دارد.

۲- واحد ممتاز: عملکرد واحدهای ممتاز صندوق اهرمی مشابه صندوق سهامی است با این تفاوت که خاصیت اهرم موجب میشود دارندگان این واحدها از سود مضاعف یا زیان مضاعف برخوردار شوند. واحدهای ممتاز نیز خود به دو دسته تقسیم میشوند:

برای انتخاب میان خرید یکی از دو واحد ممتاز یا عادی صندوقهای اهرمی، به ویژگیهای این صندوقها در جدول زیر دقت کنید.

در خصوص ۲ مورد آخر جدول بالا باید به این نکته اشاره کنیم که به علت نبود ضامن نقدشوندگی در صندوقهای اهرمی، نقدشوندگی یا قابلیت فروش سریع واحدهای صندوق کمتر از سهام است و همین نکته نیز ریسک سرمایهگذاری در آنها را بیشتر میکند.

افراد ریسکپذیر میتوانند برای خرید واحدهای ممتاز صندوقهای اهرمی اقدام کنند. با این حال، این سرمایهگذاران باید توانایی تحلیل بازار و شرایط اقتصادی را داشته باشند و تنها در روندهای صعودی در صندوقهای اهرمی سرمایهگذاری کنند. طبیعی است اگر افراد دانش مورد نیاز برای شناسایی روند و انجام معاملات را به دست بیاورند، ترجیح میدهند شخصا به خرید و فروش سهام اقدام کنند. در صورتی که شما نیز دوست دارید در این گروه قرار بگیرید، میتوانید از دوره آموزش بورس استفاده کنید. در این دوره تجربیاتِ معاملهگران حرفه ای بازار گردآوری شده است. به دلیل ماهیت منحصر به فرد بورس ایران نسبت به سایر بورسهای جهانی، نمیتوان ترفندهای بورس تهران را در هیچ کتابی پیدا کرد. با این حال در دوره بورس، تمامی این تجربیات ارزشمند در دسترس هستند.

برای درک ماهیت اهرم در صندوق اهرمی، ابتدا با استفاده از یک مثال به تعریف اهرم در بازارهای مالی میپردازیم. فرض کنید ۱۰ میلیون سرمایه خود وارد بازار بورس کرده و کارگزاری به شما اهرم مالی ۱۰ اختصاص داده است؛ بدین معنی که با سرمایه شما همانند مبلغ ۱۰۰ میلیون رفتار میکند. اگر معاملهای که انجام میدهید ۲۰٪ سود برای شما رقم بزند، شما ۲۰ میلیون سود به دست میآورید اما اگر ضرر کنید ۲۰ میلیون ضرر میکنید. البته از آنجایی که سرمایه شما ۱۰ میلیون بوده، هنگامی که ضرر شما به ۱۰ میلیون برسد، کارگزاری به شکل خودکار معامله شما را میبندد. این ماهیت اهرم مالی در بازارهای جهانی است که تقریبا مشابه قراردادهای آتی و اختیار معامله در بورس ایران نیز هست.

ماهیت اهرم در صندوقهای اهرمی دقیقا به شکل بالا نیست چون اساسا قرار نیست سرمایهگذار به جز خرید یا فروش واحدهای این صندوقها، معاملهای انجام دهد. همان طور که اشاره شد، صندوقهای اهرمی دو نوع واحد کم ریسک و پرریسک دارند. واحد کم ریسک دارای محدوده بازدهی مشخصی است اما واحدهای پرریسک محدوده مشخصی برای بازدهی یا ضرر ندارند. اگر بازدهی صندوق بیشتر از محدوده بازدهی واحدهای کم ریسک باشد، این مقدار اضافی به سهامداران واحدهای پرریسک تعلق میگیرد اما اگر بازدهی صندوق کمتر باشد، از آنجایی که باید سودِ مشخص شده به سهامداران واحدهای کم ریسک پرداخت شود، این مقدار کسری از واحدهای پرریسک گرفته میشود. بنابراین ضرر سهامداران واحدهای پرریسک در صندوقهای اهرمی میتواند بیشتر از خود صندوق باشد. در ادامه با مثال، نحوه سوددهی این واحدها را بیشتر توضیح خواهیم داد.

سود واحدهای کم ریسک صندوقهای اهرمی (= واحدهای عادی) که از نوع صندوقهای صدور و ابطالی هستند، محدوده مشخص و ثابتی دارد. به عنوان مثال، سود صندوق اهرمی توان مفید، از ۳۰ تا ۳۲ درصد نرخ سود موثر سالیانه است؛ مقدار این سود تضمین شده است.

در طرف مقابل، سود واحدهای پرریسک صندوقهای اهرمی (= واحدهای ممتاز) تضمین شده و مبلغ مشخصی نیست. به عنوان مثال، اگر بازدهی صندوق اهرمی توان مفید بیشتر از ۳۲٪ باشد، مازاد آن به واحدهای ممتاز تعلق میگیرد اما اگر بازدهی صندوق کمتر از ۳۰٪ باشد، کسری آن از واحدهای ممتاز برداشته میشود.

خیر. در حال حاضر هیچ کدام از صندوقهای اهرمی در بورس، دوره پرداخت سود ندارند. در واقع، سود آنها از طریق افزایش قیمت واحدها یا همان NAV صندوق محاسبه میشود.

همان طور که اشاره شد، بازدهی واحدهای عادی صندوقهای اهرمی دارای یک محدوده حداقلی و حداکثری است. در ادامه، حالتهای مختلف بازدهی صندوق اهرمی و نحوه تخصیص سود به سهامداران عادی و ممتاز این صندوقها را بررسی میکنیم.

به صورت کلی، سه حالت مختلف بازدهی در صندوق اهرمی وجود دارد:

۱- اگر بازدهی صندوق اهرمی کمتر از حداقل محدوده بازدهی آن باشد.

به عنوان مثال، از صندوق اهرمی کاریزما با نماد اهرم استفاده میکنیم. در حال حاضر، محدوده بازدهی روزشمار این صندوق حداقل ۳۱٪ و حداکثر ۳۳٪ است. اگر بازدهی کل صندوق کمتر از ۳۱٪ باشد، بازدهی واحدهای عادی برابر با ۳۱٪ خواهد بود. میزان کسری بازدهی واحدهای عادی از محل واحدهای ممتاز جبران میشود. بنابراین بازدهی واحدهای ممتاز کمتر از ۳۱٪ خواهد بود.

۲- اگر بازدهی صندوق اهرمی بین محدوده حداقل و حداکثر محدوده بازدهی آن باشد.

به عنوان مثال، از صندوق اهرمی موج فیروزه با نماد موج استفاده میکنیم. در حال حاضر، محدوده بازدهی اسمی این صندوق حداقل ۳۱٪ و حداکثر ۳۳.۵٪ است. اگر بازدهی کلی صندوق برابر با ۳۲٪ باشد، سهامداران هر دو واحد ممتاز و عادی به شکلی یکسانی و به همان اندازه ۳۲٪ بازدهی سالانه به دست میآورند.

۳- اگر بازدهی صندوق اهرمی بیشتر از حداکثر محدوده بازدهی آن باشد.

به عنوان مثال، از صندوق اهرمی آگاه با نماد جهش استفاده میکنیم. در حال حاضر، محدوده بازدهی موثر روزشمار این صندوق حداقل ۳۱٪ و حداکثر ۳۴.۹۷٪ است. اگر بازدهی کلی این صندوق بیشتر از ۳۴.۹۷٪ باشد، سهامداران واحدهای عادی همین مقدار بازدهی به دست میآورند و میزان مازاد بازدهی صندوق به واحدهای ممتاز اختصاص پیدا میکند. بنابراین:

لازم به ذکر است که محاسبات مربوط به بازدهی به صورت خودکار در NAV صندوقها محاسبه شده و از طریق وب سایتهای هر صندوق قابل مشاهده است.

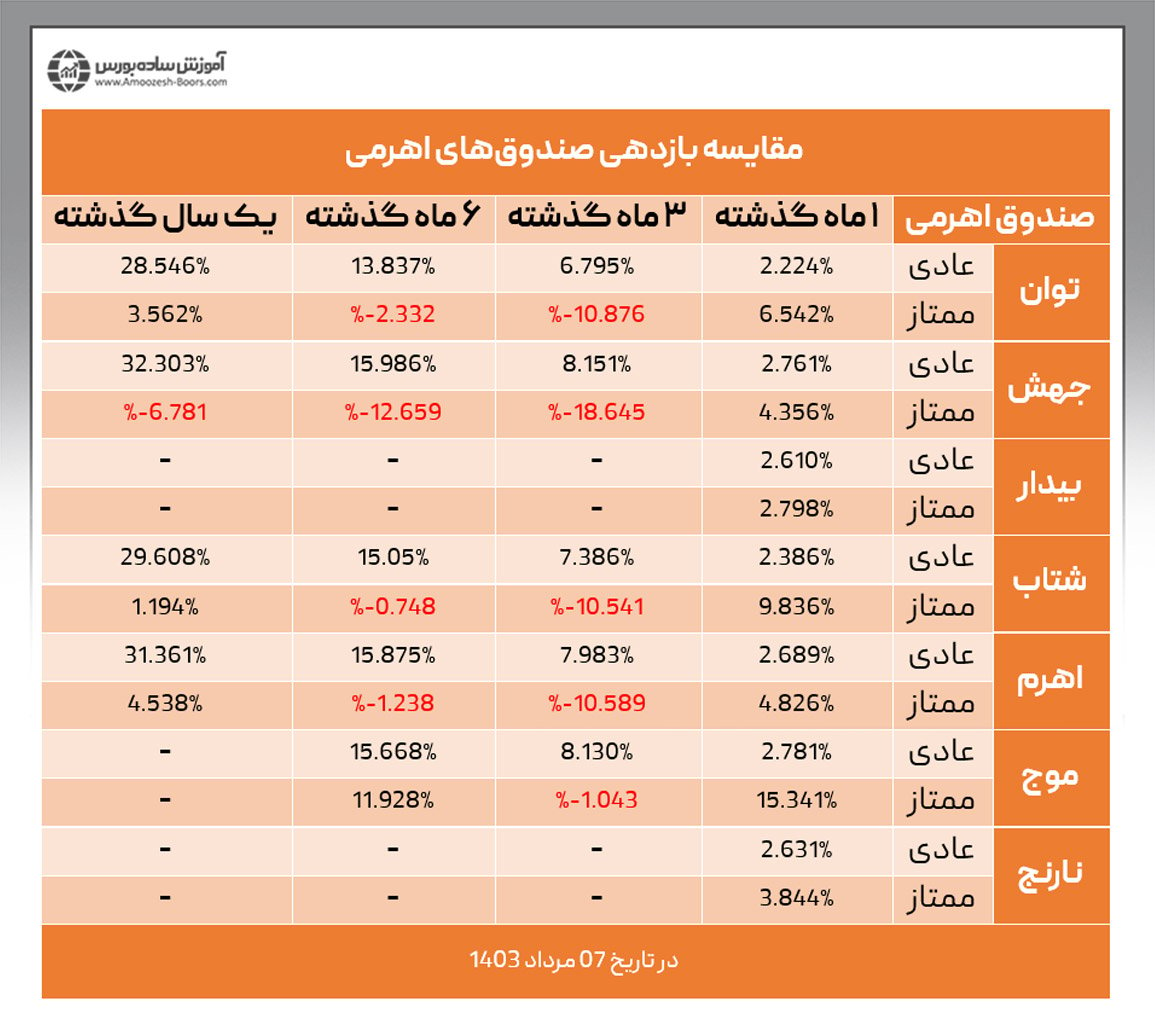

جهت انتخاب بهترین صندوق اهرمی باید آنها را با یکدیگر مقایسه کنید. در ادامه بازدهی این صندوقها را به نقل از وب سایت هر صندوق بررسی خواهیم کرد.

همان طور که در جدول بالا مشاهده میکنید صندوق اهرمی جهش بیشترین بازدهی (۳۲٪) را برای دارندگان واحد عادی به ارمغان آورده است اما دارندگان واحدهای ممتاز را تقریبا به اندازه ۶٪ متضرر ساخته است.

چراکه میزان بازدهی واقعی سرمایه گذاری از نرخ تورم کسر شده تا بازدهی واقعی فرد به دست آید. نرخ تورم در سال گذشته معادل تقریبا ۳۸٪ بوده است. اگر بازدهی ۳۲ درصدی را از این نرخ کم کنیم به عدد منفی ۶ درصد میرسیم. در واقع بازدهی واقعی سرمایهگذاران منفی بوده و ارزش سرمایه آنها در طول این یک سال کمتر شده است.

برای مشاهده پرتفوی صندوقهای اهرمی میتوانید از گزارش «صورت وضعیت پرتفوی صندوق سرمایه گذاری» در سایت کدال استفاده کنید. به عنوان مثال، تصویر زیر بخشی از پرتفوی صندوق اهرمی شتاب را نشان میدهد.

۱- مزایای صندوق اهرمی

صندوقهای سرمایه گذاری اهرمی از جمله روشهای سرمایه گذاری غیر مستقیم در بورس هستند که در نهایت بازدهی کمتری نسبت به خرید و فروش اصولی سهام به شکل مستقیم دارند. در صورتی که دانش کافی یا زمان کافی جهت انتخاب سهام و شروع سرمایه گذاری در بورس را نداشته اما علاقهمند به کسب بازدهی بیشتر نسبت به صندوقهای اهرمی هستید از سرویس سیگنال سهام انجمن خبرگان که همراه با زمان دقیق خرید و فروش ارائه میشوند، استفاده کنید.

۲- معایب صندوق اهرمی

خرید صندوقهای اهرمی به دو شکل متفاوت انجام میشود:

۱- خرید واحدهای ممتاز صندوقهای اهرمی (قابل معامله در بورس= ETF)

جهت خرید واحدهای ممتاز صندوقهای اهرمی، نماد یا نام صندوق مورد نظر خود (موجود در ابتدای مقاله) را در پنل جستجوی کارگزاری خود وارد کنید. سپس در ساعات کاری بورس (شنبه تا چهارشنبه از ساعت ۹ تا ۱۲:۳۰) با مشاهده قیمت روزِ واحدهای صندوق میتوانید واحدهای ممتاز را خریداری کنید.

۲- خرید واحدهای عادی صندوقهای اهرمی (صدور و ابطالی)

جهت خرید واحدهای عادی صندوقهای اهرمی میتوانید از طریق وب سایت صندوقها یا مراجعه حضوری به آدرس کارگزاری مربوطه اقدام کنید.

حداقل ۷۰٪ از دارایی صندوقهای اهرمی مربوط به سهام و حق تقدم است. بقیه وزن پرتفوی به سپرده بانکی، سایر اوراق با درآمد ثابت، طلا و سایر داراییها اختصاص دارد.

کارمزد خرید و فروش صندوقهای اهرمی برابر با قوانین کارمزد فرابورس ایران و معادل 0.00116 ارزش معامله در خرید و 0.0011875 در فروش است. در مجموع، کارمزد خرید و فروش صندوقهای اهرمی قابل معامله در بورس معادل 0.0023475 ارزش معامله است.

دامنه نوسان صندوقهای اهرمی، مثبت و منفی ۱۰٪ است.

در این بخش به معرفی صندوقهای سرمایه گذاری اهرمی پرداخته و دانستیم این صندوقها دارای دو واحد عادی و ممتاز بوده که اولی مشابه صندوق درآمد ثابت، سودی تضمین شده دارد اما دومی از خاصیت اهرمی برای کسب سود مضاعف استفاده میکند. خاصیت اهرمی باعث میشود تا در صورت کاهش بازدهی صندوق، سرمایهگذاران این واحدها سود کمتر یا حتی زیان بیشتری متحمل شوند. بررسی بازدهی این صندوقها در یک سال گذشته نشان میدهد که عملا هیچ کدام نتوانستهاند بازدهی مناسبی برای سرمایهگذاران واحدهای ممتاز ایجاد کنند.

جهت آشنایی با سایر صندوقهای سرمایه گذاری در بورس از مقالات زیر استفاده کنید.

صندوق اهرمی، روشی برای سرمایه گذاری غیر مستقیم در بورس است. این نوع صندوق دارای دو نوع واحد عادی و ممتاز است. واحدهای عادی مشابه صندوق درآمد ثابت است و محدوده مشخصی از بازدهی سالانه در آن تضمین شده است. در واحدهای ممتاز این صندوقها از خاصیت اهرم برای ایجاد سود مضاعف استفاده میشود. البته در صورت کاهش سود صندوق، بازدهی واحدهای ممتاز کمتر از واحدهای عادی میشود. در صورت زیان صندوق نیز، سرمایهگذاران این واحدها زیان مضاعفی (بیشتر از خود صندوق) را متحمل خواهند شد.

خیر. بازدهی صندوق اهرمی در قیمت واحدهای آن لحاظ میشود. به عنوان مثال، اگر هر واحد را به قیمت ۱۰۰۰ تومان خریداری کرده و پس از یک سال صندوق سود ۳۰٪ ساخته باشد، میتوانید با فروش واحدهای خود که اکنون به قیمت ۱۳۰۰ تومان رسیدهاند، بازدهی خود را دریافت کنید. البته فروش واحدها در هر زمان امکانپذیر است.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد