بازار فارکس (Forex) یکی از جذابترین و متنوعترین بازارها است که پتانسیل سودآوری بسیار بالایی دارد، بهطوری که آخرین نظرسنجی سهساله بانک مرکزی در سال 2019 میلادی، مقدار حجم معاملات روزانه در این بازار را حدود 6.6 تریلیون دلار تخمین زده است.

بزرگ بودن بازار فارکس دلیلی بر اعتبار بالای این بازار است و باعث شده، معاملات در فارکس به شکلهای مختلفی انجام شوند، هر معاملهگر به نسبت سرمایه اولیه، زمان در دسترس و شخصیت فردی خود یکی از اشکال معاملهگری را انتخاب میکند.

برای اینکه با انواع این معاملات آشنا شوید، ما به زبان ساده و کاملاً کاربردی آنها را برای شما توضیح میدهیم، پس تا انتها با ما همراه باشید.

انواع معاملات در بازار فارکس

روشهای معامله در بازار فارکس یا FX بسیار متنوع است، بخشی از این بازارها را معامله گران خردهپا (Retail Traders) تشکیل میدهند، یعنی تریدرهایی مثل ما و شما که با سرمایههای مشخصی مشغول به فعالیت هستیم، سایر معامله گران نیز شامل بانکها و شرکتهای بزرگ هستند و با سرمایههای بالاتری در این بازارها فعالیت میکنند، بااینحال ما انواع معامله در فارکس را توضیح میدهیم تا بعد از خواندن این مقاله هیچ نکته مبهمی در مورد معاملات در فارکس برای شما باقی نماند.

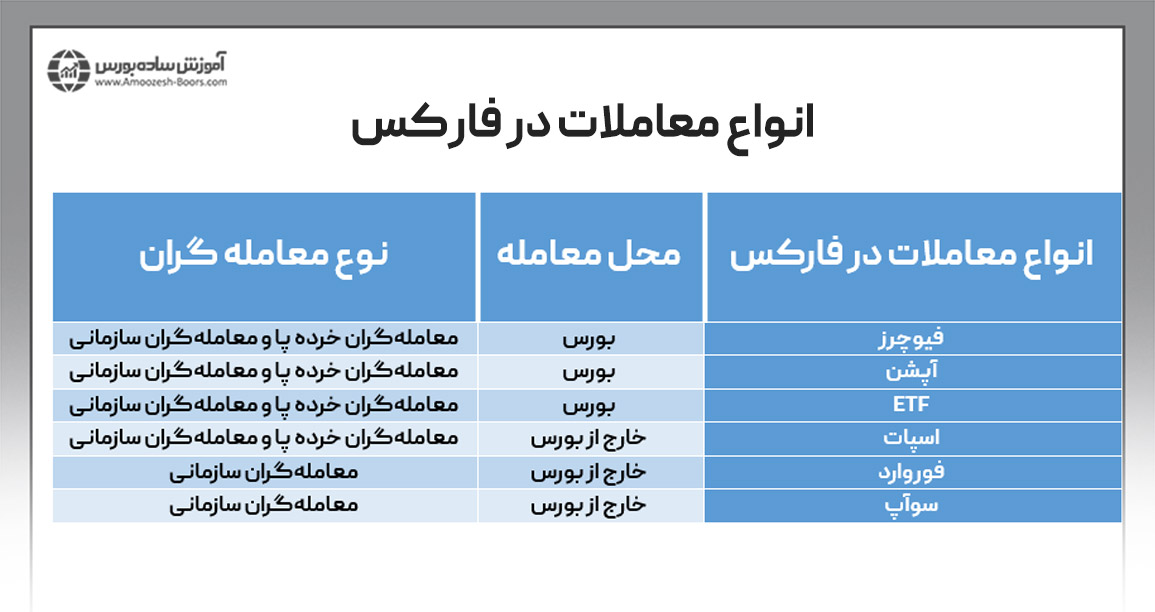

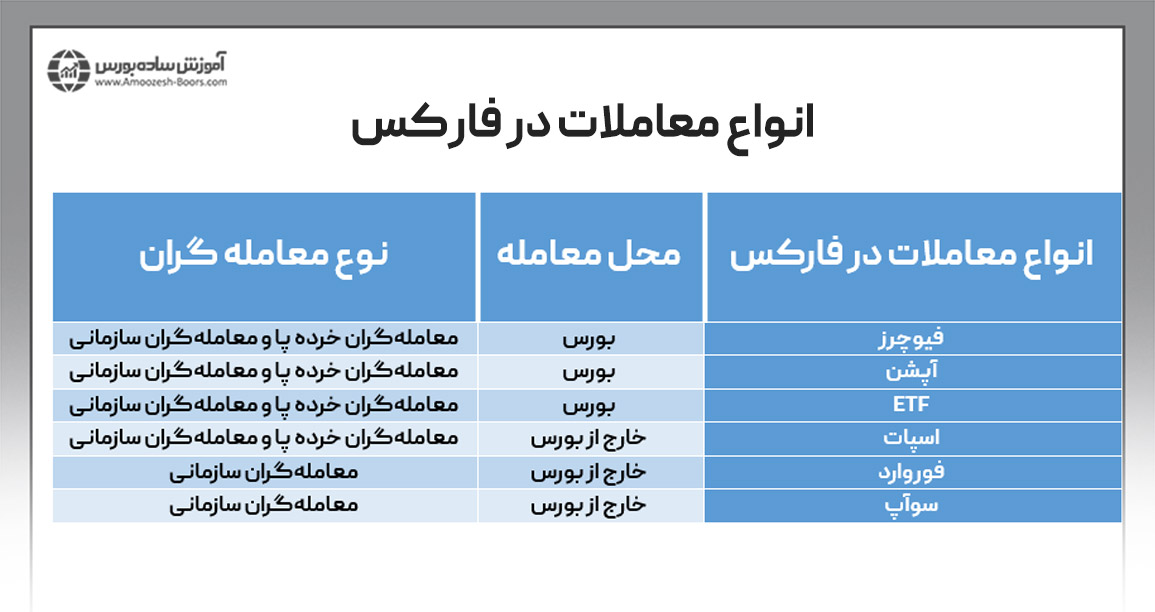

انواع معاملات در فارکس به شش دسته کلی تقسیم میشوند:

- معاملات اسپات یا نقدی (FX Spot)

- معاملات فیوچرز یا آتی (FX Futures)

- معاملات آپشن یا اختیار معامله (FX Options)

- ETF ها یا صندوقهای قابل معامله (Exchange-traded funds)

- معاملات سوآپ (FX Swaps)

- معاملات فوروارد (FX Forwards)

شش دستهای که از آنها نام بردیم انواع قراردادها را در فارکس پوشش میدهند، از بین این شش دسته، معاملات اسپات در فارکس، مهمترین بخشی است که اکثر معامله گران خردهپا در آن مشغول به فعالیت هستند.

برای اینکه بدانید انواع معامله گر در بازارهای مالی به چند دسته تقسیم می شود؟ این مطلب را بخوانید!

معامله گران خُرده پا (Retail Traders)

به دلیل جذابیت بالایی که بازارهای جهانی برای افراد مختلف در سراسر دنیا دارد، افراد مختلفی با آموزشهایی که از قبل دیدهاند وارد این بازارها شده و از این بازارها سود کسب میکنند، معامله گران معاملات خریدوفروش را برای حسابهای شخصی خود انجام میدهند و در مقایسه با مؤسسات مالی سرمایه بسیار کمتری دارند.

معامله گران سازمانی (Institutional Traders)

این معامله گران، با سرمایههای بزرگ که متعلق به کمپانیها و موسسههای مالی بزرگ است، کار خریدوفروش ارزها را برای حسابهای متعلق به این شرکتها انجام میدهند، البته شما هم میتوانید با آموزش مناسب و کسب تجربه در کنار اساتید برجسته ما در مجموعه آموزش ساده بورس جزئی از این افراد باشید و علاوه بر معامله با سرمایههای خود با سرمایههای بزرگ سایر مؤسسات مالی نیز کسب درآمد کنید.

آموزش جامع ترید در بازار فارکس در دوره فارکس مجموعه آموزش بورس

معاملات اسپات در فارکس (FX Spot)

در ادامه مبحث انواع معامله در فارکس به سراغ معاملات اسپات یا نقدی میرویم.

بازار اسپات در فارکس بهعنوان یک بازار OTC یا (Over-the-counter) یا خارج از بورس در نظر گرفته میشود.

این بازار بزرگ که نقدینگی بسیار بالایی دارد بهصورت ۲۴ ساعته، در ۵ روز هفته بهصورت بینالمللی فعالیت میکند( یعنی از دوشنبه تا جمعه) و افراد و سازمانهای بزرگ و کوچک بسیاری در آن فعالیت میکنند.

بازار اسپات فارکس برخلاف بازار بورس، غیرمتمرکز است و دو طرفِ معامله کنند، بهطورکلی معاملات در بازار اسپات فارکس به ۴ دسته تقسیمبندی میشوند:

- بازار اصلی اسپات (Primary OTC market)

- بازار خرده فروشی در فارکس

- معاملات CFD در فارکس

- شرط بندی اسپرد

بازار اصلی اسپات (Primary OTC market)

بازار اصلی اسپات در فارکس، محلی است که در آن بانکها، شرکتهای بیمه، صندوقهای بازنشستگی، شرکتها و سایر مؤسسات مالی بزرگ بهمنظور انجام کارهای مربوط به مبادلات ارزی خود و کاهش ریسکهای مرتبط با نوسانات نرخ ارز دست به معامله میزنند.

به این بازار، بازار بینبانکی هم گفته میشود، چون بانکها اصلیترین و بزرگترین اعضای شرکتکننده در معاملات بازار فارکس را تشکیل میدهند، درواقع این بانکهای بزرگ هستند که برای تبادلات ارزی و انجام سفارشات مشتریان خود، با حجمهای بسیار زیاد در این بازار مشغول خریدوفروش هستند.

دسترسی به این بازار «بینبانکی» یا «بین نمایندگان تجاری» (Interdealer Market) فقط منحصر به سازمانهایی است که با سرمایه زیاد قصد فعالیت در این بازار را دارند، به عبارت دیگر معامله گران خردهپا نمیتوانند در این بازار معامله کنند چون سرمایهشان در مقایسه با بانکهای بزرگ بسیار ناچیز است.

در بازار اصلی اسپات، وقتی شرکتی جفت ارز EUR/USD را با حجم مشخصی میخرد، قراردادی را خریده که بهموجب آن باید درازای دلار آمریکا، مقدار مشخصی یورو را بر مبنای قیمت لحظهای در بازار دریافت کند.

هرچند اسپات به معنی در لحظه است و معاملات انجام شده در این بازار باقیمت لحظهای بازار صورت میگیرند اما تاریخ تحویل این قرارداد سه روز کاری پس از انجام معامله است که به آن T+3 نیز گفته میشود.

بازار خرده فروشی فارکس (Retail Forex)

در بازار اسپات فارکس یک بازار ثانویه وجود دارد که از طریق آن، معامله گران خرده پایی مثل ما میتوانند در آن معامله کنند، ارتباط میان معامله گران خردهپا و بازار بزرگ اسپات در فارکس از طریق بروکرها و سازمانهایی که به آنها ارائهدهندگان معاملات فارکس (Forex trading providers) گفته میشود، صورت میگیرد.

این ارائهدهندگان درست مثل یک مغازه کوچک که اجناسش را از یک عمدهفروشی بزرگ میخرد عمل میکنند، ارائهدهندگان معاملات فارکس، بهترین قیمتهای موجود برای معامله را در بازار اصلی اسپات در فارکس پیدا میکنند و با اضافه کردن سود خود به آنها، این قیمتها را از طریق پلتفرمهای معاملاتی در بروکرها به تریدرها نشان میدهند.

درواقع میتوان گفت این ارائهدهندگان طرف مقابل ما در معامله هستند، یعنی اگر ما قصد خرید داشته باشیم آنها در نقش فروشنده ظاهر میشوند و اگر قصد فروش داشته باشیم آنها در نقش خریدار ظاهر میشوند.

پیشنهاد میکنیم مقاله مربوط به سرمایه گذاری در فارکس را مطالعه کنید!

-

آیا ارزها در بازار اصلی اسپات و خرده فروشی در فارکس به صورت فیزیکی مبادله می شوند؟

شیوه معامله در قسمت اسپات فارکس به این صورت است که، کسی بهصورت فیزیکی ارزی را تحویل نمیگیرد، درواقع شما قرارداد مربوط به ارزها یا دارایی پایه (Underlying asset) را خریدوفروش میکنید نه خود ارز را، همانطور که در قسمت قبل نیز گفتیم قرارداد اسپات فارکس طی سه روز کاری تسویه میشود، اما جابهجایی فیزیکیای بین ارزها نه در بازار اصلی و نه در بازار ثانویه صورت نمیگیرد.

-

نحوه معامله در بازار خرده فروشی فارکس چگونه است؟

در بازار خردهفروشی فارکس، قراردادهای اسپات بهصورت خودکار تا زمان بسته شدن معامله، توسط بروکرها تمدید میشوند، به این نوع قراردادها، قراردادهای لحظهای باقابلیت تمدید (Rolling spot FX contract) یا قراردادهای خردهفروشی فارکس نیز گفته میشود که درازای این تمدید قرارداد، بروکرها کارمزدی تحت عنوان سوآپ یا اگر بیش از یک روز معاملات باز بمانند، بهره شبانه (Swap Fee) نیز به آن تعلق میگیرد.

یکی از مزیتهای این نوع قراردادها، اهرمها هستند که بروکرها در اختیار معامله گران قرار میدهند، بهوسیله لوریج یا ضریب اهرمی، بروکرهای فارکس این امکان را به شما میدهند که با پول کم، حجم بیشتری از معاملات را انجام دهید.

برای مثال: شما با داشتن 1000 دلار میتوانید بهاندازه 100,000 واحد از جفت ارز USD/CAD (دلار آمریکا به دلار کانادا) را بخرید، یک لحظه تصور کنید که اگر قرار بود بهصورت فیزیکی 100,000 دلار بخرید، شما با داشتن 1000 دلار هرگز نمیتوانستید این معامله را انجام دهید، بنابراین حتی با سرمایه کم هم میتوان معاملات بزرگ انجام داد.

البته آموزش مناسب و دانش کافی قبل از انجام هر معاملهای ضروری است تا مزیتهایی مانند اهرمها، منجر به سودآوری چند برابری شود نه ضررهای چندین برابری، با استراتژی جامع معاملاتی (CTS) ما با بررسی تمامی جوانب و انجام معامله در جای ارزنده میتوانیم حتی استفاده از اهرمها را تبدیل به سودهای چندین برابری کنیم.

معاملات CFD در فارکس (Forex CFDs)

قرارداد CFD (Contract for Difference) نوعی قرارداد دوطرفه و بر اساس اختلاف قیمت، بین قیمت امروز با قیمت آینده است، که در آن سرمایهگذاران با این قرارداد، اقدام به سرمایهگذاری با قیمت فعلی مینمایند تا بعداً سرمایهگذاری خود را با تفاوت قیمت به فروش برسانند، سود و ضرر در این نوع معامله بستگی به پیشبینی شما دارد.

بهعنوان مثالی از این نوع قرارداد، فرض کنید که شما از یکی از شرکتهای خودروسازی، خودرویی را پیشخرید میکنید و طی قرارداد با این شرکت، عنوانشده که در زمان تحویل خودرو (مثلاً در چند ماه آینده) به نسبت تورم و نرخ روز، قیمت را میپردازید، نه به قیمت زمان عقد قرارداد، زمان تحویل خودرو که فرارسید اگر تورم و نرخ خودرو افزایش داشته باشد (مثل کشور ایران که همیشه قیمتها صعودی هستند) شما باید به نسبت قیمت روز مابهالتفاوت قیمت را پرداخت نمایید، اما اگر تورم و قیمتها کاهشیافته بود، به نسبت قیمت روز تحویل، شرکت موظف به پرداخت مابهالتفاوت قیمت روز باقیمت قرارداد است.

شرطبندی اسپرد در فارکس (Forex Spread Bet)

شرطبندی اسپرد نوعی معامله در فارکس است که در آن افراد هیچگونه مالکیتی روی دارایی مورد معامله ندارند، در این نوع از معاملات شما باید جهت حرکت قیمت در جفت ارز موردنظر را حدس بزنید و صرفاً یک پیشبینی بدون علم و آگاهی و تحلیل است.

فرض کنید حدس میزنید قرار است قیمت در جفت ارز EUR/USD افزایش پیدا کند، پس روی بیشتر شدن قیمت این جفت ارز شرط میبندید، شرط معامله به این صورت است که با افزایش قیمت در این جفت ارز به ازای هر پیپ، 1 یورو دریافت میکنید، اگر در مدتزمان تعیینشده قیمت بیشتر شد، شما به ازای هر پیپ افزایش قیمت، 1 یورو میگیرید پس هر چه قیمت بیشتر در جهت شما حرکت کند شما سود بیشتری به دست میآورید، اما اگر قیمت خلاف پیشبینی حرکت کرد دارایی خود را از دست خواهید داد.

بااینکه سازمان FSA (Financial Services Authority) در انگلستان انجام این معاملات را رگوله کرده است، اما شرطبندی اسپرد در آمریکا نوعی قمار اینترنتی در نظر گرفتهشده و غیرقانونی است، زیرا کلاهبرداریهای فراوانی در این زمینه انجام میگیرد و اغلب افراد در این معاملات دچار ضررهای جبرانناپذیری میشوند.

اساتید باتجربه ما ازجمله استاد هومن مقراضی، تأکید فراوانی بر زمینه فراگیری دانش در این بازارها دارند و اینگونه معاملات شرطبندی را بههیچعنوان توصیه نمیکنند.

جدول زیر نوع معامله گران شرکتکننده در انواع قراردادها است:

|

انواع معاملات در بازار اسپات فارکس

|

نوع معامله گران

|

|

بازار اصلی

|

معامله گران سازمانی

|

|

خرده فروشی

|

معامله گران خرده پا

|

|

CFD

|

معامله گران سازمانی و خرده پا

|

|

اسپرد بت

|

معامله گران خرده پا

|

در ادامه به بررسی سایر انواع معاملات در این بازارها خواهیم پرداخت، پس تا انتها با ما همراه باشید.

معاملات فیوچرز در فارکس (FX Futures)

قرارداد آتی یا فیوچرز، قراردادی است که بهموجب آنیک دارایی مالی در تاریخ مشخصی در آینده و در یک قیمت مشخص خریدوفروش میشود، به بیان سادهتر شما یک دارایی را باقیمت آیندهاش معامله میکنید، این نوع معاملات در فارکس نیز قابل انجام هستند.

معامله فیوچرز ارزی (Currency future)، یک نوع قرارداد آتی است که قیمت مشخصی را بهعنوان نرخ تبادل ارز، برای خریدوفروش ارز موردنظر در تاریخ مشخصی در آینده تعیین میکند.

این نوع از معاملات ارزی اولین بار در بورس کالای شیکاگو (CME) در سال ۱۹۷۲ ایجاد شد، ازآنجاییکه این معاملات در یک بورس متمرکز و بر اساس استانداردهای معتبری معامله میشوند، اطلاعات مربوط به قیمت و معاملات در آنها بهصورت شفافی در دسترس است.

نکته: نرخ تبادل در بازار فارکس، مقدار مشخصی از یک ارز خاص است که میتوان بهوسیله آن یک واحد از یک ارز دیگر را خرید. مثلاً نرخ تبادل 1.07 در جفت ارز یورو به دلار به این معنی است که با 1.07 دلار میتوان یک یورو خرید.

-

تفاوت معاملات اسپات با فیوچرز در فارکس چیست؟

فارکس یا بازار تبادل ارزها، جزء بازارهای OTC یا خارج از بورس دستهبندی میشود و معاملات اسپات در فارکس هم بهصورت غیرمتمرکز در این بازار صورت میگیرد، اما معاملات فیوچرزِ مربوط به ارزها در بستر بورس یا صرافیهای متمرکز انجام میشود.

معاملات آپشن در فارکس (FX Options)

قرارداد آپشن یا اختیار معامله، قراردادی است که به خریدار این اختیار را میدهد که یک دارایی مالی با یک قیمت مشخص و در تاریخ انقضای قرارداد یا زودتر از آن را خریدوفروش کند (دقت کنید که خریدار حق یا اختیار خریدوفروش را دارد، اما الزام و تعهد به انجام آن را ندارد).

به خاطر وجود این حق بهجای تعهد، خریدار مبلغی به فروشنده میپردازد، به این مبلغ، پریمیوم (Premium) گفته میشود که همان قیمت قرارداد آپشن است.

معاملات آپشن به دودسته کلی تقسیم میشوند:

- Call Option: به حق یا اختیار خرید یک دارایی، کال آپشن گفته میشود.

سرمایهگذاران زمانی یک کال آپشن را میخرند که حدس بزنند دارایی مالی موردنظر، با افزایش قیمت روبهرو میشود، اگر قیمت نتواند در زمان سررسید یا تاریخ انقضا به قیمت موجود در قرارداد برسد، معامله اختیار خرید، منقضی شده و دیگر ارزشی نخواهد داشت.

- Put Option: به حق یا اختیار فروش یک دارایی، پوت آپشن گفته میشود.

سرمایهگذاران زمانی یک پوت آپشن را میخرند که حدس بزنند دارایی پایه، با کاهش قیمت همراه خواهد شد، و زمانی که کاهش قیمت رخ دهد، پوت آپشن را میفروشند.

-

معاملات آپشن در فارکس برای چه کسانی مناسب است؟

قراردادهای اختیار معامله ارزی برای شرکتهای بزرگ، افراد و مؤسسات مالی که قصد دارند داراییهای خود را نسبت به نوسانات موجود در نرخ تبادل ارزها محافظت کنند، مناسب است.

-

معاملات آپشن در فارکس، در چه محلهایی صورت می گیرد؟

معاملات آپشن در فارکس درست مثل معاملات فیوچرز ارزی، در بورس و بهصورت متمرکز انجام میشوند، این اختیار معاملههای ارزی در بورس کالای شیکاگو (CME)، بورس اوراق بهادار بینالمللی (ISE) یا بورس اوراق بهادار فیلادلفیا (PHLX) معامله میشوند.

-

تفاوت معاملات آپشن و اسپات در فارکس چیست؟

- معاملات آپشن در فارکس در بازار متمرکز بورس انجام میشوند اما معاملات فارکس بهصورت بینالمللی و غیرمتمرکز صورت میگیرند.

- علاوه بر این ساعات معاملات آپشن در بعضی از ارزها محدود است و این برخلاف بازار ۲۴ ساعته اسپات در فارکس است.

- یکی دیگر از تفاوتهای قراردادهای اختیار معامله با قراردادهای نقدی در فارکس، در میزان نقد شوندگی آنهاست به این معنی که نقد شوندگی در قراردادهای اختیار معامله بسیار کمتر از قراردادهای اسپات و حتی فیوچرز است.

- این معاملات محدودیت زمانی دارند و باید طبق انقضای قرارداد و یا حتی زودتر صورت گرفته باشد.

آموزش های پیشرفته و حرفه ای بازار فارکس در آموزش پیشرفته فارکس

ETF در فارکس (Currency ETFs)

ETF در فارکس، صندوقهای قابل معاملهای هستند که در آنها یک ارز یا سبدی از چندین ارز مختلف نگهداری میشود، کسانی که نمیخواهند بهصورت شخصی در بازار فارکس جفت ارزها را با یکدیگر معامله کنند، میتوانند از ETF ارزی استفاده کنند.

-

کاربرد قراردادهای ETF در فارکس چیست؟

- با استفاده از صندوقهای قابل معامله در فارکس میتوان از تغییرات قیمت جفت ارزها سود به دست آورد.

- علاوه بر این برای تنوع بخشیدن به پرتفوی سرمایهگذاری خود میتوانید از این صندوقها نیز استفاده کنید.

- این صندوقها پوشش مناسبی برای ریسک ناشی از تغییرات قیمت ارزها در فارکس بهحساب میآیند.

-

چطور میتوان از صندوقهای قابل معامله در بازار فارکس استفاده کرد؟

ETFها در فارکس توسط مؤسسات مالی ایجاد میشوند، این مؤسسات ترکیبی از ارزهای مختلف را میخرند و در صندوق خود نگهداری میکنند و سهام مربوط به این صندوق را در بورس برای عموم مردم عرضه میکنند.

بنابراین برای استفاده از این صندوقها باید سهام آن را مثل سایر سهمهای موجود در بازار بورس بخرید، البته باید به این نکته هم دقت کنید که ETFها مشمول کمیسیون و سایر هزینههای معاملاتی نیز میشوند.

-

تفاوت قراردادهای ETF و اسپات در فارکس چیست؟

- برخلاف بازار اسپات فارکس که بهصورت شبانهروزی باز است، ETFها فقط در ساعات اداری معامله میشوند.

- ETFها در بازار بورس و همانند برگههای سهام معامله میشوند اما معاملات اسپات در بستر بازار OTC و بهصورت غیرمتمرکز انجام میشوند.

برای اینکه بدانید چه کسانی گردانندگان اصلی بازار فارکس هستند؟ این مقاله را مطالعه کنید!

معاملات فوروارد در فارکس (FX Forwards)

قرارداد فوروارد هم نوعی از قراردادهای آتی است ، این نوع از قرارداد برخلاف قراردادهای آتی استاندارد، بر اساس تاریخ، مبلغ و نوع کالا قابل سفارش سازی است.

قرارداد فوروارد، قراردادی شخصی بین دو طرف معامله است که در بازار OTC یا خارج از بورس انجام میشود، درحالیکه قرارداد فیوچرز در بازارهای بورس با حجم استاندارد و تاریخهای تسویه مشخصی انجام میشود، که تا زمان درجشده در قرارداد، قابلیت فروش مجدد در بازار را دارد.

تنوع کالاهای مورد معامله بسیار زیاد است ازجمله: غلات، فلزات گرانبها، گاز طبیعی، نفت یا حتی طیور، که تسویه نیز میتواند بهصورت نقدی یا تحویل صورت گیرد.

-

کاربرد معاملات فوروارد در فارکس چیست؟

قراردادهای فوروارد در فارکس برای شرکتهای بزرگی مناسب است که میخواهند از تغییرات قیمت تبادل ارزها و ریسک ناشی از آن در امان باشند، این معاملات توسط معامله گران سازمانی در فارکس انجام میشوند و کاربردی برای معامله گران خردهپا ندارد.

برای عملکرد بهتر مقاله نسبت ریسک به ریوارد در بازار فارکس و نحوه محاسبه آن را مطالعه کنید!

معاملات سوآپ در فارکس (FX Swaps)

یکی از معاملات پرکاربرد در فارکس، معاملات سوآپ در فارکس است که بسیاری از افراد از تعریف آن و علت ایجاد این نوع معاملات اطلاعات کافی ندارند، در زیر به زبان ساده این نوع معاملات را بیان کردیم.

در بازار فارکس معامله گران بهطور مستقیم عمل خریدوفروش ارز و سهام را انجام نمیدهند، به همین علت بروکرها بهعنوان واسطه ایجاد شدند و ازاینرو سوآپ (swap) به وجود آمد.

بروکرها برای خریدوفروش سهام موردنظر شما نیاز به یک پشتوانه مالی در حساب خود دارند تا بتوانند سهام را برای شما خریداری کرده و سپس به فرد دیگری بفروشند، با در نظر گرفتن تعداد معاملات در حال انجام یک بروکر، میزان نقدینگی در حساب پشتیبان بروکر که بهعنوان اعتبار برای هر معامله در نظر گرفته میشود، مبلغ بسیار هنگفتی خواهد شد که بهراحتی قابلدستیابی نیست، بروکرها برای تأمین این مبلغ اقدام به دریافت وامهای یکروزه از بانکهای بزرگ میکنند، هر وام دریافتی دارای میزانی بهره است و سهم شما از پرداخت این بهره سوآپ نام دارد.

شما در هر معامله ملزم به پرداخت سوآپ نیستید، بلکه اگر معاملهای بیش از یک روز باز بماند به آن سوآپ تعلق میگیرد، در اصل سوآپ هزینه باز نگهداشتن معامله شما خواهد بود.

نکته قابلملاحظه این است که در ازای هر ۲۴ ساعت، شما سود وام روز قبل خود را پرداخت میکنید که این تمام ماجرا نیست، زیرا بانکها و بروکرها بهصورت مستقیم و رگوله با یکدیگر در ارتباط هستند و زمان ۲۴ ساعته آنها بر اساس ساعتهای جهانی تنظیم میشود، پس برای اینکه در معاملات کوتاهمدت و یا میانمدت خود مشمول سوآپ نشوید، حتماً ساعت جهانی و ساعت بروکر خود را در نظر بگیرید، نه ساعت محلی که در آن زندگی میکنید.

برای آشنایی با ساعت شروع فارکس کلیک کنید!

-

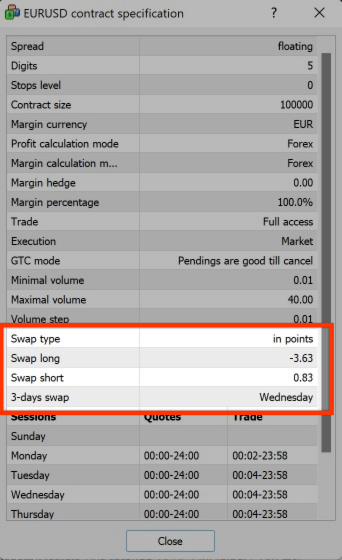

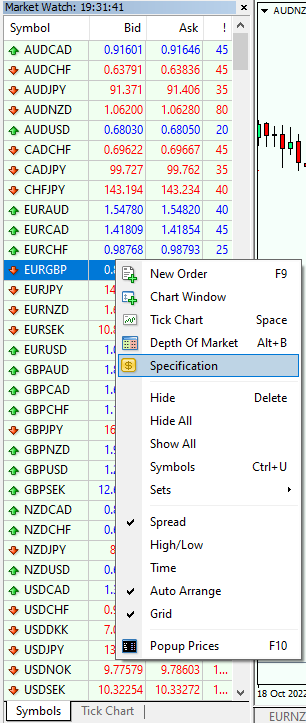

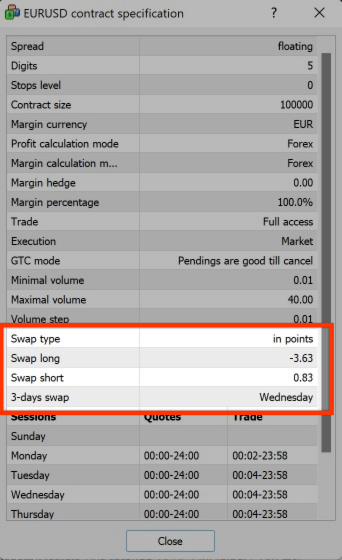

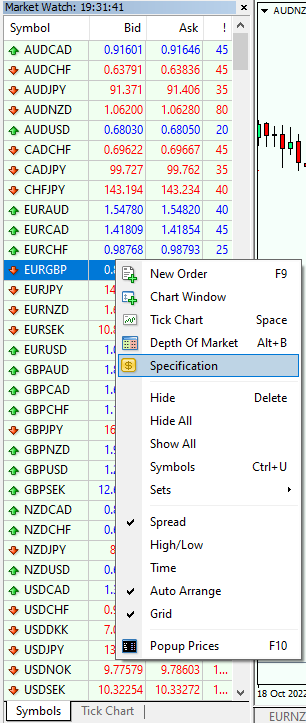

اطلاعات میزان سوآپ در متاتریدر

نحوه محاسبه سوآپ را بهتر است که از بروکر خود بپرسید، زیرا سیاستهای بروکرهای مختلف متفاوت است، اما برای دیدن میزان سوآپ در هر جفت ارز کافی است در پنجره Market Watch روی نماد معاملاتی راست کلیک کرده و از منوی بازشده گزینه Specification را انتخاب کنید، در این پنجره میتوانید اطلاعات مربوط به نرخ بهره جفت ارز را ببینید.

نکته: میزان سوآپ در روزهای چهارشنبه سه برابر محاسبه میشود، زیرا همانطور که در بالاتر عنوان کردیم، تسویه معاملات اسپات فارکس سه روزه است و معاملاتی که در دوشنبه روز اول هفته معاملاتی، باز شده در چهارشنبه تسویه شدهاند و تسویه معاملاتی که چهارشنبه شب باز شدهاند، به روزهای شنبه و یکشنبه میرسد که بازار تعطیل است، بنابراین سواپ این سه شب نیز در آن اعمال میشود.

به صفحه مربوط به استراتژی فارکس مراجعه کنید!

سخن پایانی

در این مقاله به معرفی انواع معاملات در فارکس پرداختیم، مهمترین بخش بازار فارکس برای تریدرهایی که بهصورت شخصی کار میکنند، بازار اسپات یا نقدی در فارکس است، اما دانش کافی در مورد سایر انواع معاملات و همچنین آموزش استاندارد و استفاده از استراتژیهای سود ده مثل استراتژی جامع معاملاتی (CTS) برای دستیابی به سودهای عالی از این بازارها با تراکنش فوقالعاده بالایی که دارد نیز ضروری است.

مقالات مشابه:

سؤالات متداول

انواع معاملات در فارکس به چند دسته تقسیم میشوند؟

این معاملات به شش دسته اسپات، فیوچرز، فوروارد، آپشن، ETF و سوآپ تقسیمبندی میشوند.

افراد عادی در کدام دسته از معاملات فارکس میتوانند فعالیت کنند؟

تریدرها یا سرمایهگذاران شخصی میتوانند از طریق بازار خردهفروشی در فارکس مشغول انجام معاملات شوند، بروکرها رابط میان شما و فارکس هستند، بنابراین با فراگیری دانش مورد نیاز و بعد با ثبتنام در یک بروکر میتوانید به معاملات جفت ارزها در این بازارها دسترسی داشته باشید.

نظرات :

MinaMotamedi

1402-04-20سلام میشه در مورد CFD بیشتر توضیح بدید.

مدیر وبسایت

1402-07-14با سلام و احترام فراوان خدمت شما دوست عزیز، به صورت کلی هنگامی که معامله ای در CFD انجام میدهید، در واقع توافق میکنید که اختلاف قیمت یک دارایی از زمان شروع معامله تا پایان آن را مبادله کنید و سود و ضرر در آن معامله بستگی به پیشبینی شما دارد. برای کسب اطلاعات بیشتر در این مورد میتوانید از لینک زیر استفاده کنید. https://amoozesh-boors.com/fa/article/cfd