جهت انتخاب سرمایهگذاری در بانک یا بورس بایستی موارد زیر را در نظر بگیرید:

افرادی که به کسب بازدهی بالا و حفظ ارزش سرمایه خود در برابر تورم علاقه دارند و در عین حال سطح ریسکپذیری بالایی دارند از بین بانک و بورس، سرمایهگذاری در بازار بورس را انتخاب میکنند.

افرادی که سطح ریسکپذیری بسیار پایینی دارند و به سود کم راضی هستند از بین سرمایهگذاری در بانک و بورس، بانک را انتخاب میکنند. غافل از اینکه پس از اتمام زمان سپردهگذاری ارزش سرمایه آنها (نسبت به افزایش نرخ تورم) کاهش پیدا میکند.

«دانش اقتصادی و سرمایهگذاری مهمترین مهارتهایی هستند که باید در زندگی بیاموزید.»

هومن مقراضی

با سرمایهگذاری در بانک، سود شما معادل نرخ بهره بانکی خواهد بود اما این میزان از بازدهی در نهایت پس از اتمام زمان سپردهگذاری به علت افزایش سطح عمومی قیمتها، بی اثر بوده و ارزش سرمایه شما نیز در گذر زمان کمتر خواهد شد. سود بانکی در انواع حسابهای بلند مدت به شرح زیر است:

اگر به جای سرمایهگذاری در بانک، سهام یک شرکت بانکی را خریداری کرده بودید، احتمال کسب بازدهی شما بیشتر از ۲۰ درصد بود. برای مثال اگر در ابتدای شهریور ۱۴۰۱ سهام وبلمت (بانک ملت) را خریداری کرده بودید در ابتدای شهریور ۱۴۰۲، معادل ۹۴٪ بازدهی کسب میکردید.

با سرمایهگذاری در بورس، میتوانید از ۳ طریق به کسب سود بپردازید.

۱- نوسان قیمت

کسب سود از نوسان قیمت یا سود سرمایهای بدین معناست که سرمایهگذاران پس از کسب دانش بورسی (تحلیل تکنیکال، تحلیل بنیادی، تابلوخوانی و نوسانگیری، مدیریت ریسک و روانشناسی معاملات) سهام را با قیمت پایین خریداری کرده و پس از گذشت مدت زمانی (چند روز تا چند ماه) اقدام به فروش آن در قیمت بالاتر میکنند.

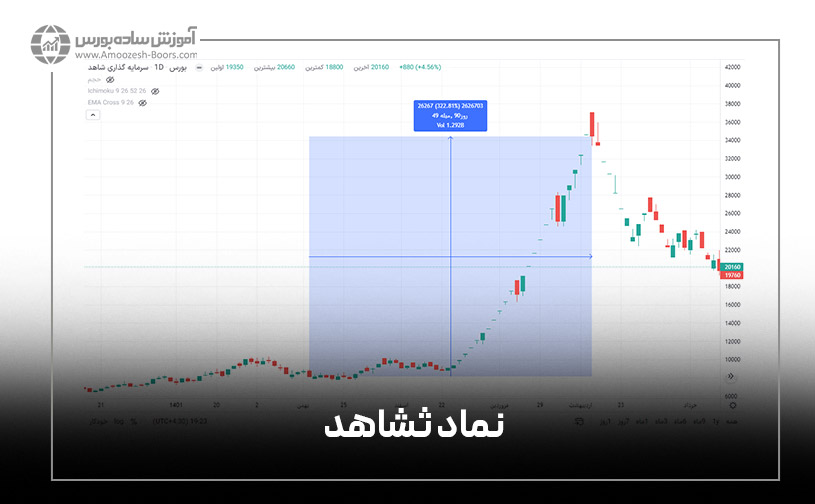

برای مثال نماد ثشاهد (سهام شرکت سرمایهگذاری شاهد) در طول مدت سه ماه (از ۱۶ اسفند ۱۴۰۱ تا ۱۶ اردیبهشت ۱۴۰۲) حدود ۳۲۲٪ بازدهی داشته است. بازدهی این نماد بورسی تقریبا ۱۶ برابر سرمایهگذاری در بانک بوده است.

۲- سود نقدی

در روش دوم افراد با دریافت سود نقدی سهام (DPS)، بازدهی دریافت میکنند. شرکتهای پذیرفته شده در بازار سرمایه ایران در صورت شناسایی سود، بخشی از آن را به سهامداران شرکت اختصاص میدهند.

برای مثال اگر شما نماد جم پیلن (سهام پتروشیمی پلی پروپیلن جم) را در اوایل آبان ۱۴۰۱ خریداری کرده بودید تا اوایل خرداد ۱۴۰۲، علاوه بر بازدهی ۱۰۶ درصدی، سود نقدی سهام را که معادل ۲۱۰۰ تومان به ازای هر سهم بود را نیز دریافت میکردید.

۳- سود مرکب

سود مرکب به زبان ساده یعنی اینکه در صورت عدم برداشت سود خود و سرمایهگذاری مجدد آنها، علاوه بر اصل سرمایه به سودهای دریافتی شما نیز سود تعلق میگیرد.

برای مثال فرض کنید ۱۰۰ میلیون سرمایه در بانک دارید و بانک ماهیانه ۱٪ سود معادل ۱ میلیون تومان به شما پرداخت میکند. اگر ۱ میلیون را در بانک نگه دارید، سرمایه شما به ۱۰۱ میلیون تبدیل خواهد شد اما بانک در ماه دوم، اصل سرمایه شما را همان ۱۰۰ میلیون تومان در نظر گرفته و به شما سود ۱ میلیونی پرداخت خواهد کرد.

با سرمایهگذاری ۱۰۰ میلیون تومان در بورس و کسب ۱ میلیون تومان در یک ماه، سرمایه شما به ۱۰۱ میلیون تومان تبدیل میشود. حال اگر ۱٪ دیگر سود کنید، ۱،۰۱۰،۰۰۰ تومان سود به دست خواهید آورد.

جهت انتخاب بهترین شرکت برای سرمایهگذاری در بورس، میتوانید از سیگنال سهام مراجع معتبر استفاده کنید. سیگنال خرید سهام در کوتاهمدت و بلندمدت به همراه نقاط دقیق ورود و خروج توسط انجمن خبرگان سرمایهگذاری در ایران در اختیار علاقهمندان قرار داده میشود.

این سیگنالها جهت خرید سهام در پرتفوی بورسی انجمن استفاده میشوند. بنابراین اگر شما نیز تمایل دارید همزمان با این انجمن، پرسودترین سرمایهگذاری در ایران را تجربه کنید، به این قسمت مراجعه کنید.

جدول زیر مزایا و معایب سرمایهگذاری در بانک را نمایش میدهد.

بازار بورس ایران به عنوان یک سرمایهگذاری برتر، مزایا و معایب خاص خود را دارد.

جهت تصمیمگیری بهتر برای انتخاب سرمایهگذاری در بورس یا بانک، بازدهی این دو را در بازه بلندمدت ۱۰ ساله بررسی میکنیم.

شاخص کل بورس از ابتدای سال ۱۳۹۰ تا انتهای سال ۱۴۰۰، بازدهی ۵۱۷۷ درصدی داشته حال آنکه نرخ بهره سپرده یکساله بانکی در سال ۱۳۹۰ از ۱۷٪ به بازدهی ۱۶٪ در سال ۱۴۰۰ رسیده است.

|

بازدهی سود بانک و بورس در بازه ۱۰ ساله |

|

|

بورس |

۵۱۷۷٪ |

|

بانک |

۱-٪ |

مقایسه سود بانکی و سود سرمایهگذاری در بورس در سال ۱۴۰۱ در جدول زیر نشان داده شده است.

|

بازدهی سود بانک و بورس در سال ۱۴۰۱ |

|

|

بورس |

۴۳٪ |

|

بانک |

۲۰.۵٪ |

در این مقاله نکات مورد نیاز جهت انتخاب سرمایهگذاری در بانک یا بورس را بررسی کردیم. حال نوبت شماست تا دست به انتخابی هوشمندانه زده و سرمایه خود را رشد دهید.

جهت آشنایی با انواع سرمایهگذاری در ایران از مقالات زیر استفاده کنید.

سرمایهگذاری در بورس نسبت به بانک بهتر است. با سرمایهگذاری در بورس علاوه بر حفظ ارزش سرمایه در برابر تورم میتوانید بازدهی بالایی نیز به دست بیاورید.

سرمایهگذاری در طلا گزینهی بهتری نسبت به نگهداری پول در بانک است. بازدهی سکه تمام در یکسال گذشته (ابتدای شهریور ۱۴۰۱ تا ابتدای شهریور ۱۴۰۲) معادل ۱۰۷ درصد بوده است اما بازدهی سپردهگذاری یکساله در بانک معادل ۲۰.۵ درصد بوده است.

سود بانکی تضمین شده و دارای مبلغی از پیش تعیین شده است اما در نهایت منجر به کاهش ارزش پول سرمایهگذار خواهد شود. سود بورس تضمین شده و از پیش تعیین شده نیست. هر سرمایهگذار با توجه به سطح دانش و تجربه خود میتواند درصدهای متفاوتی از بازدهی کسب کند.

در صورت برخورداری از دانش اصولی، سود بورس بسیار بیشتر از سود بانکی خواهد بود و کاهش ارزش سرمایه در آن وجود نخواهد داشت.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد