الگوی کندل استیک Mat Hold، یکی از انواع الگوهای شمعی ژاپنی است که بر ادامه حرکت روند در مسیر قبلی دلالت دارد. الگوی کندلی مت هولد به دو نوع صعودی و نزولی تقسیم میشود. از نظر تئوری فرض بر این است که این الگو در میانه روند ظاهر میشود اما تحقیقات برخی از تحلیلگران بازارهای مالی نشان داده است که ظهور الگوی مت هولد در ابتدا و نزدیکیهای انتهای روند نیز وجود دارد.

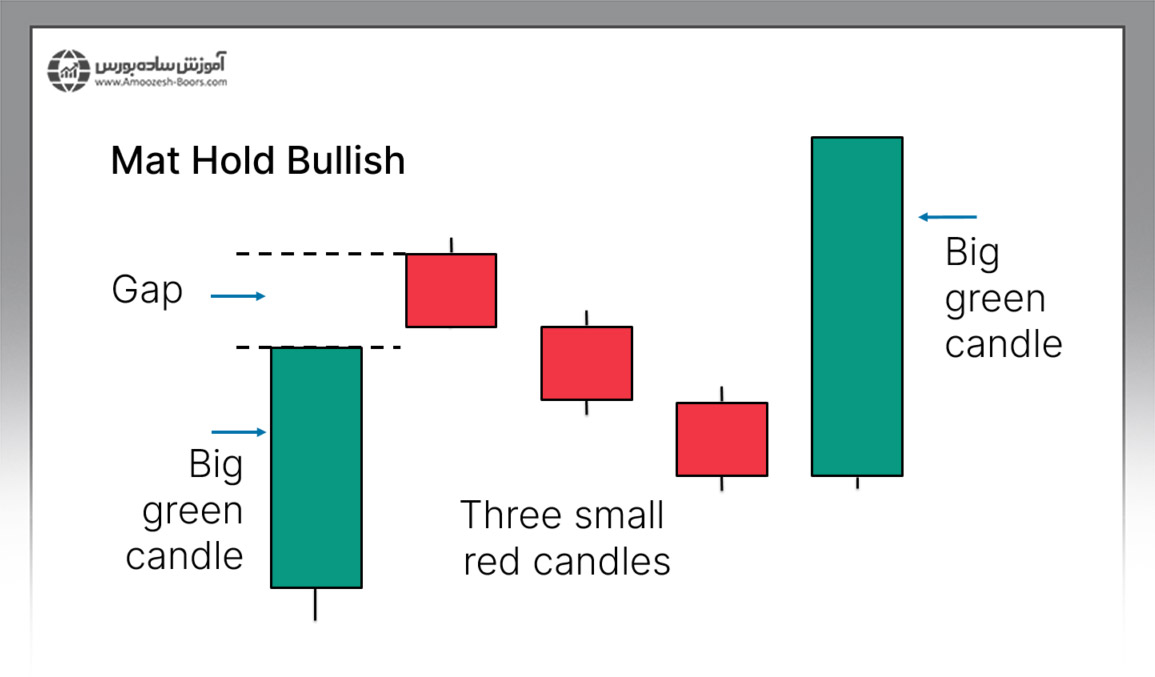

الگوی شمعی مت هولد صعودی از کنار هم قرار گرفتن ۵ کندل با آرایش خاص به وجود آمده و در روندهای صعودی ظاهر میشود؛ ظهور این الگو بر ادامه روند دلالت دارد.

در الگوی مت هولد صعودی:

برای تشخیص کندل پنجم دیدگاههای متفاوتی وجود دارد که تقریبا مشابه یکدیگر هستند:

۱- استیو نیسون در کتاب الگوهای شمعی ژاپنی خود معتقد است که کندل سفید پنجم باید یکی از دو شرط زیر را دارا باشد:

علاوه بر این، نیسون به این نکته اشاره دارد که الگوی کندلی مت هولد میتواند ۲، ۳ و یا ۴ کندل سیاه رنگ میانی داشته باشد.

۲- توماس بولکفسکی در کتاب دایرة المعارف الگوهای شمعی معتقد است:

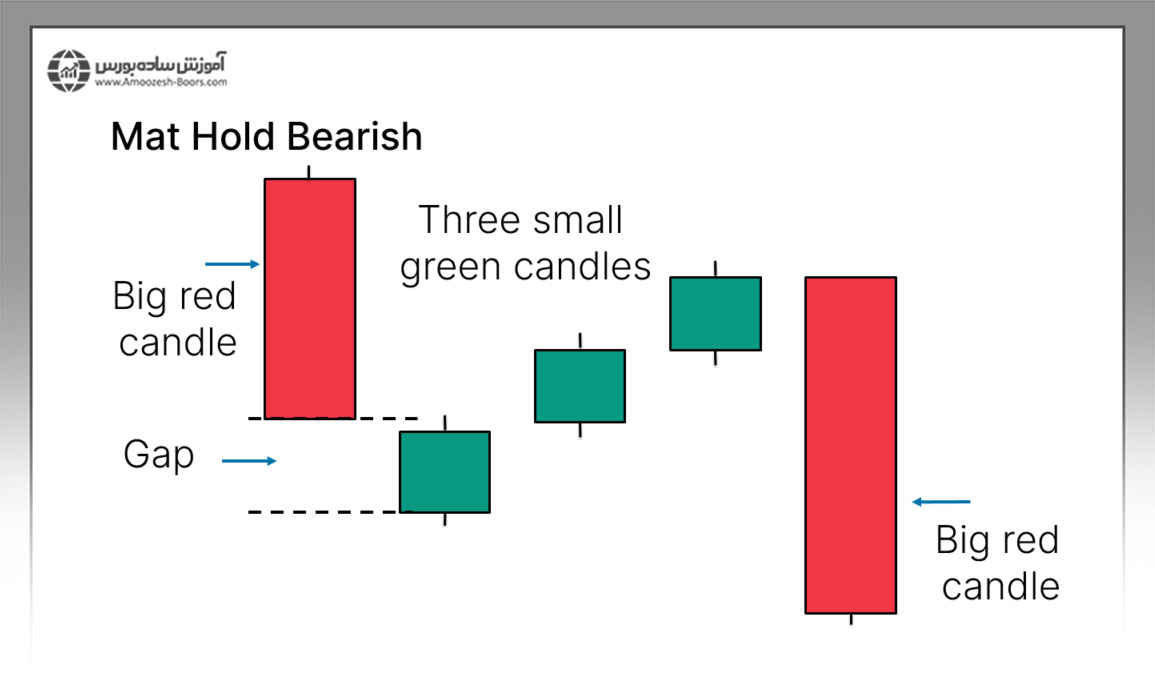

الگوی شمعی مت هولد نزولی که نسخه معکوس الگوی کندلی مت هولد صعودی است از کنار هم قرار گرفتن ۵ کندل با آرایش خاص به وجود آمده و در روندهای نزولی ظاهر میشود؛ ظهور این الگو بر ادامه روند دلالت دارد.

در الگوی مت هولد بریش:

سایر شرایطی که در قسمت قبلی برای تشخیص الگوی کندلی Mat Hold صعودی شرح دادیم در اینجا نیز به صورت معکوس صدق میکنند.

الگوی کندل استیک مت هولد که الگویی بسیار نادر است نشان از ادامه روند فعلی دارد. روانشناسی الگوی کندلی مت هولد صعودی نشان میدهد که قیمت قویا در حال افزایش است و فقط فشاری جزیی (۳ کندل کوچک سیاه) در این راه وجود دارد. الگوی کندلی مت هولد نزولی نشان میدهد که قیمت با قدرت در حال کاهش است و در این راه فقط یک مانع جزیی (۳ کندل کوچک سفید) وجود دارد.

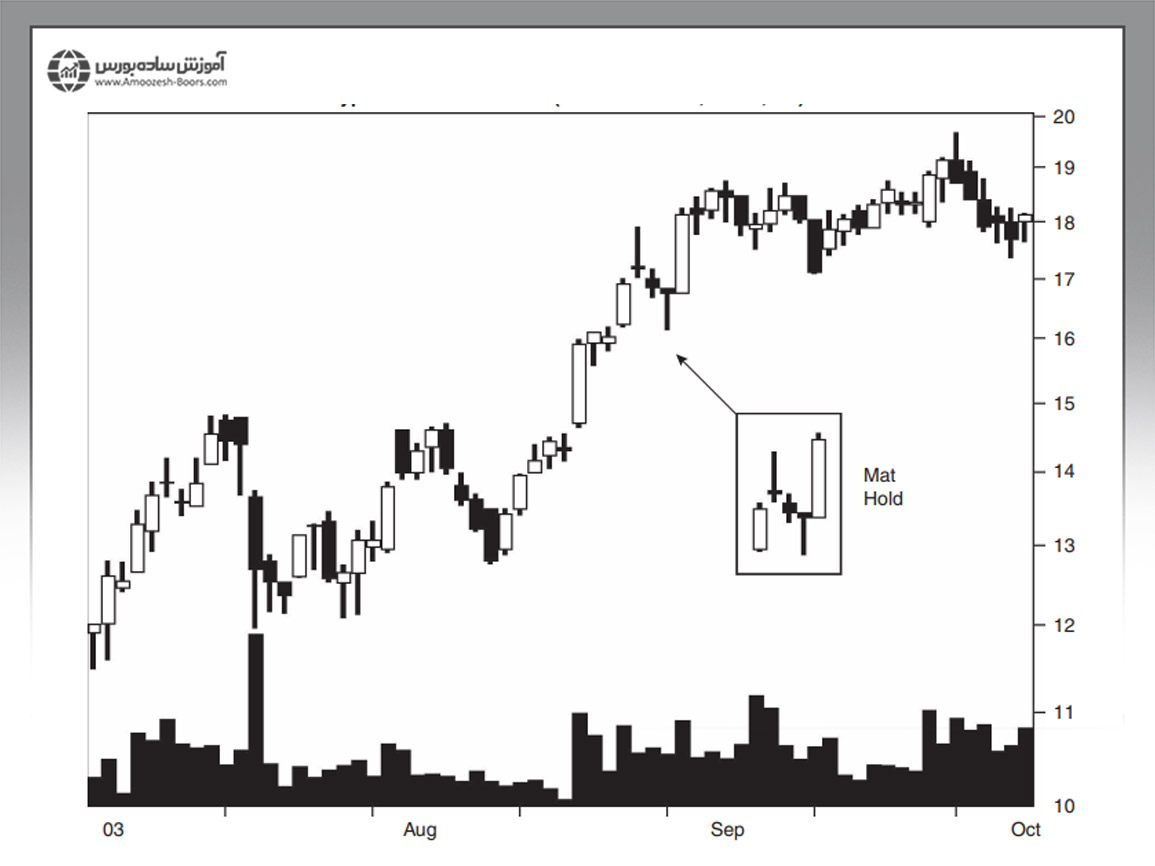

در تصویر زیر، نمودار قیمت سهام شرکت آلفابت (با نماد GOOG) را به روایت سایت اینوستوپدیا، مشاهده میکنید.

در این تصویر، نوع صعودی الگوی مت هولد شکل گرفته است؛ در میانه حرکت صعودی، یک کندل صعودی و به دنبال آن ۳ کندل نزولی کوچک و ۱ کندل دوجی ظاهر شده است به طوری که در مجموع بدنه ۴ کندل سیاه، بالاتر از پایینترین نقطه (Low) کندل اول باقی مانده است. از آنجایی که این الگو بسیار نادر است، معاملهگران وجود انحرافاتی کوچک (همچون وجود ۶ کندل به جای ۵ کندل در این مثال) در آن را نادیده میگیرند. در این نمودار با وجود این انحراف، حرکت صعودی ادامه یافته اما کوتاه مدت بوده است.

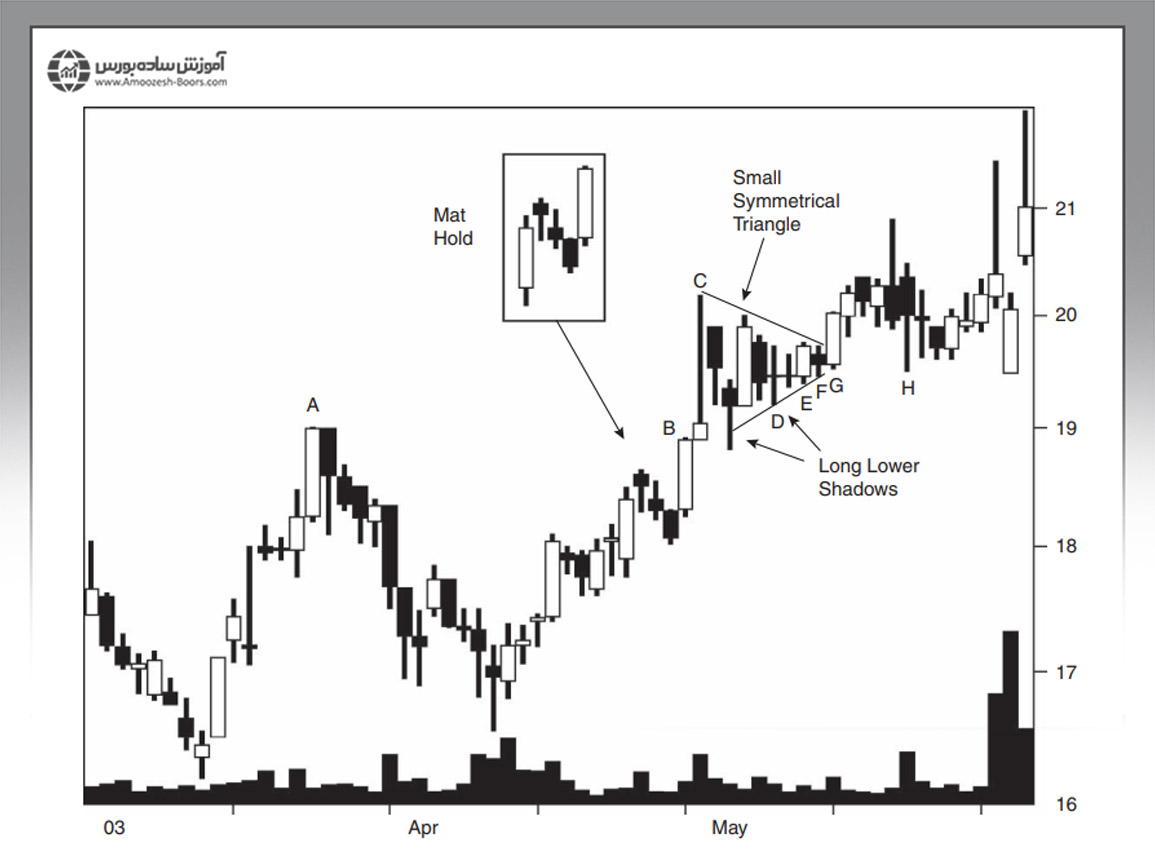

الگوی کندلی مت هولد به عنوان الگویی ادامهدهنده که جهت حرکت روند در آن ادامه پیدا میکند، شناخته میشود با این وجود طبق تحقیقاتی که بولکفسکی در بررسی چندین نمونه از این الگو به دست آورده، احتمال ظهور آنها در انتهای روند بیشتر است. به مثال زیر دقت کنید:

همان طور که مشاهده کنید پس از اینکه الگوی شمعی مت هولد کامل شده، قیمت در جهت قبلی حرکت حرکت اما بلافاصله یک روند خنثی یا افقی به خود گرفته است. بولکفسکی از تحقیقات خود چنین نتیجه میگیرد که روند صعودی پس از تشکیل یک الگوی مت هولد بولیش و کامل شدن آن زودتر به پایان میرسد. اما اگر قیمت به سمت پایین شکسته شده و بعدا به سمت صعود تغییر جهت دهد، احتمال ادامه یافتن روند صعودی برای مدت زمان طولانیتر، بیشتر است. آمار زیر برگرفته از تحقیقات او از الگوی مت هولد بولیش است؛ پس از شکست رو به بالای قیمت در کندل پنجم:

الگوی کندلی مت هولد و سایر الگوهای کندل استیک ژاپنی به تنهایی برای معامله کردن قابل اتکا نیستند. با این وجود میتوان از آنها در ترکیب با سایر اندیکاتورها، فیبوناچیها یا سایر مفاهیم تحلیل تکنیکال استفاده کرد. نکته مهم این است که بتوانید با ترکیب اندیکاتورهای تحلیل تکنیکال، مفاهیم تحلیل فاندامنتال و مباحث مربوط به مدیریت ریسک و سرمایه، روانشناسی و مدیریت پوزیشن یک استراتژی معاملاتی موفق به وجود آورید. استراتژی جامع معاملاتی (CTS) یکی از موفقترین استراتژیهای بازار فارکس و ارزهای دیجیتال است که علاوه بر در نظر گرفتن تمام موارد موفق، سابقهی سودآوری چندین ساله در اکانتهای معاملاتی مختلف را دارد و تاکنون چندین بار به روزرسانی شده است.

جهت مشاهده نمونههای ترید با استراتژی CTS به این قسمت مراجعه کنید.

فرض کنید علی سهام شرکت مبلمان «لی زی بوی» با نماد LZB را از بورس نزدک خریداری کرده است. با رسیدن قیمت به نقطه B او بین نگهداری سهام و فروش آن مردد میشود. چون قیمت به سطح مقاومتی (نقطه A) که قبلا قیمت از آنجا برگشته و نزول کرده، رسیده است.

پاسخ به این سوال دشوار است اما با ظهور الگوی مت هولد، آسان میشود. علی فکر میکند که با ظهور این الگو، حرکت صعودی ادامه پیدا میکند. البته او نمیداند که در اغلب موارد (45٪ تخمینی) الگوی مت هولد در انتهای روند صعودی ظاهر میشود. از آنجایی که علی میداند هیچ چیز در معاملات تضمین شده نیست برای اطمینان، حد ضرر را خود را بالاتر میآورد.

روز بعد قیمت در ناحیه C، یک شوتینگ استار تشکیل میدهد که نشان از عقبنشینی خریداران در برابر فروشندگان دارد. خریدارانی که در این ناحیه پول از دست دادهاند (به علاوه سایر خریدارانی که قصد خرید داشتند) از تصمیم خود برای خرید مجدد سهام در روزهای بعدی اجتناب میکنند.

علی با دیدن سایه پایینی دو کندل بعد از شوتینگ استار، تصمیم میگیرد به نگهداری سهام ادامه دهد چراکه این موضوع را نشانهای از جمعآوری سفارشات و ایجاد یک سقف جدید میداند. علاوه بر این، او تغییری که نشانی از تغییر در روند باشد مشاهده نمیکند.

همان طور که در تصویر مشاهده میکنید یک الگوی مثلث متقارن کوچک نیز شکل گرفته است. در نهایت با وجود سیگنالهای منفی الگوهای شمعی و شکلگیری دوبارهی الگوی «آخرین اینگالفینگ در سقف» قیمت، مثلث را رو به بالا شکسته است. بنابراین علی که تاکنون سهام خود را نفروخته از افزایش قیمت سود میبرد.

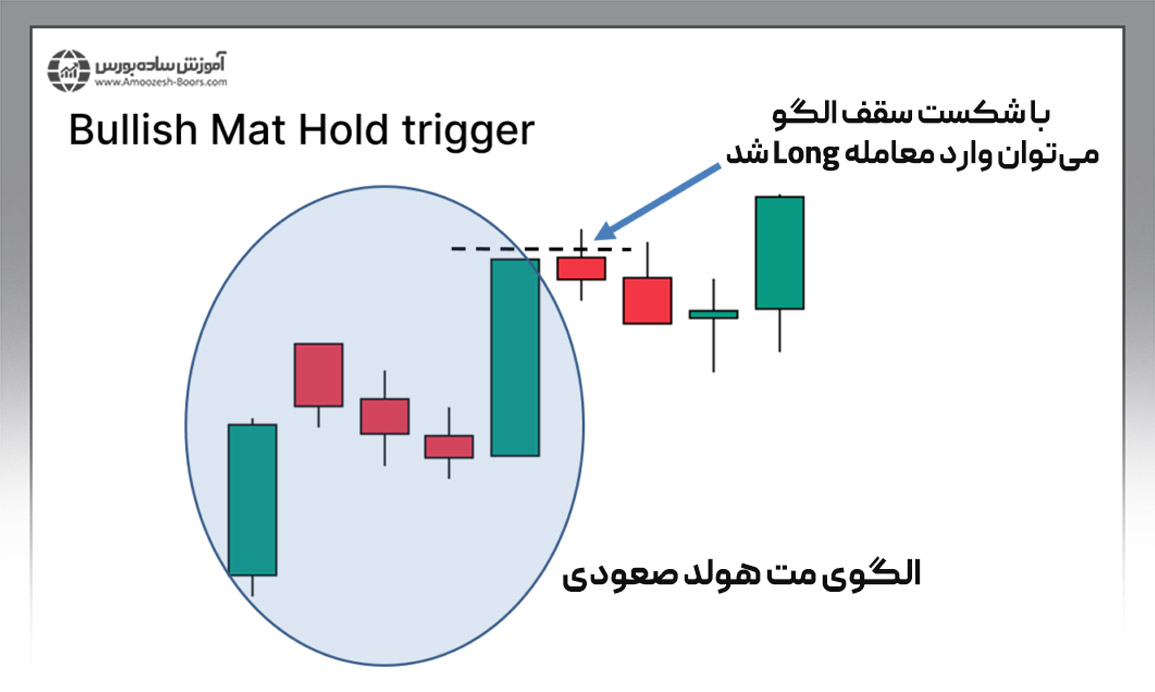

برای ترید کردن با الگوی کندلی مت هولد صعودی باید همچون تصویر زیر، در ابتدا به دنبال یک حرکت بولیش یا رو به بالا باشید.

پس از تکمیل الگو، با شکسته شدن سقف (High) کندل پنجم میتوان وارد معامله شد.

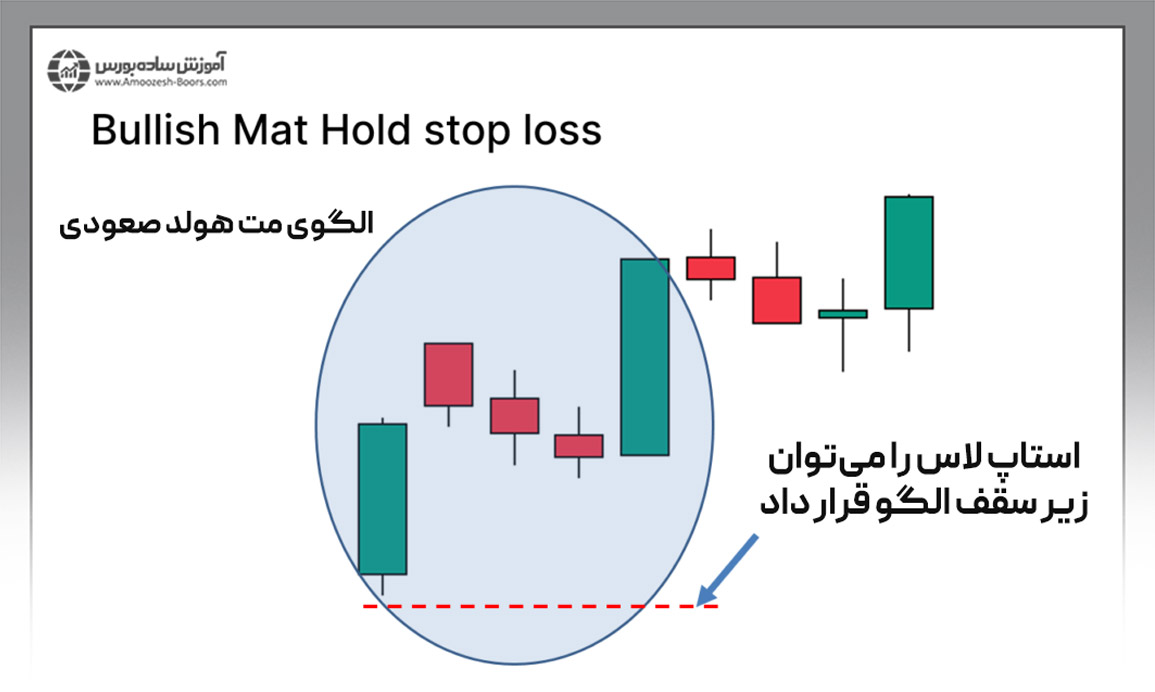

از آنجایی که ممکن است قیمت در جهت دلخواه شما حرکت نکند باید حد ضرر تعیین کنید. جهت تعیین استاپ لاس در الگوی مت هولد روشهای متعددی وجود دارد که رایجترین آنها استفاده از کف (Low) الگو است.

در انتها باید دوباره به این نکته اشاره کنیم که سیگنال گرفتن صرفا از یک الگو نمیتواند مبنایی برای انجام معاملات در فارکس، بورس یا سایر بازارهای مالی باشد.

در ادامه به چندین روش معامله با الگوی مت هولد میپردازیم.

۱- الگوی مت هولد در پولبک؛ در روند صعودی، پس از شروع پولبک و مشاهده الگوی مت هولد صعودی میتوانید پس از شکست سقف الگو با قطعیت بیشتری وارد پوزیشن خرید شوید.

۲- الگوی مت هولد در مقاومت و حمایت؛ در روندهای صعودی پس از شکست مقاومت (و برگشت مجدد قیمت از این ناحیه) در صورت مشاهده الگوی مت هولد و شکست سقف آن میتوانید با اطمینان بیشتری وارد معامله خرید شوید.

۳- الگوی مت هولد و مووینگ اوریج؛ در روندهای صعودی که قیمت بالاتر از مووینگ اوریج است، منتظر کاهش قیمت تا رسیدن به خط مووینگ اوریج باشید. در صورت ظهور الگوی مت هولد در این ناحیه و شکست سقف الگو با تعیین حد ضرر و حد سود وارد معامله لانگ شوید.

۴- الگوی مت هولد و اندیکاتور RSI؛ در این روش از ماهیت دایورجنس اندیکاتور RSI استفاده میشود. برای این کار ابتدا یک روند نزولی پیدا کنید. سپس کفها (Lows) را به یکدیگر وصل کنید. در عین حال روند قیمت را با روند اندیکاتور RSI در پایین نمودار مقایسه کنید.

هنگامی که قیمت کف پایین تری ایجاد کرد اما نقطه معادل آن در اندیکاتور RSI یک کف بالاتر بود، دایورجنس یا واگرایی معمولی به وجود آمده است. اگر در این موقعیت، الگوی مت هولد صعودی تشکیل شد، پس از شکسته شدن سقف الگو وارد پوزیشن خرید شوید.

اگر به یاد داشته باشید پیش از این به این موضوع اشاره کردیم که الگوی مت هولد ممکن است در ابتدای روند نیز ظاهر شود. در ادامه از نوع نزولی مت هولد استفاده میکنیم.

۵- الگوی مت هولد و فیبوناچی؛ فیبوناچی یکی ابزارهای پرکاربرد در دنیای معاملهگری است. بنابراین با ترکیب الگوی مت هولد و فیبوناچی اصلاحی، احتمال ادامه حرکت قیمت در مسیر قبلی بیشتر میشود؛ فیبوناچی اصلاحی سطوحی را نشان میدهد که قیمت احتمالا از آنجا برمیگردد.

در این مثال، به دنبال ترید با الگوی نزولی مت هولد هستیم. برای استفاده از این روش، به دنبال یک روند نزولی و شروع اصلاح قیمت در جهت صعود باشید. فیبوناچی را از آخرین سویینگ حرکت ترسیم کنید تا محدودههای احتمالی برگشت قیمت به روند نزولی را پیدا کنید. در صورت ظاهر شدن الگوی مت هولد نزولی در نزدیکی هر یک از سطوح فیبوناچی و شکست کف الگو به دنبال ورود به پوزیشن فروش باشید.

۶- الگوی مت هولد و پیوت پوینتها؛ پیوت پوینتها با محاسبات ریاضی خاصی، سطوح حمایت و مقاومت را نشان میدهند. در اینجا نیز به دنبال شناسایی الگوی مت هولد در سطوحی که پیوت پوینتها به ما نشان میدهند، هستیم. در ابتدا، اندیکاتور پیوت پیوت را روی نمودار فعال کنید. پیوت پوینتهای زیر قیمت که در صورت شکست به سطوح مقاومتی تبدیل میشوند را مشخص کنید. در صورت ظهور الگوی مت هولد و تست این ناحیه مقاومتی، پس از شکسته شدن کف الگو و تعیین حد سود و ضرر وارد معامله شورت شوید.

الگو کندل استیک مت هولد (Mat-hold pattern) از جمله الگوهای شمعی ادامهدهنده است که نوع صعودی آن نشانهای احتمالی از ادامه روند صعودی و نوع نزولی آن نشانهای احتمالی از ادامه روند نزولی است. این الگوی پنج کندلی پس از شکست سقف الگو در نوع صعودی و کف الگو در نوع نزولی تایید میشود. با این حال، این الگو به ندرت در چارتهای قیمت دیده میشود. در نهایت باید گفت نمیتوان صرفا با یک الگو یا ترکیب آن با یک ابزار دیگر وارد معاملات شد. پیشنهاد میکنیم برای یادگیری تحلیل تکنیکال به همراه یک استراتژی موفق از دوره جامع فارکس با استراتژی CTS استفاده کنید. در این دوره، موضوعاتی از قبیل تحلیل تکنیکال کلاسیک، پرایس اکشن، روانشناسی، مدیریت ریسک و سرمایه در قالب استراتژی سودآور CTS آموزش داده میشوند.

جهت آشنایی با سایر الگوهای شمعی ژاپنی از مقالات زیر استفاده کنید.

الگوی کندلی مت هولد یکی از انواع الگوهای ادامهدهنده روند است که از ترکیب ۵ کندل تشکیل شده است. منطق پشت این الگو این است که قیمت قبل از ادامهی حرکت، یک اصلاح قیمتی را تجربه کرده و پس از آن به حرکت در جهت قبلی ادامه میدهد.

خیر. استفاده از این الگو یا سایر الگوهای شمعی ژاپنی به تنهایی ممکن نیست؛ در واقع استفاده از این الگوها باید در قالب یک استراتژی معاملاتی صورت بگیرد.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد