ممکن است با شنیدن نام بازار، ذهنتان به سمت مکانهایی برود که برای معامله باید در آن حضور داشته باشید تا بتوانید کالایی را مبادله کنید. از بازار میوه گرفته تا بازار سکه، طلا و بورس. در ادامه قصد معرفی بازارهایی را داریم که جهت خرید و فروش در آن، نیازی به حضور فیزیکی ندارید و میتوانید بدون دردسر کسب سود کنید. پس این مقاله را تا انتها مطالعه کنید و با بازار مالی و انواع بازارهای مالی آشنا شوید.

بازارهای مالی (Financial Markets) بازارهایی هستند که در آنها معاملهگران، دست به خرید و فروش داراییهای مالی میزنند. داراییهایی نظیر اوراقبهادار، طلا، سهام، کالا و... در این بازارها معامله میشوند.

برای معامله در این بازار پلت فرمی برای افراد، مؤسسات و دولتها فراهم میشود تا بتوانند سرمایهگذاری انجام دهند و در این بازار به معامله بپردازند. بازار مالی نقش مهمی در تسهیل جریان سرمایه در یک اقتصاد دارد. کسبوکارها را قادر میسازد تا به منابع مالی برای توسعه و سرمایهگذاری دسترسی داشته باشند، به سرمایهگذاران اجازه میدهد پسانداز خود را تخصیص دهند و مکانیزمی برای بررسی قیمت و مدیریت ریسک فراهم میکند. بازار مالی یک اکوسیستم پیچیده است که انواع مختلفی از بازارها، مؤسسات و شرکتکنندگان را در برمیگیرد که همه باهم برای تسهیل تخصیص کارآمد سرمایه و عملکرد اقتصاد جهانی کار میکنند.

قیمت معاملات در این بازارها بر اساس فرایند عرضه و تقاضا مشخص میشود.

در رابطه با تقسیم بازارهای مالی عناوین متعددی را میتوان در نظر گرفت و تقسیم بندی کرد.

برای مثال میتوان به موارد زیر اشاره کرد:

اما چیزی که ما در این مقاله به دنبال آن هستیم بیان شفاف و صریحی از بازارهای مالی است که امروز مورد توجه بسیاری از جوامع به خصوص ایرانیان قرار گرفته است.

تقسیم بندی بازارهای مالی جهانی بر اساس شرایط و ضوابط معامله است که در این زمینه با دو عنوان اصلی سر و کار داریم:

فرض کنید شما به عنوان شخصی که تحت تبلیغات بازارهای مالی قرار گرفتهاید به دنبال بروکر (کارگزاری) مطمئن هستید. بعد از انجام تحقیقات لازم و کافی، کارگزاری مناسب را انتخاب کنید.

جهت افتتاح حساب در کارگزاری منتخب، لازم است به سؤالات زیر پاسخ دهید:

در ادامه به صورت خلاصه پاسخ این سؤالات را بررسی خواهیم کرد.

این اطلاعات برای افرادی که تصمیم دارند در هر بازار مالی فعالیت کنند لازم است.

به عبارت بهتر کدام اینسترومنت را باید معامله کرد؟ شما به عنوان معاملهگر بازارهای مالی حق دارید هر کدام از اینسترومنتهایی که بروکر به شما ارائه میدهد را معامله کنید.

اما سؤال اینجاست که این معامله تحت چه شرایطی و قراردادی انجام میشود؟ این سؤالی است که در ادامه با عنوان انواع قراردادها به آن پاسخ خواهیم داد ولی در حال حاضر لازم است بدانیم چه مواردی وجود دارد که میتوان آن را معامله کرد.

معمولا این موارد به چند دسته کلی تقسیم میشود:

اینها لیست کلی از اینسترومنت هایست که میتوانید در بروکرها برای ترید ببینید. پس لازم است با تعاریف آنها آشنا باشید که در ادامه به آنها بیشتر میپردازیم.

انواع مختلفی از بازارهای مالی وجود دارد که در آنها میتوانید ابزارهای مالی مختلفی را معامله کنید. در اینجا برخی از رایجترین انواع آن آورده شده است:

اینها تنها چند نمونه از بازارهای مالی مختلف موجود برای معامله هستند. هر بازاری ویژگیها، ریسکها و استراتژیهای معاملاتی منحصربهفرد خود را دارد. مهم است که بازاری را که میخواهید در آن معامله کنید، درک کنید و قبل از مشارکت، تحقیقات کاملی انجام دهید.

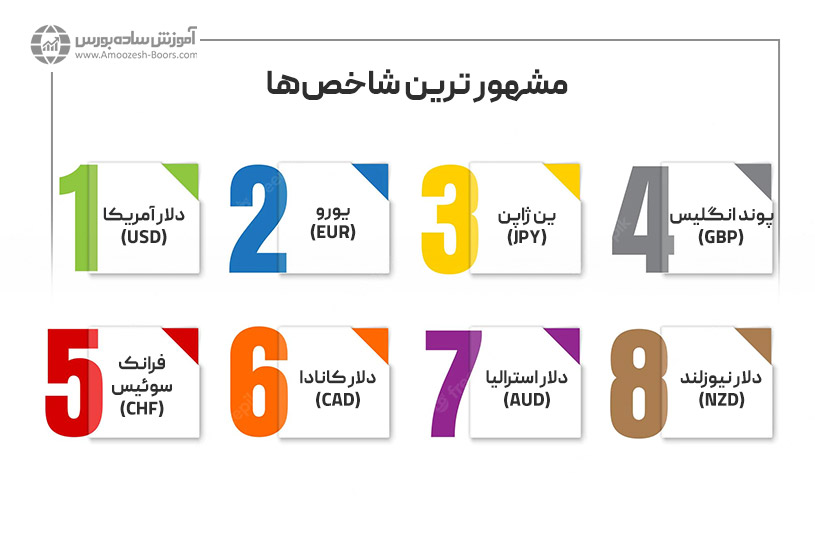

ایندکس یا شاخص، نوعی معیار جهت سنجش قدرت بازار است و انواع مختلفی دارد. از مشهور ترین این شاخصها میتوان به شاخص بورس کشورها مانند میانگین صنعتی داو جونز (DJIA)، 500 S&P و ایندکس ارزها (دلار، ین، یورو و...) اشاره کرد.

در مقابل این ارزها، ارزهای دیگری وجود دارد که به عنوان ارزهای فرعی شناخته میشوند؛ ارزهایی از قبیل دلار هنگ کنگ (HKD)، کرون نروژ (NOK)، پزو مکزیک (MXN)، بات تایلند (THB) و غیره. شما میتوانید در بازار مالی فارکس به معامله جفت ارزهای مذکور بپردازید.

در این بین حدود 7 جفت ارز اصلی یا MAJOR در دنیای بازار مالی به چشم میخورد که به شرح زیر میباشد:

بازار استاک یا همان بازار سهام، بازاریست که شما میتوانید سهام دار شرکتهای بزرگ دنیا شوید و یا به نوعی از خرید و فروش سهم شرکتها سود کسب کنید. برای مثال در این دسته میتوان به سهم شرکتهایی مثل TSLA (شرکت تسلا)، APPLE (شرکت اپل)، AMZN (شرکت آمازون ) و ... اشاره کرد.

در بازار سهام، سرمایهگذاران میتوانند سهام را از طریق بورسهایی مانند بورس نیویورک (NYSE) یا NASDAQ خریداری و بفروشند. قیمت سهام بر اساس عرضه و تقاضا تعیین میشود و نوسانات ناشی از عوامل مختلفی مانند عملکرد شرکت، شرایط اقتصادی و احساسات بازار رخ میدهد. سرمایهگذاران میتوانند از افزایش قیمت سهام سود ببرند، سود سهام دریافت کنند (در صورت پرداخت آن توسط شرکت)، یا در صورت کاهش ارزش سهام متحمل ضرر شوند. بازار سهام نقش حیاتی در تشکیل سرمایه، خلق ثروت و رشد اقتصادی ایفا میکند و بهعنوان یک جزء حیاتی از سیستم مالی جهانی عمل میکند.

این بازار نیز بعد از بازار مالی فارکس جزو گستردهترین بازارهای دنیا محسوب میشود و تنوعی خیره کنندهای دارد. دارایی تمام شرکتها و مؤسساتی که وارد بازار سهام شدهاند، در معرض دید شما قرار خواهد گرفت؛ و بیش از هزاران عنوان سهم در این بین برای معامله قرار دارد که شما بر اساس علاقه و توانایی خود میتوانید آن را به صورت بلند مدت و یا کوتاه مدت خریداری کنید.

هنگامیکه یک شرکت تصمیم به عرضه عمومی میکند، سهام را از طریق عرضه اولیه عمومی (IPO) یا یک فهرست مستقیم به عموم عرضه میکند. سپس این سهام میتوانند در بورس اوراق بهادار معامله شوند.

بیایید شرکت XYZ را مثال بزنیم. فرض کنید شرکت XYZ یک شرکت سهامی عام است که در بورس اوراق بهادار پذیرفتهشده است. تعداد مشخصی سهام منتشر کرده است و سرمایهگذاران میتوانند این سهام را در بورس خریداری و بفروشند. سرمایهگذاران علاقهمند به خرید سهام شرکت XYZ میتوانند از طریق یک شرکت کارگزاری یا یک پلت فرم معاملات آنلاین، سفارشهای خرید را انجام دهند. به همین ترتیب، کسانی که قبلاً سهام شرکت XYZ را در اختیاردارند، میتوانند با قرار دادن سفارشات فروش، آنها را به سرمایهگذاران دیگر بفروشند.

بازار سهام بستری را فراهم میکند که این سفارشهای خریدوفروش باقیمتهایی که توسط عرضه و تقاضا تعیین میشوند، مطابقت داشته باشند. اگر تقاضای زیادی برای سهام شرکت XYZ وجود داشته باشد، ممکن است قیمت افزایش یابد و به سرمایهگذاران اجازه دهد تا سهام خود را با سود بفروشند. برعکس، اگر تقاضای کم یا اخبار منفی در مورد شرکت وجود داشته باشد، قیمت سهام ممکن است کاهش یابد و منجر به زیان برای سرمایهگذاران شود.

سرمایهگذاران میتوانند سهام را برای بلندمدت بهعنوان نوعی سرمایهگذاری باهدف افزایش سرمایه و سود سهام نگهداری کنند. آنها همچنین میتوانند در معاملات کوتاهمدت شرکت کنند و در مورد تغییرات قیمت برای سود بردن از نوسانات کوتاهمدت گمانهزنی کنند.

بهطورکلی، بازار سهام به سرمایهگذاران وسیلهای برای مشارکت در مالکیت شرکتهای سهامی عام و ایجاد بازده بر اساس عملکرد آن شرکتها ارائه میدهد. نقدینگی، بررسی قیمت و بستری را برای سرمایهگذاران فراهم میکند تا سرمایه خود بتوانند در صورت دانش و تحلیل درست افزایش دهند.

این بازار بسته به اینکه در کدام کشور است، ساعت باز و بسته شدن خاصی دارد. برای مثال سهامهایی که در کشور آمریکا و در مرکز بورس معاملات نیویورک قرار دارند از ساعت 8 صبح تا 5 عصر به وقت محلی فعالیت خواهند کرد.

در ادامه در رابطه با انواع معاملات صحبت خواهیم کرد.

بازار کالا، بازاری است که در آن مواد اولیه یا کالاهای اولیه که بهعنوان کالا شناخته میشوند، خریدوفروش میشود. کالاها شامل مواد فیزیکی مانند طلا، نقره، نفت، گاز طبیعی، محصولات کشاورزی، فلزات و غیره هستند. بازار کالا بستری را برای تولیدکنندگان، مصرفکنندگان و سرمایهگذاران فراهم میکند تا این کالاها را مبادله کنند.

در بازار کالا، شرکتکنندگان میتوانند در دو نوع معاملات عمده شرکت کنند: معاملات نقدی و معاملات آتی. معاملات نقطهای شامل خرید یا فروش فوری یک کالا برای تحویل فوری است. این نوع معاملات بر اساس قیمت فعلی بازار است و شامل مبادله فیزیکی کالا میشود. از سوی دیگر، معاملات آتی شامل خرید یا فروش قراردادهایی برای تحویل آتی کالا در قیمت و تاریخ از پیش تعیینشده است. معاملات آتی به شرکتکنندگان اجازه میدهد تا بدون داشتن مالکیت فیزیکی کالا، در مورد تغییرات قیمت گمانهزنی کنند.

بازار کالا اهداف مختلفی را دنبال میکند. این به تولیدکنندگان اجازه میدهد تا کالاهای خود را بفروشند و بستری برای دسترسی به خریداران و تعیین قیمتها در اختیار آنها قرار دهد. مصرفکنندگان، مانند تولیدکنندگان یا شرکتهای انرژی، میتوانند کالاهای لازم را برای تولید یا عملیات خود تضمین کنند. سرمایهگذاران میتوانند در بازار کالا شرکت کنند تا پرتفوی خود را متنوع کنند و از نوسانات قیمت سود ببرند. بهطورکلی، بازار کالا نقش مهمی در تسهیل معامله و بررسی قیمت مواد اولیه ضروری دارد.

کریپتوکارنسیها و یا بازار ارزهای دیجیتال نوعی دیگر از بازارهای جدیدالورود هستند که در چند دهه اخیر طرفداران بسیاری پیدا کردند.

ارز دیجیتال به شکلی از ارز اطلاق میشود که صرفاً بهصورت دیجیتال یا الکترونیکی وجود دارد. این پول فیزیکی مانند سکه یا اسکناس نیست، بلکه بهصورت دیجیتالی نمایش دادهشده و ذخیره میشود. ارزهای دیجیتال بر روی سیستمهای غیرمتمرکز عمل میکنند و معمولاً از رمزنگاری برای تراکنشهای ایمن استفاده میکنند. ارزهای دیجیتال تراکنشهای همتا به همتا را بدون نیاز بهواسطه هایی مانند بانکها امکانپذیر میکنند و امکان تراکنشهای بین مرزی سریعتر و کارآمدتر را فراهم میکنند. نمونههایی از ارزهای دیجیتال شامل بیت کوین، اتریوم و موارد دیگر است که هرکدام فناوری و ویژگیهای زیربنایی خود رادارند.

در ادامه این مقاله با عناوین دیگری اشاره خواهید شد.

نامی است برای بازارهای مشتق شده یا جدا شده از بازار کالای اساسی. داراییهای اصلی به نوعی مشتقات قراردادهای جایگزین هستند. ارزش معاملات مستقیم از ارزش یک یا چند متغیر اساسی تعیین میشود.

این اسم به بازارهایی اطلاق میشود که معامله در آن به صورت غیر متمرکز و غیر فیزیکی و البته بدون واسطه کارگزاران انجام میشود. معامله گران در این بازار به صورت مستقیم و بدون واسطه به معامله سهام یا کالای مورد نظر مشغول میشوند.

بازارهای پولی به بازارهایی اطلاق میشود که نیاز اصلی در تعیین جنس آن بازار را خود پول و یا جایگزین اسمی آن در بر میگیرد. به نوعی نیاز مؤسسات برای جذب سریع پول و نقدشوندگی آن، این بازارها را طراحی کرده است.

اوراق بهادار، حوالههای بانکی و سپرده نیز در این دسته قرار میگیرند.

سؤال بعدی که در زمان افتتاح حساب در بروکر لازم است به آن پاسخ دهید، مربوط به قراردادهای مالی است.

در فضای بین المللی متن و ضوابط قراردادهای مالی بسته به شرایط سیاسی و قوانین مالی کشورها تغییر میکند. قراردادهای متنوعی برای معامله گران وجود دارد که در بعضی مواقع شرایط معامله را سخت و یا آسان میکند.

از مشهور ترین این قراردادها میتوان به موارد زیر اشاره کرد:

بروکرها بسته به شرایط ریگولاتوری و یا کشوری که در آن ثبت شده باشند یک یا چند مدل از قراردادهای بالا را به معامله گرانشان ارائه میدهند.

در ادامه به صورت خلاصه به تعریف و تمایز آنها اشاره خواهیم کرد:

قرارداد اختیار معامله به دو دسته تقسیم بندی میشود:

معاملهگر حق خرید مقداری معین از کالایی مشخص و منطبق با استاندارد بورس (در زمانی معین و با قیمتی مشخص) را دارد؛ بدون آنکه طرف دیگر ملزم به خرید آن باشد.

گفتنی است قراردادهای اختیار خرید درباره سکه انجام میشود. در حال حاضر معاملات اوراق اختیار خرید سکه، هم از سوی خریداران و هم از سوی فروشندگان این اوراق صورت میپذیرد.

این قرارداد دقیقا عکس حالت قبلی است. یعنی:

معاملهگر حق فروش مقداری معین از کالایی مشخص و منطبق با استاندارد بورس (در زمانی معین و با قیمتی مشخص) را دارد؛ بدون آنکه طرف دیگر ملزم به فروش آن باشد.

گفتنی است قراردادهای اختیار فروش درباره سکه انجام میشود. در حال حاضر معاملات اوراق اختیار فروش سکه، هم از سوی خریداران و هم از سوی فروشندگان این اوراق صورت میپذیرد.

این قراردادها در عمل مشابه قراردادهای CFD هستند و امکان خرید و فروش به همراه استفاده از اهرم در آن موجود است و فرق بین آن در پرداخت مالیات است.

در قرار spread betting که بیشتر در انگلستان رایج است معامله گران از پرداخت بخشی از مالیات معاف خواهند شد.

ما در این مقاله سعی کردیم به بررسی نکات اصلی در بازارهای مالی بپردازیم تا انتخاب را برای تازه کاران این بازار تسهیل کنیم.

تا اینجا شما میدانید بازارهای مالی به چند دسته تقسیم میشوند و بروکرها چطور با شما وارد قرارداد میشوند. چیزی که باید بعد از پیدا کردن بروکر مناسب به آن توجه کنید، باز کردن یک حساب معاملاتی است. در این مرحله شما با دانش به اینکه در کدام کشور سکونت دارید و کدام قرارداد را برای معامله در بروکر انتخاب میکنید به سراغ انواع حسابهای معاملاتی خواهید رفت.

در این مرحله بروکر به شما پیشنهاداتی میدهد که به شرح زیر است:

Richato یک برنامه آموزشی و سیگنالهای معاملاتی است که سیگنالهای ارز دیجیتال و فارکس را به کاربران در سراسر جهان ارائه میدهد. این شرکت در سال 2021 تأسیس شد و مقر آن در قبرس است. این اپلیکیشن سیگنالهای کوتاهمدت، میانمدت و بلندمدت نقطهای و همچنین سیگنالهای کریپتو کم ریسک، میانمدت و پرخطر را ارائه میکند. کاربران همچنین میتوانند به اخبار و تحلیلهای موجود در برنامه دسترسی داشته باشند.

ریچاتو یک صندوق تأمینی، یک صرافی یا یک کارگزار نیست و فقط سیگنالهای معاملاتی را ارائه میدهد، بنابراین کاربران باید معاملات خود را در صرافی یا کارگزار مورد اعتماد خود انجام دهند. این برنامه دارای یک نسخه رایگان و یک نسخه اشتراک پولی است. نسخه اشتراک پولی دسترسی به ویژگیهای بیشتری مانند اسکالپینگ زنده با یکی از تحلیلگران یا معاملهگران Richato را ارائه میدهد.

در ادامه به برخی از ویژگیهای Richato میپردازیم:

همچنین این برنامه آموزشی برخی مزایا و معایب دارد که عبارتاند از:

|

مزایا |

معایب |

|

امکان دسترسی به سیگنالهای ارز دیجیتال و فارکس از معامله گران باتجربه را فراهم میکند |

نه یک صندوق تأمینی، یک صرافی یا یک کارگزار، بنابراین کاربران باید معاملات خود را انجام دهند |

|

اخبار و تجزیهوتحلیل را برای کمک به کاربران در تصمیمگیری آگاهانه در مورد معاملات ارائه میدهد |

برخی از کاربران گزارش دادهاند که سیگنالها همیشه دقیق نیستند |

|

دارای نسخه رایگان و طرح اشتراک پولی |

این برنامه در همه کشورها در دسترس نیست |

بهطورکلی، Richato یک برنامه آموزشی و سیگنالهای معاملاتی است که میتواند ابزار مفیدی برای معامله گران ارز دیجیتال و فارکس باشد. بااینحال، مهم است که قبل از استفاده از برنامه، تحقیقات خود را انجام دهید و فقط با پولی معامله کنید که میتوانید از دست بدهید.

در پایان شاید برای شما این سؤال مطرح شود که:

باید در این باره بیان کنیم که تمام بازارهای مالی از خرد تا کلان بر پایه اقتصاد کلان هستند و علوم پایه آنها از علم اقتصاد تشکیل شده است.

حال که پایه و اساس یک چیز است سؤال بهتر آن است که چطور از این بازار کسب درآمد کنیم؟

آموزش صحیح و فراگیری این علم بهترین راه برای کسب درآمد مداوم و پایدار در این بازارهای مالی خواهد بود.

تنوع این بازارها نباید شما را سردگم کند و این امر باعث خوشحالیست که در این دوره زمانی میتوانید از تنوع بالایی بهرهمند شوید و با هر سبک و روحیه در یکی از بازارهای مالی به معامله بپردازید.

پیشنهاد میکنیم تا برای شروع فعالیت در این بازارها ابتدا دوره کاملاً رایگان نقشه راه موفقیت در بازارهای مالی را پشت سر بگذارید تا بهراحتی بتوانید به این بازارها وارد شوید و از آنها سود کسب کنید.

منتهی مجدد تاکید میکنیم که نقش آموزش صحیح در این مسیر مهمترین نکته برای موفقیت شما در این بازار خواهد بود.

همچنین مقالات زیر پیشنهاد می شود:

بازار مالی با تسهیل تخصیص کارآمد سرمایه و ایجاد مکانیزمی برای بررسی قیمت، نقش حیاتی در تشکیل سرمایه، تولید ثروت و رشد اقتصادی ایفا میکند.

بازار سهام بهطور خاص با خریدوفروش سهام شرکتهای سهامی عام سروکار دارد و به سرمایهگذاران اجازه میدهد در مالکیت شرکت مشارکت کنند.

شرایط اقتصادی، عملکرد شرکت، رویدادهای ژئوپلیتیکی، سیاستهای دولت و تمایل سرمایهگذاران ازجمله عواملی هستند که میتوانند بر بازار مالی تأثیر بگذارند.

منبع : گروه تحریریه وب سایت اموزش بورس

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

MohammadReza

1400-09-10ممنونم از توضیحات خوبتون

ساناز

1400-09-21سلام توضیحاتتون کامل بود

zahr@

1402-02-03سلام لطفا بگید کدوم بازارها خلاف همدیگ هستن که در صورت ریزش یکی از یک بازار دیگه سود بگییم!

مدیر وبسایت

1402-02-23عرض سلام و احترام خدمت شما دوست عزیز، برای انجام معامله در هر بازاری نیازمند تحلیل کافی و بررسی شرایط آن لحظه بازار هستید و هیچ قطعیتی در این مورد وجود ندارد که اگر یه بازار نزولی شد ممکن است بازار دیگر صعودی شود. اما به صورت کلی می توان به بازار سهام و اوراق قرضه، نفت و دلار آمریکا، طلا و دلار آمریکا اشاره کرد. برای کسب اطلاع در مورد رابطه دلار آمریکا و طلا پیشنهاد میکنیم تا مقاله زیر را مطالعه نمایید. https://amoozesh-boors.com/fa/article/relationship-between-gold-and-dollar

مونارادمنش

1402-03-22سلام سرمایه گذاری تو کدوم یکی از این بازارها بیشتر سود داره؟

مدیر وبسایت

1402-03-24عرض سلام و احترام خدمت شما دوست عزیز، سرمایه گذاری در هر بازاری میزان سود و ریسک به خصوص خود را دارد و قبل از سرمایه گذاری در این بازارها پیشنهاد میکنیم دانش کافی را در آن بازار به دست آورید.

AlirezaShabani

1402-04-12سلام میشه توضیح بدید که به صورت کلی رایج ترین نوع قراردادهای مالی کدام قراردادها هستند؟

مدیر وبسایت

1402-04-13عرض سلام و احترام خدمت شما دوست عزیز، انواع قراردادهای مالی شامل موارد زیر هستش. CFD SPOT OPTION FUTURE Share dealing spread betting

TahaTanha

1402-08-12سلام. ممنون میشم بازار اولیه و ثانویه رو توضیح بدید.

مدیر وبسایت

1402-10-08سلام به شما دوست عزیز، ممنونم از شما بازار اولیه بازاری است که در آن داراییها برای اولین بار مورد معامله قرار میگیرند. همچنین بازار ثانویه بازاری است که داراییها بدون محدودیت و برای بار دوم تا بینهایت بین خریداران و فروشنده ها دست به دست میشوند. برای کسب اطلاعات بیشتر در این مورد میتوانید از لینک زیر استفاده کنید. https://amoozesh-boors.com/fa/article/primary-and-secondary-market-in-stock