نسبتهای اهرمی در بورس نشاندهنده توان بازپرداخت بدهیهای کوتاه مدت و بلندمدت شرکتها است. این نسبتها دو کاربرد عمده دارند:

علاوه بر این، نسبتهای اهرمی میزان ریسک سرمایهگذاران و اعتباردهندگان به شرکت را نیز میسنجند.

در ادامه انواع نسبتهای اهرمی را به همراه فرمول، نحوه تحلیل و مثال کاربردی آموزش خواهیم داد.

انواع نسبتهای اهرمی عبارتند از:

نسبت بدهی یکی از انواع نسبتهای اهرمی است که نسبت بدهیهای شرکت را به کل داراییهای آن میسنجد. در واقع این نسبت، میزان منابعی را نشان میدهد که توسط اعتباردهندگان مانند بانکها (نه صاحبان سهام) تامین شده است.

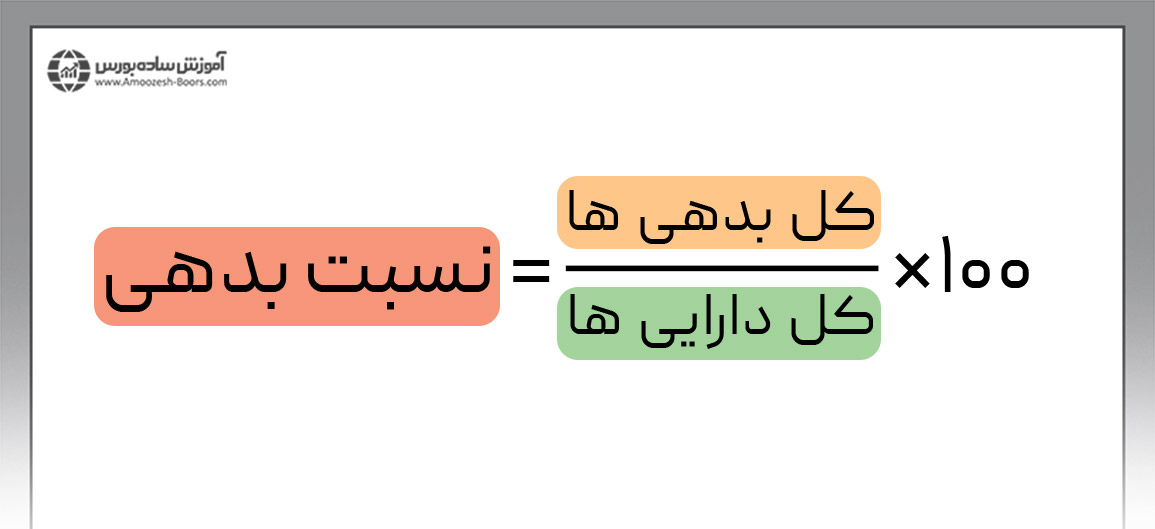

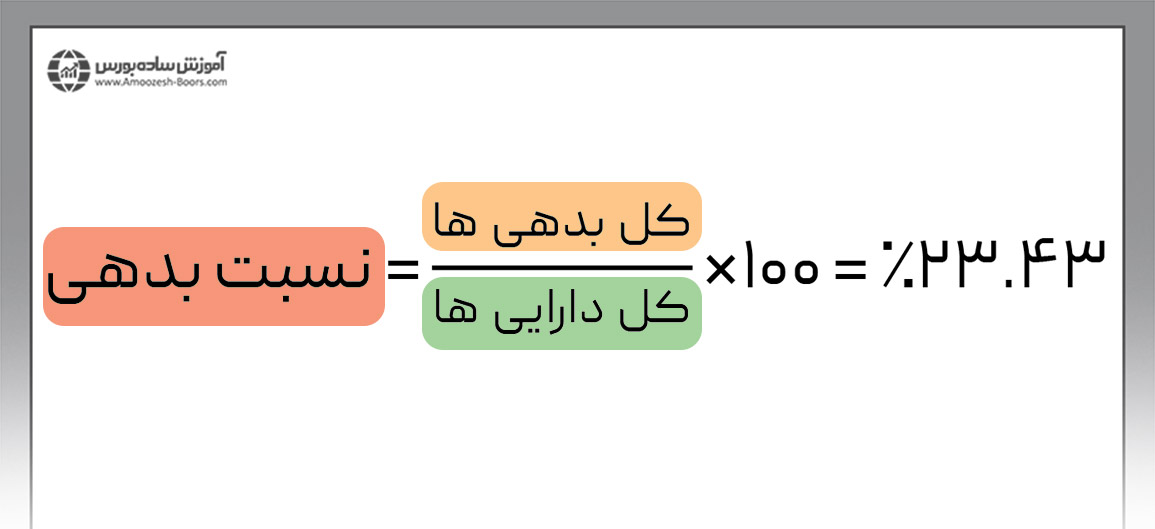

فرمول نسبت بدهی عبارت است از:

نسبت بدهی، ریسک سرمایه گذاری در شرکت را نشان داده و بیشتر مد نظر وامدهندگان یا بانکها است. اگر نسبت بدهی یک شرکت بالا باشد بدین معنی است که این شرکت برای تامین مالی خود به وام گرفتن متکی است. همین نکته بخشیدن اعتبار به شرکت را دشوارتر خواهد کرد. اما چطور بالا بودن این نسبت، ریسک سرمایه گذاری در آن را برای سهامداران بیشتر میکند؟

درصد بالای نسبت بدهی، پرداخت بهره بدهی را برای شرکت دشوار کرده و احتمال ورشکستگی آن وجود خواهد داشت. به طور معمول نسبتهای بیشتر از ۱۰۰٪ خطرناک در نظر گرفته میشوند.

جهت بررسی نسبت بدهی از صورتهای مالی میان دورهای نماد حفارس (شرکت بین المللی حمل و نقل خلیج فارس) استفاده خواهیم کرد.

|

نماد حفارس |

|

|

جمع داراییها |

۲۵,۰۸۰,۰۵۰ |

|

جمع بدهیها |

۵,۸۷۷,۲۴۷ |

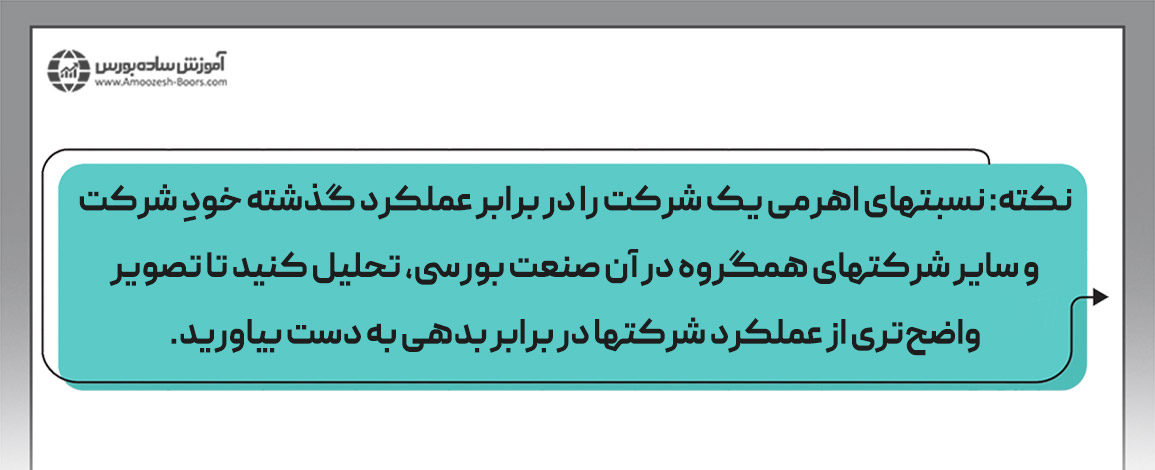

نسبت بدهی در نماد حفارس تقریبا قابل قبول است اما برای اینکه تشخیص دهید این سهم مناسب خرید است یا نه باید عملکرد درآمدهای عملیاتی و میزان سودسازی به ازای هر سهم را به دست آورده و تحلیل کنید. با مراجعه به این بخش به جدیدترین تحلیل بنیادی سهام حفارس به همراه تحلیل تکنیکال آن دسترسی خواهید داشت.

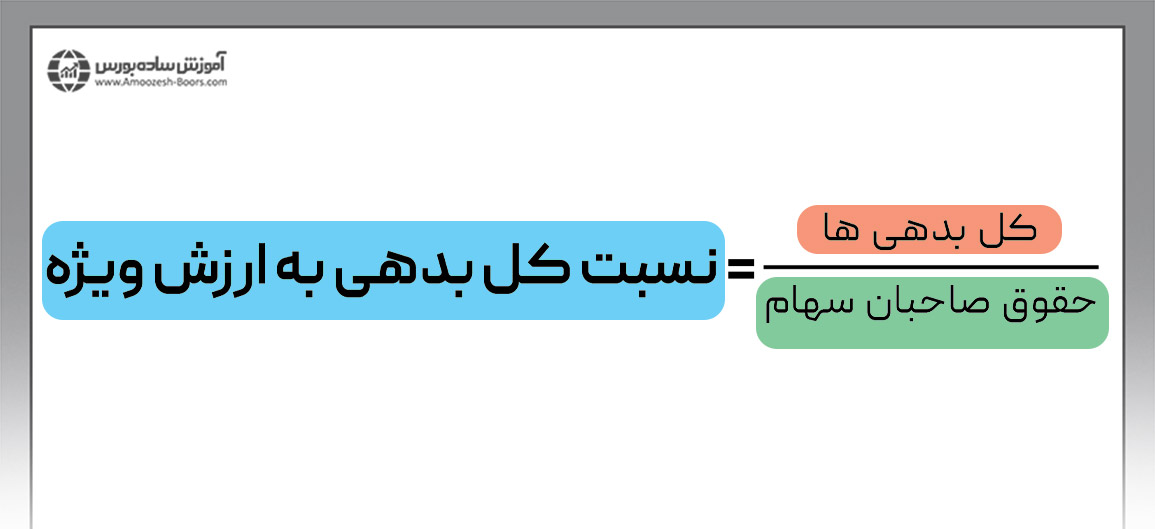

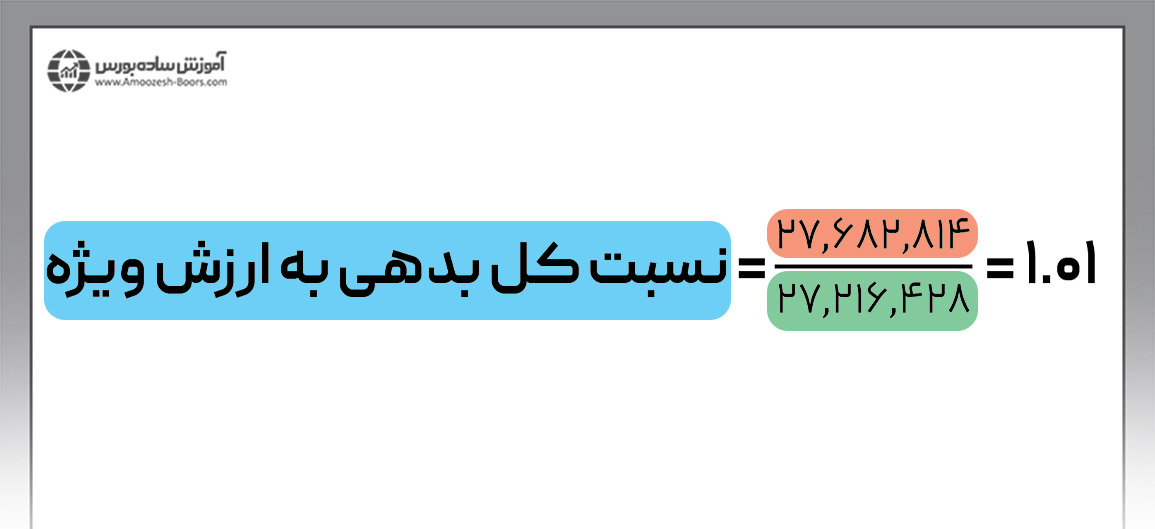

نسبت کل بدهی به ارزش ویژه (نسبت بدهی به حقوق صاحبان سهام)، وضعیت اعتباردهندگان و حقوق صاحبان سهام را با یکدیگر مقایسه میکند. با استفاده از این نسبت، وامدهندگان میتوانند توانایی شرکت در بازپرداخت بدهیهای خود را بسنجند.

فرمول نسبت کل بدهی به ارزش ویژه عبارت است از:

۱- هرچه نسبت کل بدهی به ارزش ویژه یا حقوق صاحبان سهام کوچکتر باشد، اعتباردهندگان تمایل بیشتری به پرداخت وام خواهند داشت چون در این شرایط ریسک مالی شرکت کمتر است.

۲- نسبت کوچکتر این معنا را نیز دارد که شرکت از منابع مربوط به صاحبان سهام استفاده بیشتری کرده و در نتیجه مجبور به پرداخت هزینه بهره کمتری است.

در این قسمت از صورتهای مالی سالانه نماد مادیرا (شرکت صنایع ماشینهای اداری ایران) جهت محاسبه نسبت کل بدهی به ارزش ویژه استفاده خواهیم کرد.

|

نماد مادیرا |

|

|

جمع حقوق صاحبان سهام |

۲۷,۲۱۶,۴۲۸ |

|

جمع بدهیها |

۲۷,۶۸۲,۸۱۴ |

این بدین معنی است که شرکت مادیران تقریبا به شکل برابر از منابع اعتباری و منابع مربوط به صاحبان سهام یا همان ارزش ویژه استفاده کرده است. این نکته در کنار سایر مفاهیم تحلیل بنیادی سهام مادیرا مثلا میزان رشد سود سهام در بازههای زمانی مختلف میتواند راهگشای انتخاب این سهام در بهترین زمان باشد.

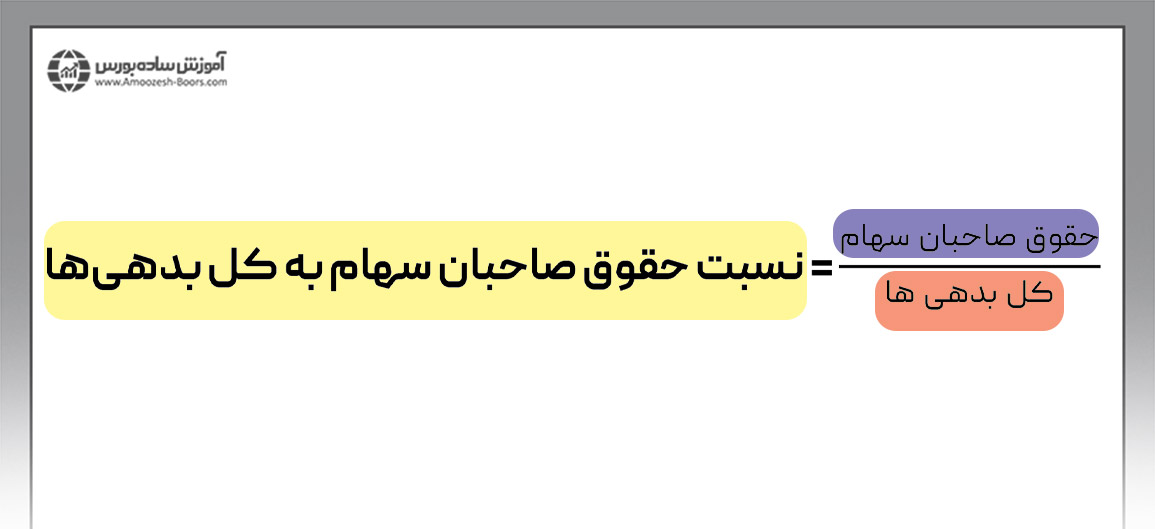

نسبت اهرمی بعدی که قصد صحبت در خصوص آن را داریم، درست برعکس نسبت قبلی است. نسبت حقوق صاحبان سهام به بدهیها، وزن حقوق صاحبان سهام را نسبت به کل وامها یا بدهیهای شرکت نمایش میدهد. فرمول نسبت حقوق صاحبان سهام به کل بدهیها مطابق شکل زیر است:

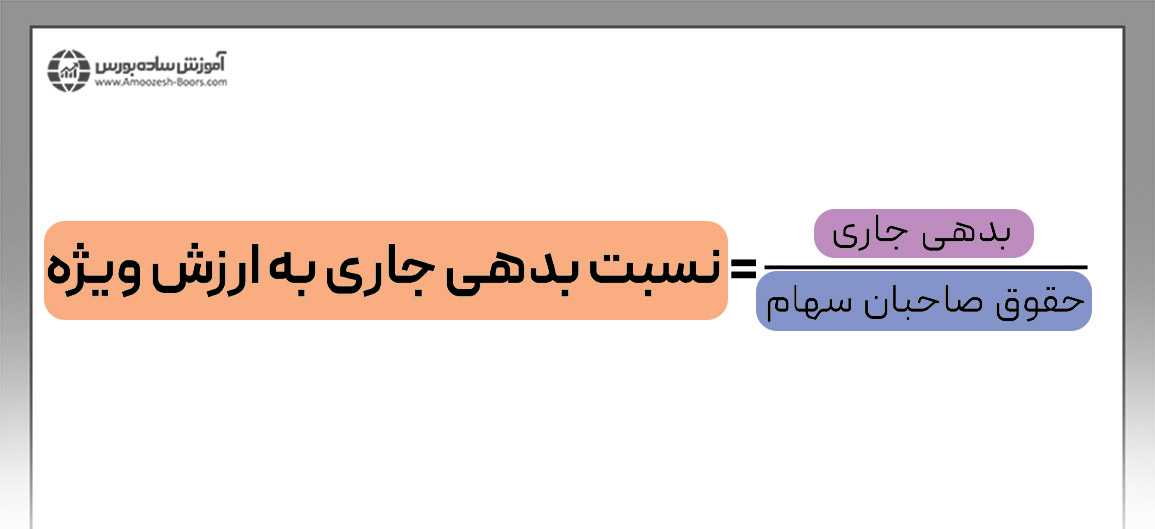

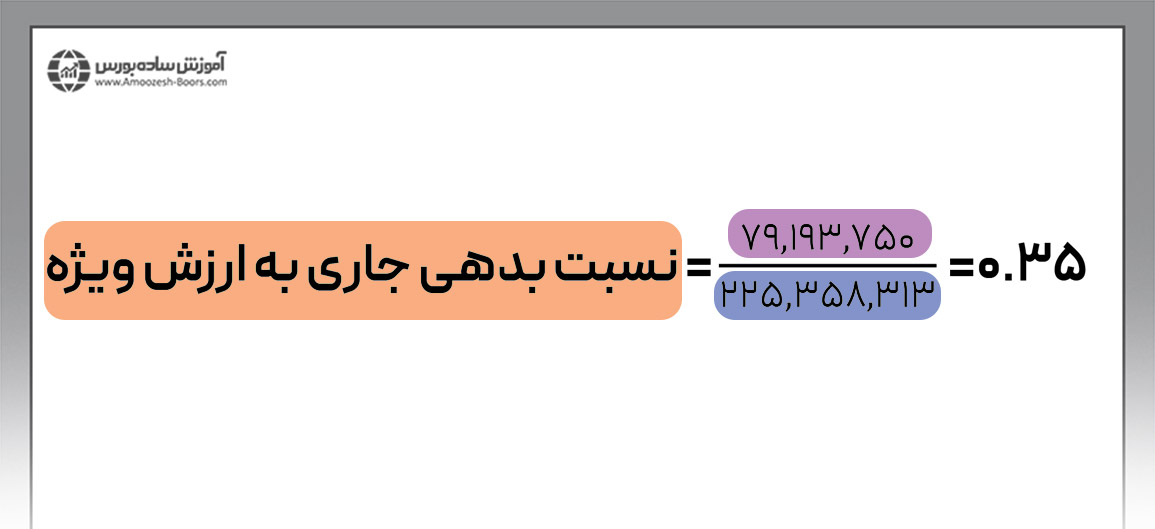

نسبت بدهی جاری به ارزش ویژه یا حقوق صاحبان سهام از دیگر نسبتهای جاری است که توان شرکت در بازپرداخت بدهیهای جاری یا کوتاه مدت آن را نشان میدهد.

فرمول نسبت بدهی جاری به ارزش ویژه عبارت است از:

بالا بودن نسبت بدهی جاری به ارزش ویژه یا روند رو به رشد آن در دورههای متوالی، نقدینگی شرکت را تحت فشار قرار میدهد. بدهیهای جاری از محل داراییهای جاری تامین میشوند. در نتیجه رشد آنها منجر به کاهش سرمایه در گردش (که حاصل کسر بدهیهای جاری از داراییهای جاری است) میشود.

این بار سراغ ترازنامه نماد وغدیر (گروه سرمایه گذاری غدیر) در صورتهای مالی ۹ ماهه این شرکت خواهیم رفت.

|

نماد وغدیر |

|

|

جمع حقوق صاحبان سهام |

۲۲۵,۳۵۸,۳۱۳ |

|

بدهیهای جاری |

۷۹,۱۹۳,۷۵۰ |

مقایسه این عدد با نسبت بدهی جاری به ارزش ویژه در سایر نمادهای گروه سرمایه گذاریها میتواند تصویر واضحتری از عملکرد این نسبت اهرمی در اختیار شما قرار دهد.

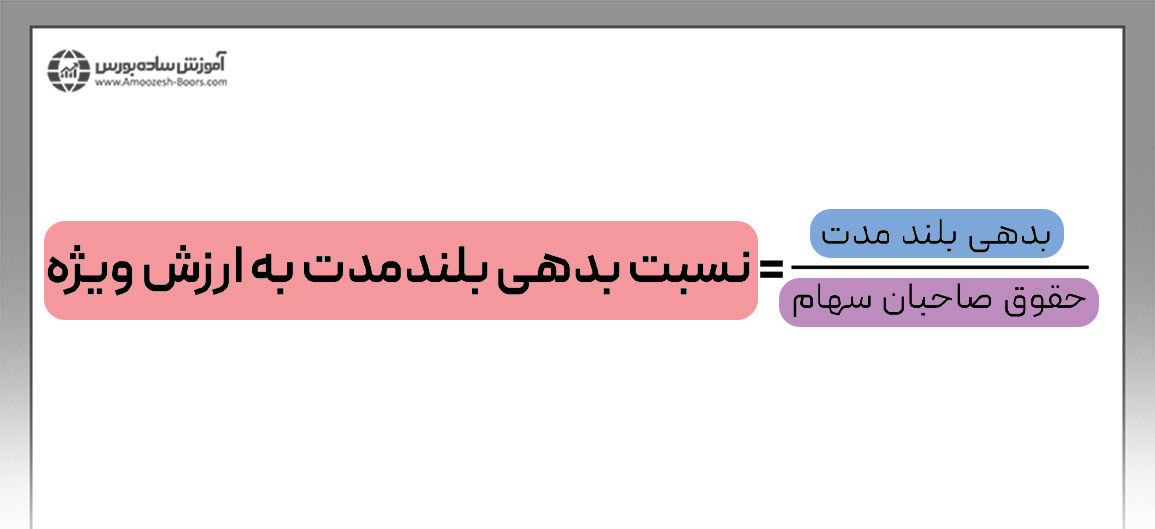

از دیگر نسبتهای اهرمی، نسبت بدهی بلندمدت به حقوق صاحبان سهام است. بدهیهای بلندمدت سررسیدی بیشتر از یکسال دارند و مقایسه آنها با حقوق صاحبان سهام به ویژه برای وامدهندگان کاربرد دارد.

فرمول نسبت بدهی بلندمدت به ارزش ویژه عبارت است از:

نسبتهای بالا بدین معنی است که ریسک مالی شرکت بیشتر است. وامدهندگان کمتری حاضر به پرداخت وامهای بلندمدت به چنین شرکتی هستند. هر چه این نسبت بیشتر باشد، ظرفیت دریافت وام توسط شرکت بیشتر است.

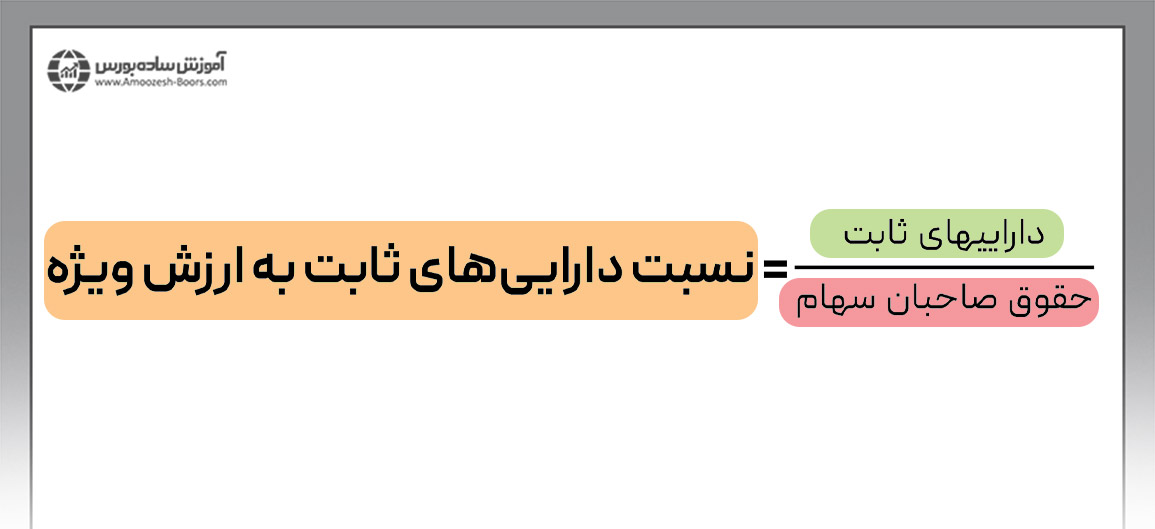

نسبت اهرمی داراییهای ثابت به ارزش ویژه نشاندهنده این است که چه میزان از حقوق صاحبان سهام صرف خرید داراییهای ثابت شده است.

فرمول نسبت داراییهای ثابت به ارزش ویژه عبارت است از:

نسبتهای بالا نشاندهنده این نکته است که بخش زیادی از حقوق صاحبان سهام صرف خرید داراییهای ثابت شده است. در نتیجه شرکت نقدینگی کمتری داشته و احتمال بروز مشکل در فرآیند پرداخت بدهیهای جاری آن وجود دارد. نسبتهای پایین به معنای نقدینگی بیشتر شرکت و در نتیجه توانِ بیشتر بازپرداخت بدهیهای جاری است.

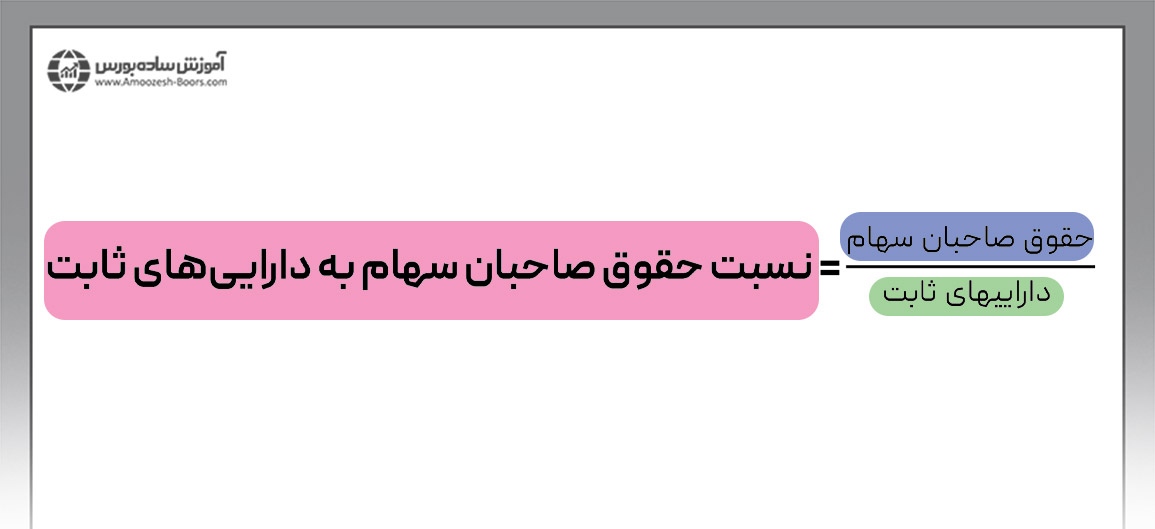

این نسبت اهرمی برعکس حالت قبلی است و در آن وزن حقوق صاحبان سهام نسبت به داراییهای ثابت شرکت سنجیده میشود. نسبتهای بالا بدین معنی است که بخش زیادی از داراییهای شرکت را سهامداران آن تامین کردهاند. در نتیجه شرکت بدهیهای کمتر و ساختار مالی مستحکمتری خواهد داشت. فرمول نسبت حقوق صاحبان سهام به داراییهای ثابت مطابق شکل زیر است:

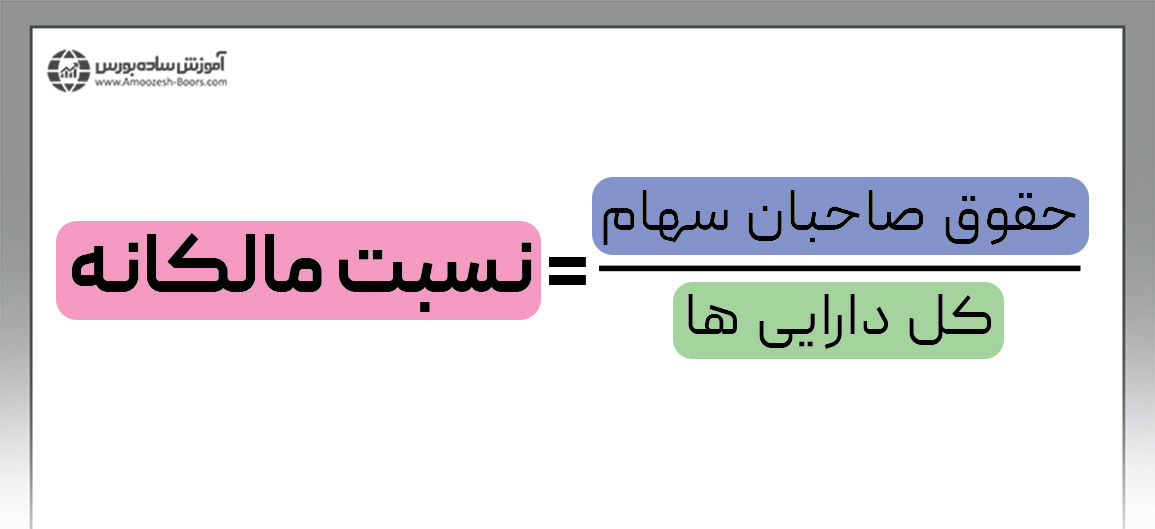

نسبت مالکانه یکی دیگر از نسبتهای اهرمی است که نشان میدهد چه میزان از داراییهای شرکت از محل حقوق صاحبان سهام تامین شده است. فرمول نسبت مالکانه به قرار زیر است:

بالا بودن نسبت مالکانه به معنای استحکام ساختار مالی شرکت است و نشان میدهد که بخش زیادی از سرمایه شرکت توسط صاحبان سهام تامین شده است. از طرف دیگر پایین بودن این نسبت بدین معنی است که بخش زیادی از سرمایه شرکت از وام یا سایر منابع خارجی تامین شده است. برای مثال نسبت مالکانه 25 درصد، نشان میدهد که ۲۵٪ از سرمایه شرکت توسط سهامداران تامین شده است.

در این قسمت از نماد شبندر (پالایش نفت بندرعباس) و شتران (پالایش نفت تهران) جهت بررسی نسبت مالکانه استفاده خواهیم کرد.

|

شتران |

|

|

سال مالی ۱۴۰۰ |

۷۷.۳۴٪ |

|

سال مالی ۱۴۰۱ |

۸۱.۲۰٪ |

|

شبندر |

|

|

سال مالی ۱۴۰۰ |

۷۵.۶۶٪ |

|

سال مالی ۱۴۰۱ |

۷۶.۳۹٪ |

همان طور که مشاهده میکنید درصد نسبت سهام مالکانه در نماد شتران بیشتر از شبندر است اما جهت تعیین ارزندگی آنها برای سرمایه گذاری باید به شکل کامل تحلیل بنیادی شبندر و تحلیل بنیادی شتران را با استفاده از جدیدترین اطلاعات منتشر شده انجام دهید.

رابطه نسبت مالکانه و نسبت بدهی بدین شکل است که هر چه نسبت مالکانه بیشتر باشد، نسبت بدهی کمتر است. از آنجایی که نسبت مالکانه، حقوق صاحبان سهام را به کل داراییها و نسبت بدهی، میزان بدهیها را نسبت به کل داراییها میسنجد، حاصل جمع نسبت بدهی و نسبت مالکانه همواره برابر یک است. برای مثال نسبت مالکانه در نماد شتران معادل ۸۱٪ است. بنابراین نسبت بدهی آن معادل ۱۹٪ خواهد بود.

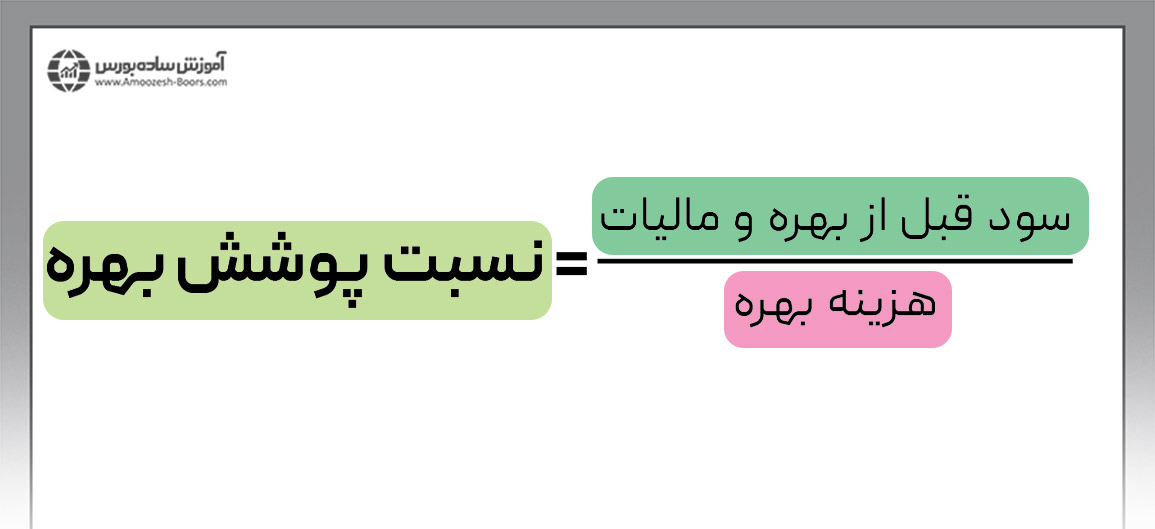

یکی دیگر از نسبتهای اهرمی که بیشتر برای وامدهندگان اهمیت دارد، نسبت پوشش بهره است. اگر این نسبت بالاتر از یک باشد، بدین معنی است که شرکت توان بازپرداخت دیون بانکی را دارد و طبیعتا هر چه این نسبت بالاتر باشد، فرایند دریافت وام توسط شرکت راحتتر خواهد بود. برای مثال اگر نسبت پوشش بهره یک شرکت معادل ۵ باشد بدین معنی است که شرکت توان پرداخت ۵ برابر بهره فعلی را دارد. فرمول نسبت پوشش بهره به قرار زیر است:

هر چه نسبتهای اهرمی نشان از میزان بدهی کمتر یک شرکت داشته باشند، بدین معنی است که در زمان رکود، چنین شرکتهایی با زیان کمتری مواجه خواهند شد. البته بدهی کمتر در زمان رونق اقتصادی منجر به کاهش سود چنین شرکتهایی میشود. چون این شرکتها از منابع قرضی کمتری برای تولید و سودآوری استفاده میکنند. در نهایت میتوان گفت شرکتهایی با بدهی کمتر، ریسک سرمایه گذاری پایینتری دارند.

در این مقاله به انواع نسبتهای اهرمی پرداختیم و دانستیم که سرمایهگذاران جهت بررسی منابع مالی شرکت و توان آنها در بازپرداخت بدهیها در زمان سررسید از نسبتهای اهرمی یا بدهی استفاده میکنند. این نسبتها نقش دارایی، بدهی و حقوق صاحبان سهام را بررسی کرده و از این طریق درجه استحکام ساختار مالی شرکت را میسنجند.

مطالعه مقالات زیر جهت آشنایی بیشتر با تحلیل بنیادی توصیه میشود.

نسبت اهرمی میزان سرمایه شرکت را در قالب بدهی یا حقوق صاحبان سهام نشان داده و توانایی شرکت برای بازپرداخت بدهیها را میسنجد.

کاربرد نسبتهای اهرمی در بورس به دو دسته اعتباردهندگان (بانکها) و سهامداران مربوط میشود. نسبتهای اهرمی برای یافتن توان بازپرداخت وامها توسط بانکها محاسبه میشوند. از طرف دیگر سهامداران میتوانند با استفاده از این نسبتها توان بازپرداخت بدهی و ریسک سرمایه گذاری خود را در شرکت بسنجند.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد