ریچارد دنیس (Richard Dennis) یکی از بهترین تریدرهای جهان در عرصه معاملات کامودیتیها (Commodity) است که نام او با «آزمایش لاکپشت» گره خورده است. دنیس به عنوان یک تریدر اسطورهای، سودهای کلانی به دست آورد و در سن ۲۵ سالگی به یک میلیونر تبدیل شد. علاوه بر این، تلاشهای او به عنوان یک مربیِ معاملهگری و ایجاد روش معاملاتی لاکپشتی، ستودنی است. در ادامه وقایع مهم زندگی ریچارد دنیس، روش معاملاتی و اصول مهم در روش تریدِ لاکپشتی را شرح خواهیم داد.

« به فرزندان خود ۲ مهارت را یاد بدهید؛ دانش اقتصادی و سرمایهگذاری اصولی.»

هومن مقراضی

ریچارد دنیس، معاملهگر اسطورهای بازار کالاها در سال ۱۹۴۹ در شیکاگو متولد شد. به نقل از وبسایت ویکی پدیا، دنیس در سن ۲۱ سالگی ۱۶۰۰ دلار از خانواده خود قرض گرفت و طی ۶ سال فعالیت حرفهای در معاملات کالاهایی همچون سویا و ذرت آن را به ۳۵۰ میلیون دلار تبدیل کرد. دنیس معتقد بود میتوان با آموزش اصولی، پیوستگی در تمرین و داشتن نظم و انضباط، تریدرهای تازهکار را به افرادی حرفهای تبدیل کرد.

«تصمیماتِ معاملهگری باید تا حد امکان بدون در نظر گرفتن احساسات، اتخاذ شوند.»

ریچارد دنیس

ریچارد دنیس، نابغه معاملهگری کالا در سال ۱۹۶۸، کار در بورس کالای شیکاگو را به عنوان اُردر رانِر (order runner) و با درآمد هفتهای ۴۰ دلار آغاز کرد. در زمانی که دنیس حداقل دستمزد را به عنوان یک رانِر دریافت میکرد به معاملات کالاها علاقهمند شد.

با این وجود ریچارد دنیس در آن زمان به سن قانونی معامله کردن (= ۲۱ سالگی) نرسیده بود. در نتیجه به جای خود، پدرش را به کار گرفت و در تالار معاملات، با اشارات دست و صورت به او سیگنال خرید و فروش میداد. البته او و پدرش درآمد ۴۰ دلاری هفتگی را ظرفِ یک ساعت ترید کردن از دست میدادند.

خودِ دنیس میگوید:«در آن زمان نمیدانستم چه کار میکنم اما مزیت مهم این معاملات، پول کمی بود که به هر ترید اختصاص میدادم. با این حال از این طریق، چیزهای زیادی یاد گرفتم.»

۱- پس از فارغ التحصیلی از دانشگاه در رشته «فلسفه»، در تابستان سال ۱۹۷۰ ریچارد دنیس تصمیم گرفت کار معاملهگری را به شکل جدی آغاز کند. به همین منظور ۱۶۰۰ دلار از خانوادهاش قرض گرفت و یک جایگاهِ معاملهگری (Seat) در یکی از بورسهای کالای آمریکا که قراردادهایی با حجم کم (قراردادهای مینی) را به مشتریان عرضه میکرد، خریداری کرد.

به نقل از کتاب جادوگران بازار، «خریدِ این جایگاه برای دنیس ۱۲۰۰ دلار هزینه داشت. به همین دلیل او مجبور بود با همان سرمایه ۴۰۰ دلاری کار خود را آغاز کند. شاید باورنکردنی باشد اما او در نهایت توانست این سرمایه کوچک را به ثروتی عظیم بدل کند. ثروتی که به گفته برخی به ۲۰۰ میلیون دلار (در اواخر دهه ۸۰ میلادی) میرسد.»

۲- در سال ۱۹۷۳، ریچارد دنیس در سن ۲۴ سالگی حدود ۱۰۰ هزار دلار درآمد داشت.

۳- دنیس در سال ۱۹۷۴ از افزایش قیمت سویا، سودی معادل ۵۰۰ هزار دلار به دست آورد و در پایان سال به یک میلیونر تبدیل شد.

۱- ریچارد دنیس در سال ۱۹۸۶، حدود ۸۰ میلیون دلار درآمد داشت و به همین جهت میتوان او را در رده تریدرهای بزرگی همچون جورج سوروس که در همان زمان درآمد ۱۰۰ دلاری داشت، به حساب آورد.

۲- به هنگام سقوط بازار سهام در سال ۱۹۸۷، صندوق معاملاتِ آتیِ تحت مدیریت دنیس دچار ضرر زیادی شد و همین نکته باعث شد تا او فعالیت حرفهای خود در بازارهای مالی را به مدت چند سال قطع کند.

پس از چند سال ریچارد دنیس، تریدر افسانهای دوباره به حرفه معاملهگری بازگشت اما به دلیل اینکه وجوه مالی تحتِ مدیریتاش دچار زیان شد (با اینکه مقدار ضرر او کمتر از مقدار سودی بود که برای شرکت ساخته بود)، در سال ۲۰۰۰ میلادی از دنیای ترید خداحافظی کرد. با این وجود، این ضررها دلیل موجهی برای نادیده انگاشتن سبک خاص او در معاملهگری نیست. سبکی که طی دورههای آموزشی ریچارد دنیس، تریدرهای تازهکار را به تریدرهایی حرفهای تبدیل میکرد.

شهرت ریچارد دنیس، علاوه بر مهارت او در معاملات کالاها، به موضوع دیگری نیز مربوط میشود؛ آزمایش لاکپشت.

به نقل از وبسایت اینوستوپدیا، در سال ۱۹۸۳ ریچارد دنیس به همراه ویلیام اکهارت، آزمایش لاکپشت را به منظور اثبات این قضیه که ترید کردن را میتوان به هر کسی آموزش داد، انجام دادند. دنیس معتقد بود که میتوان به هر کسی معاملات آتی (فیوچرز) را آموزش داد اما اکهارت مخالف این ایده بود و گمان میکرد تنها افرادی که استعداد خاصی داشته باشند، میتوانند به تریدرهای موفقی تبدیل شوند.

به منظور اثبات این موضوع، دنیس آگهی تدریس معاملهگری به سبک خود را در وال استریت ژورنال منتشر کرد. از بین افرادی که تقاضای شرکت در دوره دنیس را داشتند، تنها ۱۴ نفر در گروه اول پذیرفته شدند. به این افراد، قواعد معاملهگری لاکپشتی آموزش داده شد.

با این حال برخی از تریدرهایی که در این سیستم آموزش دیدند تا ۱۰۰٪ سرمایه ای که به آنها سپرده شده بود را به علت عدم تعیین دقیق حد ضرر (Stop Loss) و پایبندی به آن، از دست دادند.

موضوع جالب این جاست که تریدرهای موفق و تریدرهای ناموفقِ سبک لاکپشتی از یک استراتژی معاملاتی یکسان استفاده کرده بودند اما همهی آنها به موفقیت دست نیافتند. متاسفانه اغلب تریدرها با اینکه به خوبی نحوه معامله کردن را آموزش میبینند اما به دلیل ناآگاهی یا عدم تسلط به تکنیکهای مدیریت ریسک و روانشناسی، ضررهای بسیاری را متحمل میشوند. در دوره کاربردی چرا تریدرها ضرر میکنند؟ تمام تکنیکهایی که یک تریدر جهت کاهش ریسک و تسلط بر احساسات خود در هنگام معاملهگری به آنها نیاز دارد، آموزش داده میشود. جهت کسب اطلاعات بیشتر در خصوص این دوره به این قسمت مراجعه کنید.

ایده اصلی سیستم معاملاتی لاکپشت ریچارد دنیس بر این نظریه استوار است که در بازارهای صعودی بایستی معاملات خرید را پس از شکست قیمت انجام داد و زمانی که قیمت شروع به تثبیت یا حرکت در جهت عکس میکند، از معامله خودداری کرد. در بازارهای نزولی نیز باید از همین سیستم برای معاملات فروش (Short) استفاده کرد.

سیگنال ورود به معامله را میتوان در هر تایم فریمی به دست آورد اما برای به دست آوردن سیگنال خروج از معامله بایستی از تایم فریمهای کوتاهتر (از نظر بازه زمانی) استفاده کرد.

البته این سبک معاملاتی مزایا و معایب خاص خودش را دارد چون در این روش، احتمالِ گرفتار شدنِ تریدرها در دام شکست جعلی افزایش پیدا کرده و در نتیجه تعداد معاملات ناموفق آنها بیشتر میشود. با این حال استفاده از یک استراتژی معاملاتی موفق که سودده بودن آن طی چندین سال، آزمایش شده و بر اساس شرایط مختلف معاملاتی در طول زمان، مکررا به روزرسانی شده باشد احتمال موفقیت تریدرها را تا حد بسیار زیادی افزایش میدهد.

استراتژی CTS یا استراتژی جامع معاملاتی، یکی از این استراتژیهای معاملاتی موفق است که با در نظر گرفتن تحلیل فاندامنتال، تحلیل تکنیکال، مدیریت ریسک و روانشناسی بهترین نقاط ورود به بازار و خروج از آن را شناسایی میکند.

ریچارد دنیس شخصا کتابی به رشته تحریر در نیاورده است اما اصول سبک لاکپشتی او در دو کتاب توضیح داده شده است:

بخشی از قوانین سبک لاکپشتی در کتاب «راهنمای کامل معاملهگر لاکپشتی» به شرح زیر است:

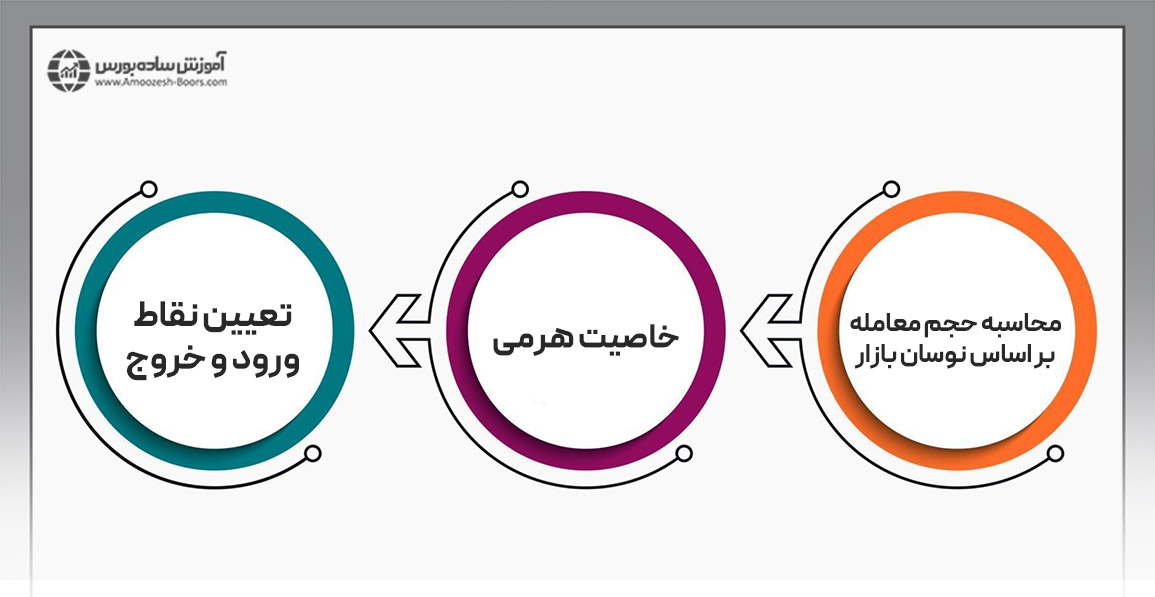

این قواعد بر ۳ فاکتور متمرکز است:

۱- در این استراتژی، ریچارد دنیس به فراگیران یاد داد تا در بازارهای پُرنوسان، حجم معاملات خود را کاهش داده و در بازارهای کم نوسان، حجم معاملات را افزایش دهند. جهت محاسبه میزان نوسانات بازار در این روش، از اندیکاتور ATR استفاده میشود.

ریچارد دنیس به لاکپشتها (تریدرهای تازه کار) یاد داد که چطور با استفاده از این روش میزان ریسک را کاهش دهند.

۲- استفاده از خاصیت هرمی

ریچارد دنیس در روش لاکپشتی به معاملهگران تازهکار روشِ استفاده از تکنیک افزایش حجم معامله در زمانی که معامله در حال سودسازی است را یاد داد. نکته مهم به هنگامِ استفاده از این قانون، داشتن نسبت ریسک به ریوارد مناسب است (نسبت ریسک به ریوارد نباید کمتر از ۱ به ۲ باشد).

۳- ریچارد دنیس علاوه بر نقطه ورود مناسب، به اهمیت نقطه خروج مناسب از بازار نیز تاکید داشت. از دیدگاه او، آگاهی از زمانِ برداشت سود به اندازهی آگاهی از زمانِ کاهش ضرر و خروج از معامله مهم است.

مایکل کوول در بیان قواعد معاملهگری لاکپشتی میگوید: «در انتخاب ویژگیهایی که به شما سیگنال ورود به معامله و خروج از آن را میدهند، انعطاف داشته باشید تا بهترین فاکتورها را مطابق با سبک معاملاتی خود به دست بیاورید.»

در پایان باید به این نکته اشاره کنیم که از دیدگاه ریچارد دنیس، یکی از بدترین اشتباهات تریدرها در معاملهگری، از دست دادن فرصتهای کسب سودِ بزرگ است. طبق برآورد خودِ دنیس، ۹۵٪ از سودی که به دست آورده حاصل تنها ۵٪ از معاملات او است. بنابراین تسلط به مدیریت ریسک یک اصل بسیار مهم برای موفقیت در بازارهای مالی است. امید است که شما نیز بتوانید با یادگیری این دانش، میزانِ سود خود از معاملات را افزایش و میزانِ ضرر احتمالی را کاهش دهید.

پیشنهاد میکنیم جهت آشنایی با سایر تریدرهای برتر جهان از مقالات زیر نیز استفاده کنید.

عمده فعالیت ریچارد دنیس مربوط به بازار کامودیتیها یا کالاها بود.

استفاده از تغییر حجم معامله با توجه به میزان نوسان بازار، استفاده از خاصیت اهرمی و تعیین دقیق نقاط ورود به معامله و خروج از آن از مهمترین اصول سیستم لاکپشتی ریچارد دنیس به شمار میآیند.

لینک کوتاه این مقاله: https://amoozesh-boors.com/i/rd

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد