تفاوت نرخ بهره اسمی و واقعی، به میزان تورم وابسته است. نرخ بهره اسمی (Nominal Interest Rate) بهرهای است که بانک به ازای سپرده گذاری افراد به آنها میپردازد یا به ازای پرداخت وام، از وام گیرندگان دریافت میکند. در نرخ بهره اسمی، اثر تورم نادیده گرفته میشود. نرخ بهره واقعی یا حقیقی (Real Interest Rate) بهرهای است که اثر آن با استفاده از نرخ تورم تعدیل شده است. در واقع نرخ بهره واقعی، تفاوتِ میان نرخ بهره اسمی و تورم است.

جدول زیر تفاوت نرخ بهره اسمی و نرخ بهره واقعی را به طور خلاصه نمایش میدهد.

|

نرخ بهره واقعی |

نرخ بهره اسمی |

|

حاصل تفاضل تورم از نرخ بهره اسمی است. |

مساویِ نرخ بهره واقعی به اضافه تورم است. |

|

هزینه واقعی وام و بازدهی واقعی سرمایهگذاری در بانک را نشان میدهد. |

نرخی است که بانکها و سایر موسسات مالی برای پرداخت وام، سپرده گذاری و سرمایهگذاری تبلیغ میکنند. |

|

اگر تورم بیشتر از نرخ بهره اسمی باشد، منفی میشود. |

بالاتر از نرخ بهره واقعی است تا سود بانکها و سپرده گذاران تامین شود (به علت وجود تورم). |

|

بیشتر توسط سرمایه گذاران و تحلیلگران استفاده میشود. |

بیشتر توسط وام گیرندگان و وام دهندگان استفاده میشود. |

در ادامه به زبان ساده و همراه با مثال به شرح تفاوت نرخ بهره حقیقی و اسمی خواهیم پرداخت.

برای درک مفهوم نرخ بهره اسمی و واقعی (= حقیقی) از یک مثال استفاده میکنیم. فرض کنید آقای رحیمی ۳۰۰ میلیون تومان را به مدت یک سال با نرخ بهره ۲۰٪ در بانک سپرده گذاری کرده است. پس از پایان زمان سپرده گذاری، قدرت خرید آقای رحیمی ۲۰٪ افزایش یافته است (۶۰ میلیون). به نظر شما آقای رحیمی نسبت به سال گذشته ثروتمندتر شده است؟

برای پاسخ به این سوال باید نرخ تورم در این یک سال را در نظر بگیریم. اگر تورم به اندازه ۱۵٪ افزایش یافته باشد، قدرت خرید آقای رحیمی تنها به اندازه ۵٪ افزایش یافته است.

اگر تورم به اندازه ۴۰٪ افزایش یافته باشد، قدرت خرید آقای رحیمی ۲۰٪ کاهش یافته است و در چنین شرایطی که نرخ تورم بیشتر از نرخ بهره اسمی است، آقای رحیمی متضرر شده است. حالا آقای رحیمی با خود فکر میکند که بهتر نبود در این یک سال، ۳۰۰ میلیون خود را در یکی از بازارهای مالی سرمایه گذاری میکرد.

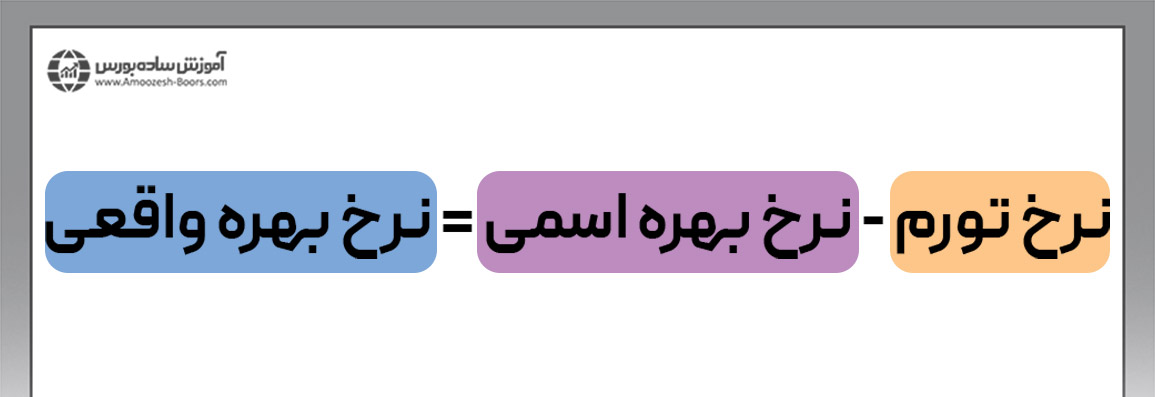

برای محاسبه نرخ بهره واقعی یا حقیقی از فرمول زیر استفاده کنید:

رابطه نرخ تورم و نرخ بهره توسط یک اقتصاددان به نام فیشر تعریف شده است. بر اساس اثر فیشر، هر ۱٪ افزایش در نرخ تورم باعث ۱٪ افزایش در نرخ بهره اسمی میشود. در واقع ارتباط یک به یک میان نرخ تورم و نرخ بهره اسمی، اثر فیشر نامیده میشود.

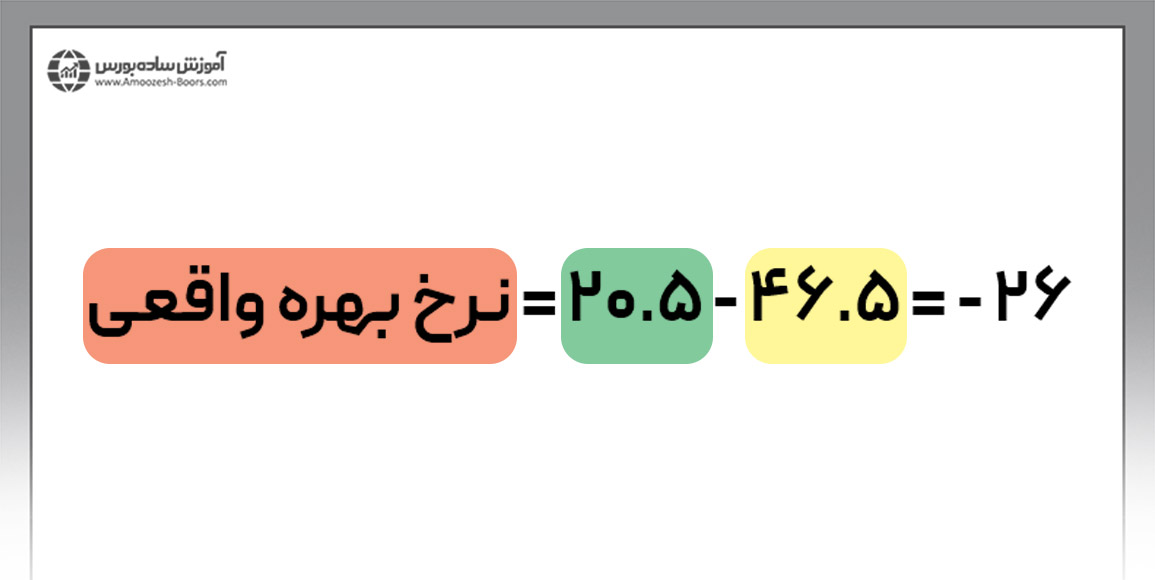

برای محاسبه نرخ بهره حقیقی یا واقعی در ایران باید نرخ تورم سالانه را از نرخ بهره اسمی کسر کنید. برای مثال، نرخ تورم سالانه در سال ۱۴۰۱ معادل ۴۶.۵٪ و نرخ بهره اسمی در سپردههای یک ساله معادل ۲۰.۵٪ بوده است. در این حالت نرخ بهره واقعی در ایران برابر است با منفی ۲۶ درصد.

نرخ بهره منفی، یکی از سیاستهای پولی بانک مرکزی است که در زمان کاهش بیش از حد تورم در دستور کار قرار میگیرد. بدین معنی که افراد برای نگهداری پول در بانک بایستی هزینه آن را با توجه به نرخ بهره بپردازند.

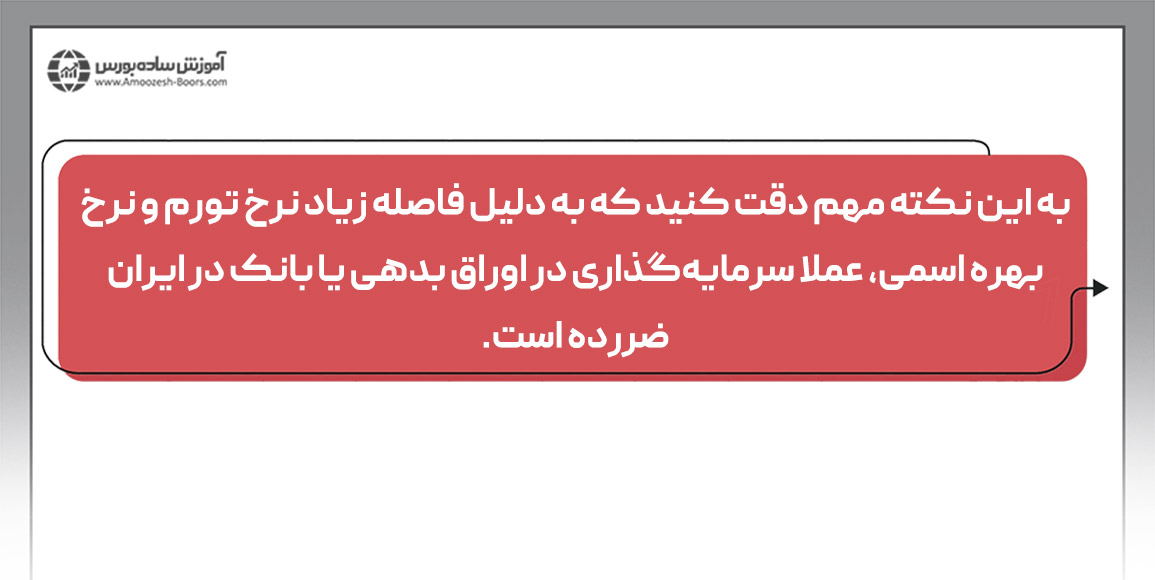

در مثال بالا دیدید که نرخ بهره واقعی، منفی شده است. در این حالت شخص با سپرده گذاری در بانک ضرر میکند. با این حال اصطلاح نرخ بهره منفی برای چنین حالاتی به کار برده نمیشود.

نرخ بهره واقعی در آمریکا چقدر است؟

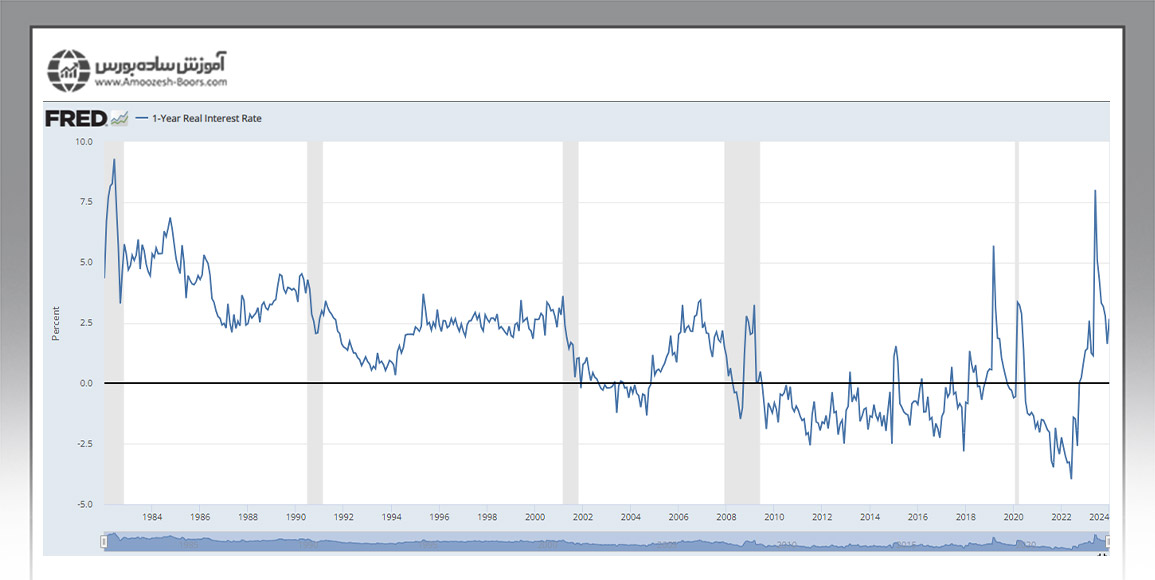

بر اساس آخرین آمار منتشر شده در وبسایت بانک مرکزی سنت لوئیس آمریکا، نرخ بهره واقعی یک ساله در آمریکا معادل ۲.۶۶ درصد (در ژانویه سال ۲۰۲۴) است. همان طور که در تصویر زیر مشاهده میکنید، نرخ بهره واقعی آمریکا در برخی سالها به منفی ۴ درصد نیز رسیده است.

سرمایه گذاران برای سپرده گذاری در بانک یا خرید اوراق قرضه (اوراق بدهی در ایران) باید توانایی محاسبه نرخ بهره واقعی را داشته باشند. بدین معنی که پیش از شروع سرمایه گذاری بتوانند نرخ تورم در یک سال آینده را به صورت تقریبی پیشبینی کنند.

سرمایه گذاران میتوانند از دانش اقتصاد کلان برای تشخیص بهترین بازار مالی در هر زمان و بهترین زمان ورود و خروج از آن بازار استفاده کنند. دوره اقتصاد کلان این دانش را به طور کامل و کاربردی در اختیار شما قرار میدهد تا به واسطه آن بتوانید بیشترین بازدهی را با سرمایه گذاری در بازارهای مالی همچون فارکس، بورس، طلا و ... به دست بیاورید.

افراد مختلفی از دو نرخ بهره واقعی و اسمی استفاده میکنند:

۱- موسسات مالی

بانکها و سایر موسسات مالی به هنگام تبلیغ وامهای پرداختی و یا درصد سود حاصل از سپردهگذاری افراد در بانک از نرخ بهره اسمی استفاده میکنند.

۲- سپردهگذاران

سپردهگذاران از هر نوعی (افراد عادی، کسب و کارها و دولت) از نرخ بهره واقعی برای سنجش میزان بازدهی خود از سرمایه گذاری در بانک استفاده میکنند.

۳- سیاستگذاران پولی بانکهای مرکزی

بانکهای مرکزی با افزایش یا کاهش نرخ بهره اسمی به تعدیل تورم و رشد اقتصادی میپردازند. بدین ترتیب که با افزایش نرخ بهره، تورم را کاهش داده و با کاهش نرخ بهره رشد اقتصادی را تحریک میکنند.

۴- تحلیلگران مالی

تحلیلگران مالی برای درک درست روندهای اقتصادی از نرخ بهره واقعی استفاده میکنند. در واقع ارزیابی نرخ بهره واقعی به تعیین سلامت یک اقتصاد و شناسایی فرصتهای سرمایه گذاری در آن کمک میکند.

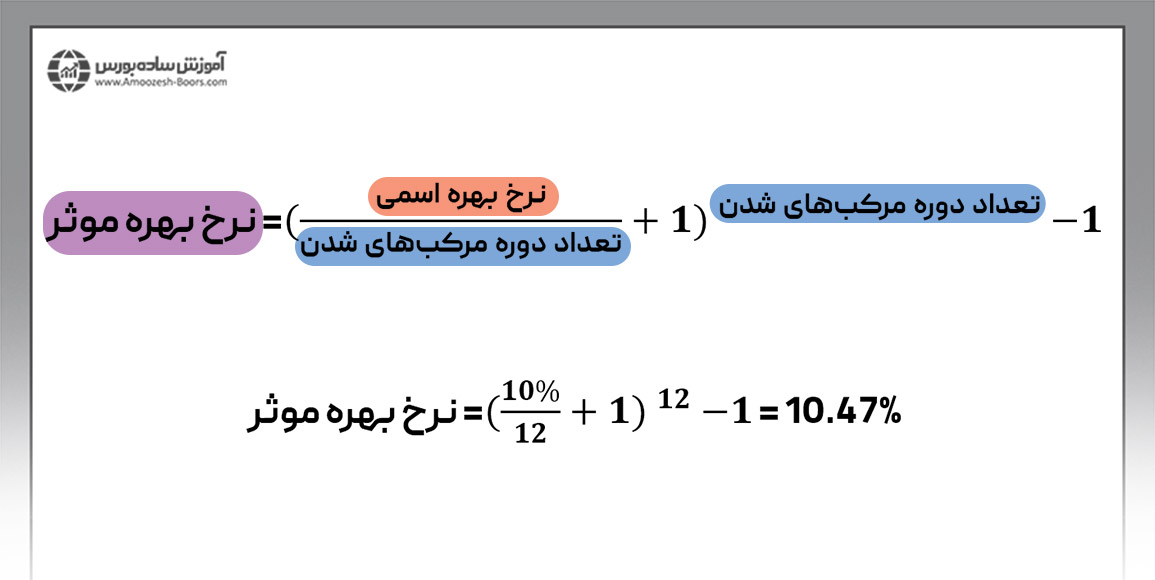

نرخ بهره موثر (Effective Interest Rate) میزان بازدهی واقعی یک حساب پسانداز (یا هر نوع سرمایه گذاری که به آن نرخ بهره تعلق میگیرد) است که اثرات سود مرکب در طول زمان برای آن در نظر گرفته میشود. علاوه بر این، نرخ بهره موثر، نرخ بهره واقعی تعلق گرفته به وام دریافتی از بانک را نیز شامل میشود. نرخ بهره اسمی (Nominal Interest Rate) همان نرخ بهرهای است که توسط بانکها برای تعیین میزان سود سپرده گذاری یا بهره وامها تعیین شده و اثرات تورم در آن لحاظ نشده است.

بنابراین به هنگام دریافت وام از بانکها باید سایر هزینههای بانک برای پرداخت وام (کارمزد، بیمه و یا مسدودی پول در حساب) را در نظر بگیرید. بانکها معمولا برای تبلیغ وام از نرخ بهره اسمی استفاده میکنند اما به هنگام بازپرداخت، اقساط را بر اساس نرخ بهره موثر محاسبه میکنند.

فرض کنید برای خرید خودرو به وام بانکی نیاز دارید. بنابراین به سراغ بانک رفته و از آنها درخواست میکنید تا نرخ بهره را به شما اعلام کنند. بانک نرخ بهره ۱۰٪ که همان نرخ بهره اسمی است را به شما اعلام میکند. حال با سایر اطلاعاتی که دارید، میتوانید میزان نرخ بهره واقعی و موثر را محاسبه کنید:

در ابتدا نرخ بهره واقعی را محاسبه میکنیم؛ با کم کردن ۶ از ۱۰ نرخ بهره واقعی که معادل ۴٪ است، به دست میآید.

حال برای محاسبه نرخ بهره موثر از فرمول زیر استفاده میکنیم.

بنابراین نرخ بازپرداخت شما بر پایه نرخ سود موثر یعنی ۱۰.۴۷٪ انجام میشود. البته دقت داشته باشید که در ایران نرخ سود موثر بر اساس کارمزدهای بانکی و هزینههای پرداخت وام محاسبه میشود.

در ادامه به چندین سوال مهم و پرتکرار مخاطبان از نرخ بهره پاسخ خواهیم داد.

نرخ بهره فدرال رزرو (federal funds rate) نرخ بهرهای است که سیستم فدرال رزرو یا همان بانک مرکزی آمریکا برای وام بین بانکی یک شبه تعریف میکند. وام یک شبه (یک روز تا یک هفته) وام کوتاهمدتی است که بانکهایی با مازاد نقدینگی به بانکهایی با کسری نقدینگی پرداخت میکنند. فدرال رزرو نرخ بهره این وامها را تعریف میکند اما نمیتواند بانکها را مجبور به پرداخت و دریافت وام با این نرخ بهره کند.

در نهایت، نرخ بهره وام بین بانکی از طریق مذاکرات بین دو بانک تعیین شده و البته این نرخ حول محور نرخ بهره فدرال رزرو میچرخد. در واقع سیستم فدرال رزرو با تنظیم عرضه پول، نرخ بهره بانکها را به سمت نرخ بهره فدرال رزرو که از آن با عنوان نرخ بهره هدف نیز یاد میشود، سوق میدهد.

به گزارش US.News، موسسات مالی (بانکها، شرکتهای بیمه، کارتهای اعتباری و ...) بر اساس نرخ بهره فدرال رزرو، نرخ بهره را برای مشتریان خود تعیین میکنند. بهترین نرخ بهرهای که افراد میتوانند به هنگام قرض گرفتن پول دریافت کنند، ۳٪ بیشتر از نرخ بهره فدرال رزرو است. این نرخ بهره به مشتریان کم ریسک تعلق میگیرد و طبیعتا مشتریانی که اعتبار بالایی ندارند به هنگام دریافت وام باید انتظار نرخ بهره بالاتری را داشته باشند.

نرخ بهره بازار (Market interest rate)، نرخ بهره پرداختی به سپردهها و سایر سرمایهگذاریهایی است که بر اساس تعامل عرضه و تقاضای وجوه در بازار پول تعیین میشود. نرخ بهره بازار همان نرخ بهره اسمی است که بیشتر در بازار اوراق قرضه کاربرد دارد.

برای مثال، اگر نرخ بهره بانکی در آمریکا در سال گذشته معادل ۲٪ بوده باشد، اوراق قرضه آمریکا که در این سال منتشر شدهاند، سودی معادل نرخ بهره بازار که همان ۲٪ است خواهند داشت. اما اگر نرخ بهره بانکی در آمریکا در سال جاری به ۳٪ برسد، اوراق قرضه امسال نرخ بهره ۳٪ که معادل نرخ بهره بازار است خواهند داشت.

حال برای اینکه اوراق قرضه سال گذشته با نرخ بهره بازار ۲٪ جذابیت خرید و سرمایه گذاری داشته باشند، باید با قیمتی زیر ارزش اسمی فروخته شوند. این موضوع نشان دهنده تاثیرپذیری اوراق قرضه از نرخ بهره بازار است.

نرخ بهره (Interest Rate) درصدی از سرمایه قرض داده شده به بانک یا درصدی از سرمایهای که بانک به مردم قرض میدهد، است اما سود (Profit) درصدی از سرمایه شما است که طی اختصاص دادن آن به یک فعالیت مالی (برای مثال خرید سهام در بازار بورس و فروش آن با قیمت بالاتر) پس از کسر کارمزدها یا سایر هزینههای سرمایه گذاری به دست آوردهاید.

از آنجایی که در بانکداری اسلامی، نرخ بهرهی از پیش تعیین شده معادل ربا است در بسیاری از متون بانکی به جای عبارت «نرخ بهره» از واژه «سود» استفاده میشود. در واقع راه حلِ اسلامی حل مشکل بهره از پیش تعیین شده، بهره غیر ثابت است. به همین دلیل است که در بانکهای اسلامی با عبارت سود علی الحساب (= بهره علی الحساب) مواجه میشوید. این نوع پرداخت سود از قبل پیش بینی نشده و به همین علت با قوانین اسلامی سازگار است.

در این مقاله به تفاوت نرخ بهره اسمی و واقعی پرداخته و دانستیم که نرخ بهره اسمی نشان دهنده مقدار افزایش مبلغ سپردهی شما در بانک است اما نرخ بهره واقعی نشان دهنده رشد قدرت خرید سپرده شما در طول زمان با توجه به فاکتور تورم است.

در پایان پیشنهاد میکنیم برای تسلط بیشتر بر مفهوم نرخ بهره و سایر موضوعات اقتصادی از مقالات زیر استفاده کنید.

نرخ بهره اسمی معمولا بالاتر از نرخ بهره واقعی است. چون نرخ بهره اسمی با در نظر گرفتن نرخ بهره واقعی و اضافه کردن نرخ تورم (یا نرخ تورم پیش بینی شده) تعیین میشود.

با توجه به اثر فیشر، هر ۱٪ افزایش در نرخ تورم میتواند ۱٪ نرخ بهره اسمی را افزایش دهد. بنابراین افزایش تورم به معنای کاهش نرخ بهره واقعی است. از آنجایی که با افزایش تورم قدرت خرید افراد کاهش پیدا میکند، سود ۲۰ درصدی حاصل از سپرده گذاری در بانک در یک سال با نرخ تورم ۵٪ در مقایسه با یک سال دیگر با نرخ تورم ۳۰٪ متفاوت خواهد بود. در حالت اول، نرخ بهره واقعی معادل ۱۵٪ و در حالت دوم برابر با منفی ۱۰٪ خواهد بود.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

ZahraMirshahi

1402-11-08مقاله خوبی بود فقط چرا تورم برای بررسی نرخ بهره مهم هستش؟

مدیر وبسایت

1403-02-21با سلام و احترام فراوان خدمت شما دوست عزیز، تورم برای بررسی نرخ بهره بسیار مهم است زیرا مستقیماً بر تصمیمات سیاست پولی اتخاذ شده توسط بانک های مرکزی تأثیر می گذارد. هدف بانکهای مرکزی حفظ ثبات قیمت و کنترل تورم در محدوده هدف با تعدیل نرخهای بهره است. زمانی که تورم خیلی بالا باشد، بانکهای مرکزی ممکن است نرخهای بهره را برای محدود کردن هزینهها و کاهش تقاضا افزایش دهند، در نتیجه فعالیت اقتصادی را کند کرده و از افزایش سریع قیمتها جلوگیری میکنند. برعکس، زمانی که تورم خیلی پایین است یا اقتصاد تحت فشارهای کاهش تورم قرار دارد، بانکهای مرکزی ممکن است نرخ بهره را کاهش دهند تا وامگیری و مخارج را تحریک کنند و در نتیجه رشد اقتصادی و تورم را تقویت کنند. با نظارت بر سطوح تورم، بانک های مرکزی می توانند تصمیمات آگاهانه ای در مورد افزایش، کاهش یا حفظ نرخ های بهره برای دستیابی به اهداف سیاست پولی خود بگیرند. بنابراین، تورم نقش مهمی در هدایت سیاست بانک مرکزی و شکلدهی سطوح نرخ بهره در اقتصاد دارد.