بررسی میزان ریسک و بازده سرمایهگذاری از نخستین اقداماتی است که هر معاملهگر و سرمایهگذاری باید پیش از سرمایهگذاری آن را انجام دهد.

درواقع هنگامیکه وارد یک سرمایهگذاری خاص میشوید، درباره آینده دارایی موردنظر پیشبینی مشخصی در ذهن دارید و در حوزه مالی، ریسک به پتانسیل پیامدها یا زیانهای نامشخص مرتبط با یک سرمایهگذاری یا معاملات مالی اشاره دارد. این شامل طیف گستردهای از عواملی است که میتواند بر عملکرد و ارزش داراییها تأثیر بگذارد، ازجمله شرایط بازار، نوسانات اقتصادی، تغییرات نظارتی و رویدادهای پیشبینینشده. درک و مدیریت مؤثر ریسک برای سرمایهگذاران، مؤسسات مالی و سایر ذینفعان برای محافظت از سرمایهگذاریها، بهینهسازی بازده و تصمیمگیری آگاهانه در دنیای پرسود بازارهای مالی بسیار مهم است.

در ادامه مطلب به مفهوم ریسک، انواع آن و روشهای مدیریت آن خواهیم پرداخت.

ریسک از ندانستن کاری که انجام می دهید ناشی می شود

در بازار مالی، مفهوم ریسک به پتانسیل زیان یا عدم اطمینان مرتبط با سرمایهگذاری یا انجام معاملات اشاره دارد و این احتمال را نشان میدهد که سرمایهگذاری ممکن است بازده مورد انتظار را ایجاد نکند یا حتی ممکن است منجر به از دست دادن اصل سرمایه شود.

ریسک در بازار مالی از منابع مختلفی ناشی میشود و درک و مدیریت آن برای سرمایهگذاران و مؤسسات مالی بسیار مهم است. در ادامه به برخی از جنبههای کلیدی ریسک در بازار مالی اشاره میکنیم:

درک این ریسکها و سایر انواع ریسک برای سرمایهگذاران و فعالان بازار بسیار مهم است. تکنیکهای مدیریت ریسک، مانند متنوع سازی، پوشش ریسک و بهکارگیری مدلهای ارزیابی ریسک، میتوانند به کاهش اثرات منفی احتمالی ریسک و افزایش فرآیند تصمیمگیری در بازار مالی کمک کنند.

مدیریت ریسک به چگونگی کنترل ریسکها در معاملات میپردازد و معاملهگر توسط آن میتواند خطرات اجتنابناپذیر را به بهترین شکل برطرف ساخته و ازآنجاییکه مدیریت ریسک یعنی ارزیابی و شناسایی خطرات احتمالی نسب به پاداشها، درنتیجه گاهی حتی میتوانیم با مدیریت ریسک، بهترین موقعیتها را در مواقع بحرانی و خطر به دست بیاوریم.

برای اندازهگیری ریسک ما باید دو معیار را مدنظر قرار دهیم.

معیار اول درصد احتمال ضرر در آن معامله هست معیار دوم حالتی هست که اتفاق اول اگر انجام شد ماچه مقدار سرمایه از دست خواهیم داد و نتیجه ضرب این دو معیار باهم دیگر ریسک کلی ما در معامله را نشان میدهد و در هنگام معامله باید به هردوی این معیارها توجه کنید.

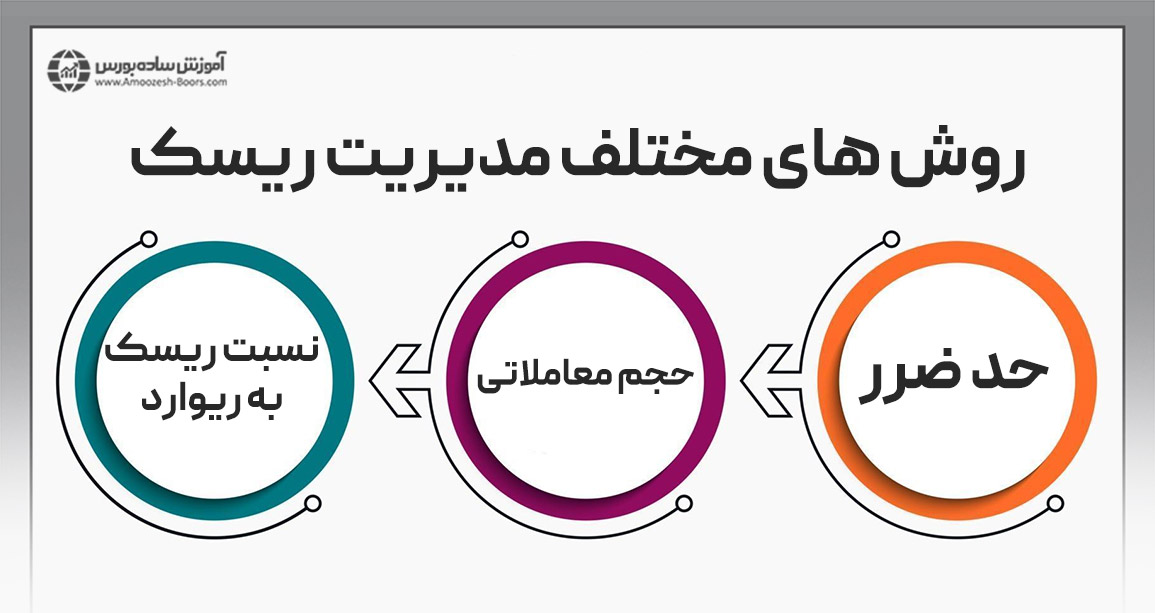

روشهای مختلفی برای مدیریت ریسک معاملات وجود دارد که در ادامه به بررسی تعدادی از آنها خواهیم پرداخت.

قاعدتاً هر فردی که در بازارهای مالی معامله انجام دهد باید از حد ضرر یا (Stop loss) استفاده کند و این مورد درس اول بقا در بازارهای مالی هست که هیچگاه نگذارید ضررتان بزرگ شود.

یکی از اصولیترین و مهمترین قوانینی که در بازارهای مالی باید به آن توجه شود، حد ضرر هست، حد ضرر میتواند از میزان سرمایه معاملاتی معاملهگر محافظت کند و با رسیدن قیمت به آن از زیان بیشتر معامله جلوگیری کند.

بهصورت کلی حد ضرر باید در نقطهای قرار گیرد که اگر آن نقطه توسط قیمت زده شد به معاملهگر ثابت شود که تحلیل اشتباه بوده و فیلد شده است.

برای گذاشتن حد ضرر میتوان دو روش را در نظر گرفت، یکی اینکه ابزارهای معاملاتی که در استراتژی خودتان دارید را چک کنید و ببینید کدام مورد از آنها تحلیل شمارا زیر سؤال میبرد و آن نقاط را مشخص کرده و حد ضرر را آنجا قرار دهید مورد دوم که تکمیلکننده روش اول نیز هست، این مورد است که حد ضرر خود را باید پشت یک منطقه بگذارید که تجمعی از سیگنالهای بازگشتی نظیر نواحی خطوط روند خطوط سپیده و چندین فاکتور تکنیکالی در آن قرار داشته باشد.

در قانون حجم معامله باید دقت کنید تا در هر معاملهای که وارد شدید نباید تمامی سرمایه خود را در آن معامله درگیر کنید، به این دلیل که اگر شما بهترین تحلیلگر در بازارهای مالی باشید بازهم ممکن است در بازار ضرر کنید.

چون در بازار دو نوع ریسک قابلکنترل و غیرقابلکنترل وجود دارد.

ریسکهای قابلکنترل به ریسکهایی گفته میشود که دست خود معاملهگر هست و میتواند آن را پیشبینی کند و برای آن برنامهریزی انجام دهد و ریسکهای غیرقابلکنترل به دودسته سیستماتیک و غیر سیستماتیک تقسیم میشود و تنها تفاوتشان در میزان کنترل شدنشان هست برای مثال جنگ روسیه یا توییت فرد بسیار مهم.

حال این سؤال پیش میآید که چقدر از سرمایه را باید درگیر هر معامله کنیم.

این مورد بستگی به فعالیت هر معاملهگر در انواع بازارها دارد بهعنوانمثال در بازار سهام و کریپتو هولدرها میتوانند تا ده مورد را بررسی و روی آنها سرمایهگذاری کند یعنی در هر مورد بهصورت میانگین میتوانند 10% ریسک انجام دهند.

اما معاملهگران فارکس به دلیل میزان نوسانات بالاتر در این بازار باید 1% از سرمایه خود را ریسک کنند، البته معاملهگرانی که سابقه بیشتری در این بازار دارد و استیتمنت معاملاتی خوبی دارند نهایتاً میتوانند تا 3% در هر معامله ریسک کنند.

پس درنتیجه فردی که دیدگاه بلندمدت دارد میتواند 10% را ریسک کند و فردی که دیدگاه کوتاهمدت دارد و بهاصطلاح در بازار فارکس و کریپتو ترید انجام میدهد میتواند در هر معامله 1 تا 3% ریسک کند.

نکته مهم در معاملات فارکس، دقت به میزان مارجین آزاد هست و هرگاه در فارکس معامله انجام میدهید باید به آن دقت کنید و مارجین آزاد برای حساب را داشته باشید.

نحوه محاسبه حجم: در ابتدا کل سرمایه خود را در نظر میگیریم و چون قرار است 1% آن سرمایه را ریسک کنیم پس 1% سرمایه خود را محاسبه میکنیم سپس نقطه ورود تا حد ضرر خود را محاسبه میکنیم و عدد بهدستآمده را تقسیمبر 1% سرمایه خود میکند.

بهعنوانمثال اگر 1000 دلار سرمایه داشتیم 1% آن را محاسبه میکنیم که میشود 10 دلار سپس نقطه ورود تا حد ضرر خود را محاسبه میکنیم که بهعنوانمثال میشود 50 پیپ، حال باید 1% سرمایه خود که 10 دلار بوده را تقسیمبر 50 پیپ کنیم و عدد بهدستآمده حجم معامله میشود.

نکته: در معاملات CFD باید حجم بهدستآمده را تقسیمبر 10 کرد تا حجم معامله بر اساس لات به دست آید.

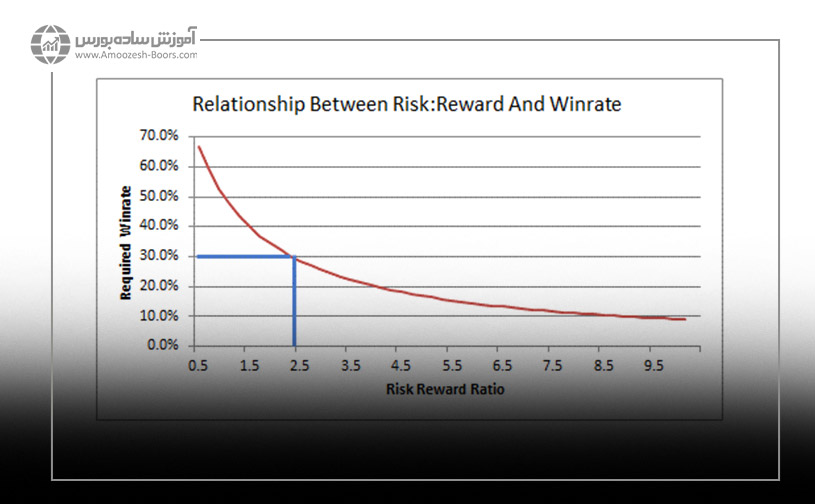

نسبت ریسک به ریوارد (Risk/Reward) در معاملات همان نسبت حد ضرر به حد سود هست که متأسفانه معاملهگر آماتور آن را جدی نمیگیرد ولی معجزه آنجایی اتفاق میافتد که همین معاملهگر آماتور با رعایت این مورد میتواند سودهای زیادی از بازار دریافت کند، بهعنوانمثال اگر در 30% مواقع این معاملهگرد بتواند درست پیشبینی کند بازهم سود خواهد برد.

حال لازمه آن، این مورد هست که معاملاتی را انجام دهد که پیشبینی کرده که اگر آن معامله سود شود سه برابر میزان ریسکی که در معامله انجام داده به او سود میدهد، بهاصطلاح معاملات 3 به 1 را بگیرد.

دراودان Drawdown به تفاوت بیشترین و کمترین موجودی معاملهگر اشاره دارد و این دراودان نشاندهنده میزان سرمایه ازدسترفته دارایی هست که میتواند احتمال بقای معاملهگر را در بازار نشان دهد.

بهعنوانمثال معاملهگری با موجودی 1000 دلار شروع به معامله در بازار میکند و بر اساس استراتژی معاملاتی خود پیش میرود و پس از مدتی چند معامله ضرر ده انجام میدهد و برای مثال 50 دلار متضرر میشود، حال این 50 دلار که برابر 5 درصد سرمایه معاملهگر هست بهعنوان دراودان معاملاتی فرد محسوب میشود.

در تعریف نسبت ریسک به بازدهی با دو واژه ریسک و بازده سروکار داریم که واژه ریسک به میزان سرمایهای اشاره دارد که برای یک معامله به در نظر میگیریم و واژه بازدهی به سود یا پاداشی که سرمایهگذار به ازای سرمایهگذاری و به خطر انداختن پول خود به دست میآورد.

در نسبت ریسک به بازدهی، نموداری وجود دارد که یکطرف آن میزان ریسک و طرف دیگر آن بازدهی در معاملات را نشان میدهد و مفهوم کلی نمودار به این صورت هست که هر چه میزان ریسک در معامله بیشتر باشد، میزان بازدهی نیز بیشتر میشود.

بنابراین بر اساس تعریف: نسبت ریسک به بازده عبارت است از زیان در مقابل بازده مورد انتظار.

در این مقاله به مفهوم کلی ریسک و روشهایی برای مدیریت آن اشاره شد، بسیار ساده است که بدانید مدیریت ریسک چیست و چگونه انجام میشود، اما در هنگام اجرای فرایند، دانش بهتنهایی پاسخگوی نیاز شما نخواهد بود و داشتن مهارت و تواناییهای کافی، برای مدیریت ریسک الزامی هست.

به عبارتی هر سرمایهگذار باید قبل از ورود به معامله و یا سرمایهگذاری بلندمدت، یک استراتژی مدیریت ریسک برای خود در نظر بگیرند، البته باید این نکته نیز توجه کرد که نمیتوان بهطور کامل از خطرات مالی به وجود آمده جلوگیری کرد، اما میتوان تا حد زیادی به برطرف کردن آن پرداخت.

شما دوستان عزیز برای درک بهتر این موضوع میتوانید ویدیو آموزشی آن را از این قسمت مشاهده نمایید و نظرات و سؤالات خود را با ما در میان بگذارید.

همچنین برای آشنایی بیشتر و شروع فعالیت خود در بازار مالی میتوانید بهصورت رایگان از دوره نقشه راه موفقیت در بازار مالی استفاده کنید.

انواع اصلی ریسک در بازار مالی شامل ریسک بازار، ریسک اعتباری، ریسک نقدینگی، ریسک عملیاتی، ریسک سیاسی و نظارتی و ریسک ارزی است.

ریسک در بازار مالی را میتوان از طریق تکنیکهای مختلفی ازجمله حد ضرر، حجم مناسب معاملات، ریسک به ریوارد مناسب و ... که در متن مقاله بهصورت کامل به آنها پرداخته شد، مدیریت کرد.

درک ریسک در بازار مالی از اهمیت بالایی برخوردار است زیرابه سرمایهگذاران و معامله گران بازار کمک میکند تا تصمیمات آگاهانه بگیرند، زیانهای احتمالی را ارزیابی کنند و استراتژیهایی را برای کاهش ریسکها اجرا کنند، درنتیجه از سرمایهگذاریهای خود محافظت کرده و بازده را افزایش دهند.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد

نظرات :

soniya

1402-08-09سلام این مقاله خیلی مفید بود. ممنون از شما. می خواستم بدونم چطور میتونیم ریسکهای بازارهای مالی رو کاهش بدیم؟

مدیر وبسایت

1402-09-12با سلام و احترام فراوان خدمت شما دوست عزیز، ریسک در بازار مالی را میتوان از طریق تکنیکهای مختلفی ازجمله حد ضرر، حجم مناسب معاملات، ریسک به ریوارد مناسب مدیریت کرد که در متن مقاله به طور کامل به آن ها اشاره کردیم.