اوراق یا اسناد خزانه اسلامی که به اختصار به آنها «اخزا» گفته میشود، یکی از انواع اوراق بدهی در بازار سرمایه ایران هستند. این اوراق توسط دولت ایران و با هدف تسویه بدهی (به پیمانکاران و طلبکاران غیردولتی)، تامین مالی و جبران کسری بودجه منتشر میشوند. اوراق خزانه کوپن پرداخت سود، ریسک نکول و ریسک نقدشوندگی ندارند و بازپرداخت آنها در زمان سررسید بر عهده خزانهداری کل کشور است. در ادامه به بررسی مهمترین خصوصیات اوراق خزانه اسلامی، مزایا و معایب، لیست اسناد خزانه، نقش اخزا در اجرای سیاستهای پولی دولت و سایر نکات مهم جهت خرید و فروش آنها خواهیم پرداخت.

اسناد خزانه اسلامی، نوعی اوراق بهادار از نوع درآمد ثابت هستند که دولت آنها را با سررسید معینی منتشر میکند. هنگامی که دولت دست به ساخت فضاهای جدیدی میزند که در آینده جز سرمایههای ملی به حساب میآیند، به تامین مالی نیاز دارد. بخشی از این پول از طریق انتشار اوراق خزانه اسلامی تامین میشود.

در واقع، دولت برای تسویه بدهی خود به پیمانکاران پروژههای ساخت و ساز دولتی (همچون ساخت راه، تاسیسات ساختمانی و یا توسعه زیرساختهای ارتباطی) اوراق اخزا را با قیمت اسمی معین و تاریخ سررسید مشخص منتشر میکند. سپس تحت مراحل مشخصی این اوراق از طریق بازار فرابورس در اختیار پیمانکاران قرار داده میشوند. از آنجایی که پیمانکاران به وجه نقد نیاز دارند، بازار فرابورس طی مکانیزمی که در ادامه مقاله به شرح آن خواهیم پرداخت اقدام به کشف قیمت و عرضه اولیه این اوراق میکند. پس از عرضه اولیه، اوراق خزانه اسلامی قابلیت خرید و فروش را بر اساس عرضه و تقاضا خواهند داشت.

به عنوان مثال، اسناد خزانه اسلامی با قیمت اسمی ۱۰۰ هزار تومان و با تاریخ سررسید ۳ ساله را تصور کنید. اگر سرمایه گذار این اوراق را با قیمت ۵۰ هزار تومان از بازار فرابورس خریداری کند، در تاریخ سررسید میتواند به ازای هر برگهی خریداری شده با قیمت ۵۰ هزار تومان، ۱۰۰ هزار تومان دریافت کند. این سود معادل ۵۰٪ است اما اگر طی مدت این سه سال، نرخ تورم در مجموع بیشتر از ۱۰۰٪ افزایش یافته باشد، سرمایه گذار نه تنها سودی به دست نیاورده بلکه با کاهش ارزش پول خود مواجه شده و عملا ضرر کرده است.

بنابراین به هنگام خرید و فروش اسناد خزانه اسلامی باید از دانش اقتصاد کلان بهره گرفته و وضعیت اقتصاد و تورم را بررسی کنید. دانش کلان اقتصادیِ مورد نیاز برای سرمایه گذاری در انواع اوراق بهادار (سهام، اخزا و ...) و سایر بازارهای مالی همچون طلا، ارزها، مسکن و خودرو در دوره جامع رشد اقتصادی با تدریس استاد هومن مقراضی پوشش داده شده است. در دوره اقتصاد، مفاهیم پیچیده اقتصادی به زبانی ساده و به شکلی که برای سرمایه گذاری کاربرد داشته باشد، آموزش داده میشوند تا تمام آحاد جامعه با هر سطح از دانش بتوانند از مطالب آن جهت سرمایه گذاری با هر میزان از سرمایه استفاده کنند.

دقت داشته باشید که سازمان برنامه و بودجه کل کشور از طریق خزانهداری، بازپرداخت اوراق اخزا را انجام میدهد.

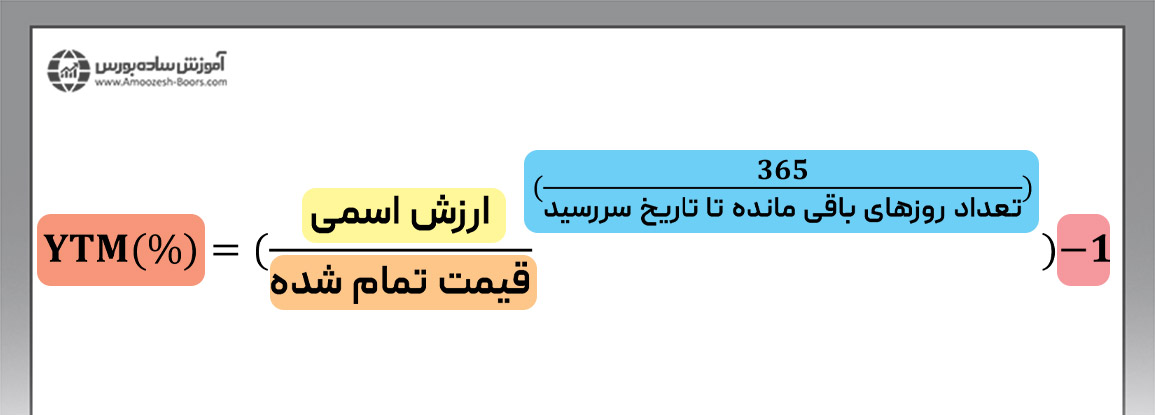

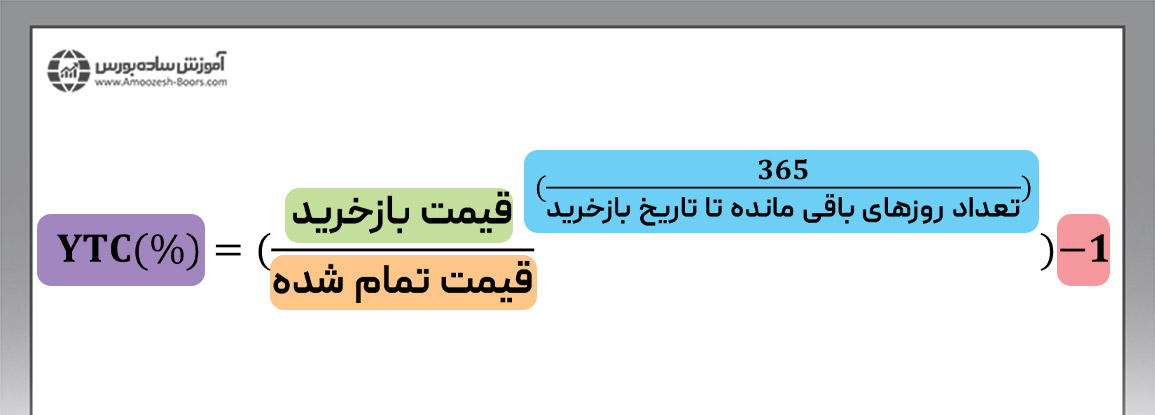

سرمایه گذاری که قصد خرید اوراق خزانه اسلامی را دارد باید توانایی محاسبه سود این اوراق را داشته باشد. برای محاسبه سود اخزا از دو اصطلاح YTM و YTC استفاده میشود.

فرمول سود اوراق خزانه اسلامی تا سررسید (YTM) به قرار زیر است:

فرمول سود اوراق خزانه اسلامی تا زمان بازخرید (YTC) به قرار زیر است:

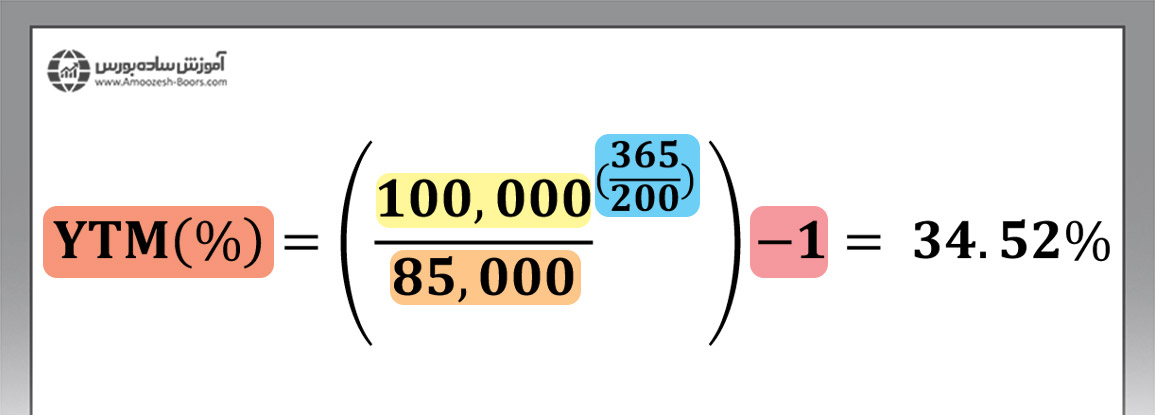

فرض کنید اوراق خزانه با ارزش اسمی هر برگه ۱۰۰ هزار تومان را به قیمت تمام شده ۸۵ هزار تومان خریداری کردهاید. تا تاریخ سررسید این اوراق ۲۰۰ روز باقی مانده است و شما قصد نگهداری اوراق تا زمان سررسید و دریافت ۱۰۰ هزار تومان به ازای هر برگه را دارید. در این حالت سود شما (YTM) برابر است با:

همان طور که پیشتر اشاره کردیم اگر نرخ تورم بیشتر باشد، خرید این اوراق به صرفه نخواهد بود اما شاید این سوال برایتان پیش آمده باشد که چطور قیمت مناسب خرید اوراق خزانه اسلامی را پیدا کنیم؟

قیمت بازاری اوراق اخزا به دو فاکتور «فاصله تا سررسید اوراق» و «نرخ سود مورد انتظار بازار» بستگی دارد. به طوری که:

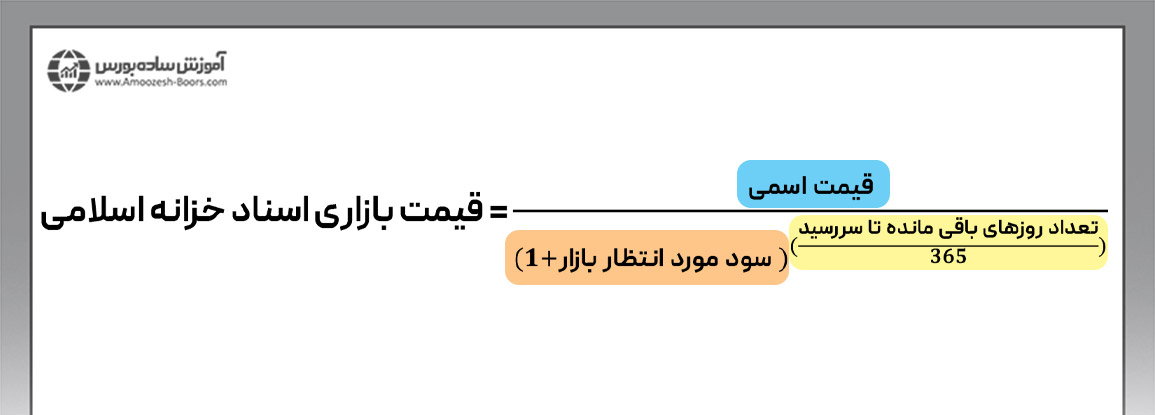

برای محاسبه قیمت بازاری اوراق خزانه اسلامی از فرمول زیر استفاده میشود.

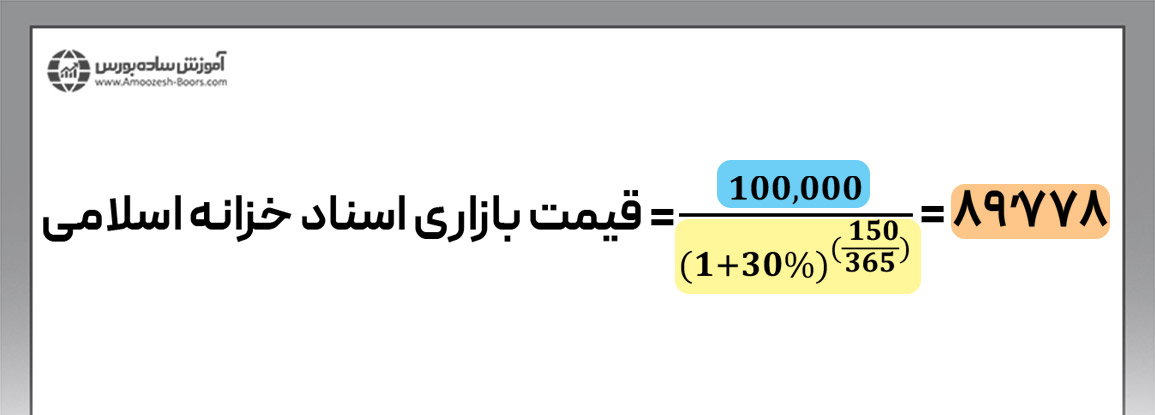

به عنوان مثال، اگر نرخ سود مورد انتظار بازار ۳۰٪، ارزش اسمی ۱۰۰ هزار تومان و تعداد روزهای باقی مانده به تاریخ سررسید ۱۵۰ روز باشد، قیمت بازاری اوراق خزانه اسلامی برابر است با:

جهت خرید اوراق اخزا در عرضه اولیه باید:

الف) مکانیزم ثبت سفارش در عرضه اولیه اوراق اخزا

در روش ثبت سفارش خریداران، حجم و قیمت پیشنهادی خود را از طریق کارگزاری ارسال میکنند. توجه داشته باشید که قابلیت مشاهده قیمت و حجم سایر خریداران وجود ندارد. سپس اگر حجم سفارشات حداقل به اندازه ۸۰٪ از کل حجم اوراق عرضه شده باشد، فرآیند کشف قیمت آغاز میشود. در این مرحله، قیمت کشف شده به گونهای انتخاب میشود که حداقل ۸۰٪ اوراق به فروش برسد. به عنوان مثال اگر ۱۰۰ ورقه اوراق اخزا عرضه شود و سفارشات مطابق موارد زیر باشد، قیمت کشف شده برابر با ۹۱ هزار تومان یعنی پلهای است که فروش ۸۰ ورقه را امکان پذیر میکند.

|

حجم |

قیمت |

|

30 |

93,000 |

|

20 |

92,500 |

|

10 |

92,000 |

|

20 |

91,000 |

|

5 |

90,800 |

|

7 |

90,500 |

|

3 |

90,000 |

اوراق اخزا به خریدارانی که قیمت بالاتری پیشنهاد دادهاند با قیمت ۹۱ هزار تومان ارائه میشود اما به خریدارانی که سفارشاتی با قیمتی پایینتر ثبت کردهاند، اوراق اخزا تعلق نخواهد گرفت.

ب) مکانیزم حراج در عرضه اولیه اوراق اخزا

در این روش، خریداران و فروشندگان به صورت همزمان سفارشات خود را وارد میکنند. طی این فرآیند، بهترین قیمتهای خرید (بالاترین قیمتها) و بهترین قیمتهای فروش (پایینترین قیمتها) با یکدیگر منطبق شده و فروش به روش حراج انجام میشود.

پس از عرضه اولیه، امکان انجام معاملات خرید و فروش اوراق خزانه اسلامی برای تمام افراد وجود خواهد داشت. اگر در یک کارگزاری ثبت نام کرده و کد بورسی گرفتهاید، کافی است نماد اوراق خزانه مورد نظر را از طریق سایت فرابورس (با مراجعه به بخش فهرست اسناد خزانه اسلامی) یا سایت شرکت مدیریت فناوری بورس تهران (با جستجوی کلمه اخزا) انتخاب کنید. سپس با توجه به دانش اقتصادی خود در صورت به صرفه بودن و محاسبه قیمت از طریق فرمولی که پیشتر توضیح داده شد، اقدام به خرید این اوراق کنید.

پیش از خرید اوراق خزانه اسلامی باید اطلاعات مربوط به اوراق را در سایت فرابورس مطالعه کنید. در ادامه، تصویری از اوراق اخزا۲۱۱ را مشاهده میکنید.

جهت مشاهده لیست اسناد خزانه اسلامی، میتوانید به قسمت فهرست اسناد خزانه اسلامی در سایت فرابورس مراجعه کنید.

تاریخ سررسید اسناد خزانه اسلامی، معمولا به صورت دورههای 4، 13، 26 و 52 هفتهای است. اما در سالهای اخیر، مدت زمان سررسید این اوراق به 30 تا 34 ماه نیز رسیده است. به عنوان مثال، اوراق اخزا۲۱۳، در اسفند ۱۴۰۲ منتشر شده و تاریخ سررسید آن دی ماه ۱۴۰۵ است. بنابراین میتوان گفت در حال حاضر، اسناد خزانه اسلامی با تاریخ سررسید حدودا سه ساله منتشر میشوند.

برخی از سرمایه گذاران به خرید اسناد خزانه اسلامی که به تاریخ سررسید نزدیک بوده، علاقهمند هستند. به همین دلیل در این قسمت لیست اسناد خزانه 1403 یعنی آنهایی که تاریخ سررسید آنها مربوط به سال 1403 (همچون اخزا 002 با سررسید 1403) است را در اختیار شما قرار میدهیم.

|

نماد |

تاریخ سررسید |

|

اخزا۰۱۲ |

1403/04/25 |

|

اخزا۰۱۱ |

1403/06/19 |

|

اخزا۰۱۰ |

1403/11/15 |

|

اخزا۰۰۹ |

1403/11/01 |

|

اخزا۰۰۸ |

1403/09/19 |

|

اخزا۰۰۷ |

1403/09/12 |

|

اخزا۰۰۶ |

1403/07/23 |

|

اخزا۰۰۵ |

1403/06/26 |

|

اخزا۰۰۴ |

1403/05/22 |

|

اخزا۰۰۳ |

1403/04/18 |

|

اخزا۰۰۲ |

1403/10/24 |

|

اخزا۰۰۱ |

1403/08/21 |

بله. اوراق اخزا درجه نقدشوندگی بالایی داشته و بازارگردان مخصوص به خود را دارند. بنابراین امکان خرید و فروش روزانه آنها در ساعات کاری بازار بورس وجود دارد.

اسناد خزانه اسلامی ریسک نقدشوندگی و ریسک نکول ندارند.

اما به هر حال به علت مکانیزم عرضه و تقاضا، قیمت تمام شده یا بازاری اوراق خزا تحت تاثیر نوسانات قیمتی قرار میگیرند. علاوه بر این، سرمایه گذاری در این اوراق هنگامی که نرخ تورم بیشتر از بازده اوراق اخزا است، ریسک کاهش ارزش سرمایه افراد را به دنبال خواهد داشت.

ضامن اسناد خزانه اسلامی، وزارت امور اقتصادی و دارایی است.

بازپرداخت اوراق خزانه اسلامی بر عهده خزانهداری کل کشور است. پرداخت مبلغ اسمی اوراق خزانه جزء بدهیهای ممتاز دولت به حساب آمده و از نظر درجه اهمیت، هم ردیف با پرداخت حقوق کارکنان دولت است. از آنجایی که تعهد پرداخت با این دو نهاد مهم است، اوراق خزانه ریسک نکول ندارند.

مبلغ اسمی اوراق خزانه اسلامی در تاریخ سررسید از طریق خزانهداری کل کشور به بانک عامل واریز میشود. شركت سپردهگذاری مركزی اوراق بهادار و تسویه وجوه نیز، ارزش اسمی این اوراق را از طریق بانک عامل به حساب دارندگان اوراق اخزا واریز خواهد کرد. بنابراین اگر شماره حساب و شماره شبا شما در کارگزاری ثبت شده باشد، نیازی به انجام کار دیگری وجود نخواهد داشت.

کارمزد خرید اوراق خزانه اسلامی معادل 0.0725 درصد ارزش معامله و کارمزد فروش این اوراق نیز معادل 0.0725 درصد ارزش معامله است. در مجموع کارمزد خرید و فروش اوراق خزانه برابر با 0.145 درصد ارزش معامله است.

در این قسمت به بررسی نحوه خرید اوراق خزانه اسلامی و نحوه محاسبه نرخ بازدهی و قیمت بازاری این اوراق پرداختیم. اوراق خزانه که با نماد اخزا شناخته میشوند به دلیل پرداخت بدهیهای دولت منتشر شده و بدون سود هستند. بازدهی حاصل از خرید این اوراق که با قیمتی کمتر از ارزش اسمی (۱۰۰ هزار تومان) صورت میگیرد باید بیشتر از نرخ تورم باشد تا ارزش سرمایه فرد تا تاریخ سررسید کاهش نیابد.

جهت آشنایی با سایر اوراق قابل معامله در بورس ایران از مقالات زیر استفاده کنید.

اخزا، نام اختصاری «اسناد خزانه اسلامی» است. اسناد خزانه اسلامی یکی از زیرمجموعههای اوراق بدهی (= اوراق قرضه) در بورس ایران به شمار میآیند که ناشر آنها دولت است و بازپرداخت آنها در تاریخ سررسید توسط خزانهداری کل کشور انجام میشود. هدف اصلی از انتشار این اوراق، تامین کسری بودجه دولت است.

خیر. اسناد خزانه اسلامی کوپن پرداخت سود نداشته و در پایان سررسید، قیمت اسمی آنها توسط خزانهداری کل کشور پرداخت میشود. خریداران این اوراق از تفاوت قیمت بازاری و قیمت اسمی اخزا سود میبرند. به عبارت دیگر، سود سالانه اوراق اخزا معادل صفر است.

اوراق اخزا، ریسک نکول (ریسک عدم ایفای تعهدات در معامله) و ریسک نقدشوندگی ندارند.

برای مشاهده اطلاعات مربوط به اوراق خزانه اسلامی به سایت فرابورس ایران مراجعه کنید.

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد